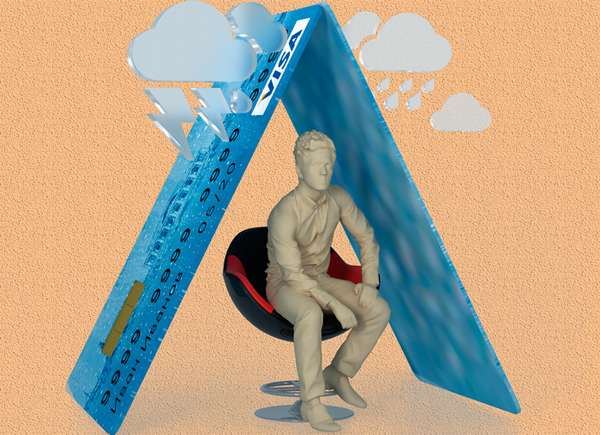

В банковской практике РФ нередко используется овердрафт как особенный инструмент кредитования. Данная опция позволяет держателю пластика располагать большим объемом средств, чем тот, который реально имеется у него на балансе. Что такое овердрафт по карте и какие преференции и недостатки характерны для этого кредитного продукта? Все эти вопросы, интересующие регулярных пользователей банковских карточек, следует рассмотреть более детально.

Овердрафт: сущность, особенности заимствования

Овердрафт для держателей банковских карт – это разрешенная банком-эмитентом возможность совершать расходные операции (платежные транзакции) на сумму, превышающую фактический остаток клиентского счета. Что это такое – знают сегодня многие потребители банковских продуктов. Овердрафт, по сути, является краткосрочным кредитом на небольшую сумму. Его можно автоматически получать по дебетовой карточке через любой банкомат. Особая разновидность – кредитные карты с овердрафтом. Необходимо лишь один раз заключить с обслуживающим банком соответствующий договор. Примечательно, что подобная услуга может быть доступна обычным гражданам, индивидуальным предпринимателям, а также юридическим лицам.

С английского языка термин «овердрафт» дословно переводится как «сверх нормы», «сверх остатка», «перерасход». Для обладателя пластиковой карточки это означает право пользования дополнительными средствами банка, помимо собственных денег, при совершении безналичных платежей. Если клиент, расплатившийся дебетовой картой, воспользовался согласованным овердрафтом, для банка он автоматически стал заемщиком, имеющим кредитные обязательства. Возникает задолженность перед финансовым учреждением на сумму дополнительных средств, привлеченных сверх реального остатка основных денег держателя по карточному счету.

Погашение долга, обусловленного применением овердрафта, осуществляется в дальнейшем за счет тех денежных начислений, которые производятся заемщиком на соответствующую карту. Это могут быть поступления заработной платы гражданину, зачисление денежных средств индивидуальному предпринимателю и другие виды входящих безналичных перечислений обладателю карточного счета. Если у клиента имеются обязательства по открытому овердрафту, любые поступления денег на его карту будут списываться банком-кредитором в качестве погашения данной задолженности.

Огромное преимущество банковского овердрафта состоит именно в том, что он позволяет держателю карточки быстро, удобно и выгодно привлекать необходимые заемные средства. Занять у банка-эмитента дополнительные деньги при совершении платежей дебетовой картой клиент может именно тогда, когда это потребуется. Следует лишь руководствоваться выделенным лимитом суммы и установленными сроками такого заимствования.

Пользоваться таким кредитованием рекомендуется исключительно в тех случаях, когда заемщик твердо уверен, что сможет своевременно и полностью выплатить привлеченную по карте ссуду. Желательно быстро закрывать долг по овердрафту, так как несоблюдение клиентом заданных сроков погашения приводит порой к увеличению стоимости займа, привлеченного через карточку. Речь идет о возможном повышении ставок кредитного процента при просрочке очередного платежа по овердрафту.

Беспроцентный период: особенности применения

Сам механизм предоставления овердрафта держателю банковского пластика чрезвычайно прост. Совершив через карту безналичный платеж на сумму, превышающую фактический остаток собственных средств, клиент тем самым осуществляет заимствование дополнительных денег у банка. Разумеется, такой кредит привлекается владельцем карточки на четко установленный период времени. Очень часто срок подобного кредитования составляет 30 (тридцать) дней. Допускается, однако, его продление до 60 (шестидесяти) дней, если заранее согласовать такую возможность с банком. На протяжении данного периода к сумме возникшей задолженности производится ежедневное начисление кредитором определенного процента. Стоимость заимствования соответствует размеру годовой ставки конкретного финансового учреждения.

Что интересно, многие банки практикуют льготный период для овердрафта. Если клиент успевает погасить кредитную задолженность по карте в этот срок, проценты за пользование заемными средствами ему не начисляются. Кроме того, огромное значение в этом случае отводится лимиту кредитования, установленному условиями карточного овердрафта. Соответствие этим ограничениям – сроку и предельной сумме – является для владельца дебетовой карты залогом выгодного использования средств банка. Соблюдение всех требований соглашения об овердрафте позволит клиенту избежать применения штрафных санкций, отдельно предусмотренных кредитором.

Кредитный лимит: что это такое

Когда клиент согласовывает с банком-эмитентом опцию овердрафта, ему в обязательном порядке назначается жесткий лимит возможного заимствования. Как правило, такое ограничение для суммы кредита привязывается банком к величине реального денежного оборота по карточному счету держателя. Иными словами, максимально допустимая сумма привлекаемого займа зависит от размера регулярных поступлений на карту пользователя (величины перечисляемой зарплаты, иных доходов).

Доступный кредит по клиентскому счету для обычного гражданина чаще всего соответствует размеру его заработной платы, стабильно зачисляемой на пластик каждый месяц.

Практика показывает, что на величину такого лимита может ощутимо повлиять кредитное досье субъекта, а также условия карточного заимствования, предлагаемые конкретным банком. Некоторые финансовые учреждения готовы кредитовать пользователей банковского пластика на суммы, не превышающие половины реального оборота по клиентским счетам. Так или иначе, перед использованием этой опции следует тщательнейшим образом изучить соглашение с кредитором (эмитентом).

Заимствование по карте сверх остатка: плюсы, минусы, риски

Очевидными преимуществами карточного овердрафта считаются следующие моменты:

- Удобство и мобильность заимствования.

- Относительно низкая стоимость кредитования.

- Автоматическое погашение кредитных долгов денежными поступлениями.

- Клиент самостоятельно управляет суммами возникающей задолженности, лично принимая решение о целесообразности заимствования.

- Быстрая процедура подключения данной опции.

По мнению большинства клиентов, банковский овердрафт характеризуется следующими недостатками:

- Жестко лимитированный размер привлекаемой ссуды.

- Необходимость ежемесячного внесения кредитных платежей. Долг следует погасить полностью до завершения установленного периода.

- Важное требование – поддержание денежного оборота на должном уровне, соответствующем заданному лимиту кредитования.

Как правило, все возможные риски овердрафта для пользователя банковской карты связаны с вероятностью несвоевременного погашения соответствующих обязательств:

- Начисление штрафов за просрочку.

- Увеличение размера ставки процента.

- Отказ кредитора в дальнейшем предоставлении займов.

- Ухудшение кредитного досье клиента.

Правила пользования овердрафтом:

- Не забывать регламентированную дату выплаты долга.

- Каждый месяц полностью закрывать кредитную задолженность хотя бы один раз.

- Соблюдать требования по согласованной с банком величине оборота денег на карте.

- Помнить срок завершения кредитного соглашения.

Банковский овердрафт: условия оформления

Предоставляя овердрафт-кредит физическим и юридическим лицам, каждый банк выдвигает собственные условия оформления данной опции. Однако параметры большинства финансовых учреждений сводятся к следующим пунктам:

- Возможный период заимствования – минимум 1 (один) месяц, максимум 12 (двенадцать) месяцев.

- Одноразовый порядок ежемесячного погашения долга.

- Открытие у банка-кредитора счета (карточки).

- Стабильность денежных оборотов по дебетовому и кредитному пластикам.