Несколько лет назад кредиты для населения получили широкое распространение. Затем экономика страны пришла в упадок, что значительно отразилось на платежеспособности населения. Многие кредиты не оплачивались, и клиенты испортили свою кредитную историю. Сегодня ситуация более стабильная, но банки по-прежнему не работают с клиентами с негативным банковским прошлым. Выход из данной ситуации есть –, оформление кредита под залог недвижимости. Далее рассмотрим, какие банки дают кредит под залог недвижимости и основные требования к клиенту и к объекту залога.

Сущность кредитования

Кредит под залог квартиры может быть следующих видов:

- ипотека,

- потребительский займ,

- кредит на автомобиль и так далее.

Другими словами, любой вид кредита может быть выдан под залог недвижимости, поскольку данные объекты являются достаточно серьезным обеспечением. Для того, чтобы объект недвижимости мог стать залогом, он должен соответствовать некоторым параметрам:

- быть в хорошем состоянии и соответствовать категории, указанной в документах,

- иметь всю необходимую техническую документацию,

- не подлежать сносу и принадлежать заемщику на правах стопроцентной собственности.

Таким образом, в качестве залога не могут выступать аварийные помещения, не являющиеся безопасными и так далее. При оформлении заявки на этот вид кредита, необходимо присутствие оценщика, который осмотрит недвижимость и даст заключение о ее стоимости.

Сумма кредита не может превышать стоимость залогового имущества. Если займ оформляется как ипотека, то он является целевым, а значит, заемщик обязан предоставить подтверждение целевого расходования средств. Это могут быть чеки, полученные в агентстве по продаже недвижимости, а также другие документы по требованиям банка.

Если требуются средства наличными, то данный займ будет носить название потребительского и иметь более высокие процентные ставки. Положительным аспектом такого кредитования является то, что займ нецелевой, а значит, клиенту не нужно предоставлять сведения о целевом расходовании средств.

Банки и их условия

Сегодня достаточно много кредитных учреждений принимают заявки на залоговые кредиты. При этом самым ценным видом залога считается имущество. Процедура оформления достаточно сложная, поэтому в основном такие займы принадлежат крупным финансовым учреждениям. Далее, представим особенности некоторых программ:

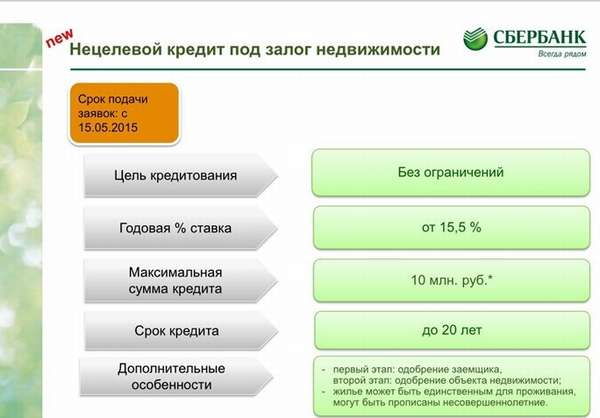

- Сбербанк: сумма от 50 000 руб. до 10 млн. руб., сроки –, до 30 лет, процентная ставка –, от 9% годовых,

- Райффайзенбанк: процентная ставка от 12% в год, сумма до 15 млн. рублей, срок до 30 лет,

- ВТБ-24: ставка – от 9% в год, срок – до 25 лет, сумма – до 10 млн. руб.

Таким образом, средней ставкой по кредиту является 12% годовых, если займ оформляется как ипотека, и 16% годовых, если кредит берется наличными.

Как оформить недвижимость в залог

Займ под залог не отличается от кредита на любые нужды. Рассмотрим алгоритм:

- необходимо собрать пакет документов для конкретного банка и подать заявку в офисе,

- дождаться одобрения,

- взять оценочный лист с помощью банковского специалиста либо с помощью приглашенного специалиста из страховой компании,

- оформить договор-оферту, а также договор залога.

Договор залога заключается между сторонами: заемщиком и банком и основным объектом договора является недвижимость, которая, в случае, если клиент не будет оплачивать ежемесячные платежи и будет скрываться от банка, перейдет в собственность кредитного учреждения.

Конечно, отобрать квартиру у заемщика банку достаточно трудно, но если дело дойдет до суда, то суд решит дело в пользу банка. Разница между продажной стоимостью и суммой выплаченных средств заемщику возвращена не будет.

Договор оферта на кредит –, это отдельный договор, где прописаны основные условия займа, такие как сумма, сроки, ставки, а также общие параметры пользования кредитом в конкретном финансовом учреждении.

Отметим, что некоторые кредитные учреждения предлагают подачу заявки в онлайн режиме. Это удобно и экономит массу времени. Кроме того, если будет получено положительное решение, то специалист кредитного учреждения назначит встречу на конкретное время, что позволит избежать очередей.

Требования к заемщикам и документам

Все банки, предлагающие займ под залог недвижимости, предъявляют к клиентам повышенные строгие требования, поскольку такие кредиты, как правило, отличаются высокими суммами:

- клиенту не может быть меньше 25 лет,

- он должен являться собственником квартиры в полном объёме,

- иметь стаж работы не менее 6 месяцев,

- иметь достаточно источник дохода для оплаты текущих месячных взносов.

Кредит под залог в банке не может получить клиент с негативной кредитной историей или наличием долгов по коммунальным услугам, налогам и т.д.

Заемщик должен помнить, что средства невозможно получить наличными, они переводятся непосредственно на счёт организации застройщика, а клиенту выдается соответствующий расходный ордер. По данному ордеру клиент может получить документы на квартиру и стать ее полноправным собственником. Если средства используются не по назначению, то это грозит судебными санкциями.

Копии документов на жилье хранятся в банке до тех пор, пока заемщиком не будет выплачен последний ипотечный взнос. С этого момента квартира будет принадлежать на правах стопроцентной собственности, и клиент сможет совершать с ней различные виды сделок: сдавать, продавать и так далее.

Заявка на ипотеку может быть подана в онлайн режиме, но решение по ней будет предварительное. Кроме того, при такой заявке невозможно указать предпочитаемую программу, а значит, переплата процентов в кредитном калькуляторе будет рассчитаны лишь приблизительно. По данным такой анкеты одобрение получают более 70% клиентов.

Таким образом, ипотечный займ качественно отличается от прочих видов кредитов. Минимальный срок составляет один год, а максимальный ограничен возрастом заемщика, но в среднем по России банки не предлагают ипотеку дольше, чем на 30 лет.

При оформлении стоит помнить что за каждый год необходимо выплачивать процент, и соответственно, оформив заявку на 30 лет, стоит быть готовым к тому, что общая переплата составит 300%, то есть примерно ещё 2 стоимости квартиры.

Как закрыть договор

Отношения между банком и заемщиком не заканчиваются на заключении договора. Кредитный договор действует в строго определенное время и закрывается после того, как клиент внесет все требуемые средства. Договор является неизменным, и если планируется поменять условия, то необходимо обращаться в банк за рефинансированием или реструктуризацией.

Сегодня оплатить текущие взносы можно такими способами:

- через кассу банка в офисе,

- через мобильный онлайн банкинг,

- с пластиковой карты через банкомат,

- через терминалы оплаты,

- Евросеть и так далее.

Способов действительно много, и все они отличаются размером комиссии и сроком зачисления денег. Стоит помнить, что датой погашения ежемесячного взноса является не дата отправки средств, а дата поступления денег на счет. Для моментальной оплаты лучше пользоваться онлайн банкингом. Оплата через Евросеть, терминал и банкомат подразумевает зачисление средств на кредитный счет на следующие сутки.

Комиссия за оплату составляет 1% вне зависимости от вида взносов. После того, как все платежи внесены, у специалиста банка необходимо запросить свидетельство о закрытии счёта. Виду того, что банк является кредитным учреждением, и активным пользователем программного обеспечения, в его работе случаются некоторые сбои. И если произойдет сбой в обеспечении, то кредиты клиента вновь могут оказаться открытыми, а бланк с печатью банка будет являться гарантией того, что счёт действительно закрыт.

Рефинансирование кредита предлагает не каждый банк, но при наличии залога осуществить данную процедуру становится проще. Рефинансирование подразумевает собой получение нового кредита для погашения старого под более низкий процент.

Так, например, еще 10 лет назад процентные ставки по займам составляли 12-14% годовых. На сегодняшний день ставка редко превышает 12% годовых. Кроме того, у множества молодых семей появилась возможность оформить ипотеку с господдержкой. В этом случае рефинансирование поможет значительно сократить проценты, сумму переплаты, а также снизить сроки.

Реструктуризация –, несколько иное понятие, применяется для тех случаев, когда клиент не может справиться со своими кредитными обязательствами. В этом случае нужно обратиться в банк, предоставив соответствующие справки, подтверждающие, что положение клиента действительно неустойчиво. Банк позволит либо заморозить платеж сроком на полгода, либо увеличить срок кредита, тем самым уменьшив ежемесячные платежи.

В любом случае, главное –, не скрываться от банка, а идти навстречу, тогда кредитное учреждение позволит упростить условия выплаты, поскольку оно также заинтересовано в полном погашении всех имеющихся в кредитном портфеле ссуд.

Таким образом, займы под залог недвижимости сегодня предоставляют наиболее крупные банки Российской Федерации. Это связано с большим объемом документов, а также крупными суммами к выдаче. Вне зависимости от вида кредита, заемщик обязан предоставить полный пакет документов и является стопроцентным собственником жилья.