При желании накопить немного денег или грамотно инвестировать уже имеющиеся накопления, одной из обязательных для изучения тем является формула простых процентов, сложных и принципов их исчисления. Они являются основным показателем выгодности вложений.

В сфере экономики и финансов процедуру вычисления этих показателей принято различать. Специалисты банковского дела подразумевают под сложным процентом термин капитализации, а специалисты по инвестированию – реинвестирования.

Определение простых и сложных процентов

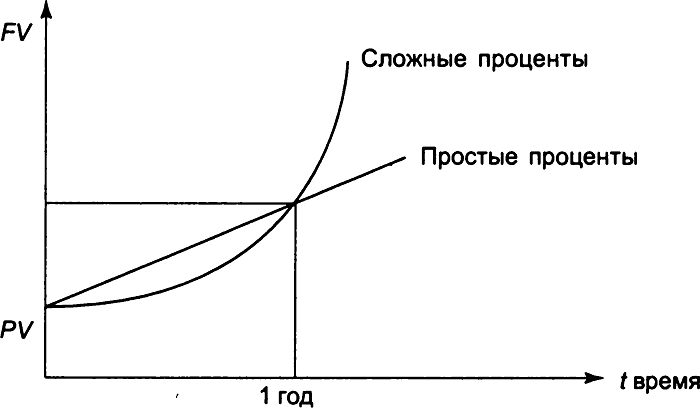

Простые проценты – ставка доходности, начисляемая на изначальную сумму вклада. Их размер определяется только одни раз по окончании срока депозита и остается неизменным во всех последующих отчетных периодах, без учета пассивного дохода, полученного вкладчиком.

Сложные проценты по депозиту определяются как геометрическая прогрессия накоплений по вкладу. То есть, в каждый расчетный период величина базовой суммы депозита, к которой применяется формула банковского процента, увеличивается путем прибавления полученного дохода.

Простые и сложные проценты отличаются принципом вычисления размера прибавки к базовой сумме накоплений. В первом случае базис не меняется с течением расчетных периодов, в случае с капитализацией (или реинвестированием) – она увеличивается каждый раз на сумму начисленных депозитных бонусов.

Для среднестатистического обывателя подобная информация может показаться чересчур заумной, но, если разобраться немного подробнее, все не так страшно. И даже формулы простых и сложных процентов, при их детальном разборе, просты и понятны.

Пример расчета

Клиент банка открыл депозитный счет, пополнив его на 1000 рублей. Ставка учреждения по депозиту составляет 10% годовых, срок действия вклада – 3 года.

Формула расчета простой доходной ставки приведет к итогу, что через оговоренных 3 года клиент получит 1300 рублей. Сложная ставка процентов принесет клиенту через тот же срок 1331 рубль за счет реинвестирования средств.

Разница в 31 рубль, возможно, не так уж и критична, но если речь пойдет о вкладе на более крупную сумму, то и выгода окажется несоразмерной данному примеру.

Способы расчета

Дискретное начисление дохода основывается на принципе долгового заимствования средств банком у физических лиц под определенный размер вознаграждения. Величина такого дохода будет зависеть от схемы его начисления и величины базового капитала. Конечно, схема сложных процентов на первый взгляд принесет большую выручку, но стоит изучить все тонкости системы.

Расчет простой процентной ставки

Разумеется, процесс начисления простых процентов намного проще. Сумма высчитывается всего один раз и не меняется в течение срока хранения вклада в банке.

Обычно договор на банковское обслуживание оговаривает размер процентной ставки за год. Если по каким-либо причинам нужно узнать ее размер за период в один месяц, нужно применить формулу: Fv = Sv * ( 1 + R * (Td / Ty), где:

- Fv – размер величины простых процентов,

- Sv – базовая сумма вклада,

- R –, годовая процентная ставка,

- Td – срок действия депозита в днях,

- Ty – количество дней в году.

Для вкладов с пополнением и снятием средств расчет осуществляется отдельно для каждого периода хранения разных сумм на депозите. Иными словами, если клиент положил начальную сумму на счет, потом пополнил счет, а потом снял с него часть средств, то расчет будет состоять из трех этапов. Для каждого временного отрезка и для каждого объема денежных средств.

Расчет сложной процентной ставки

Стремясь к получению большей выгоды, держатели депозитов все чаще интересуются вопросом, как рассчитать сложный процент по вкладу. Для более наглядного описания, процесс капитализации средств можно представить так: по окончанию расчетного периода клиента банка закрывает депозит и снимает все накопленные средства (базис + набежавшие проценты). А потом кладет их еще на один расчетный период обратно в банк. Таким образом, начисление процентной ставки будет осуществляться уже на увеличенный базисный капитал.

Формула сложных процентов по кладу выглядит следующим образом: Fv = Sv * ( 1 + (R / Ny) )Nd, где:

- Fv – конечная сумма выгоды,

- Sv – базовая сумма депозита,

- R – процентная ставка в год,

- Ny – число временных отрезков капитализации средств за год,

- Nd – число временных отрезков капитализации в течение всего срока депозита.

Для определения временного отрезка капитализации банк использует равные промежутки: месяц, квартал или год. По истечении каждого отсчетного промежутка на текущую величину вклада начисляются процентные бонусы.

Наиболее интересные варианты по годовым процентным ставкам предоставляются следующими программами инвестирования:

- облигации федерального займа – государственные облигации, годовая ставка 5%,

- стандартный депозитный вклад – ставка 10%,

- сборный портфель из облигаций и акций – ставка 15%,

- сборный портфель из ценных бумаг биржи – ставка 20%.

Интересно, что при составлении договора на обслуживание банком депозитного счета в формулировках не используется определение простого и сложного процента. Если доходность рассчитывается по схеме простой процентной ставки, то это указывается как «начисление процентов по окончанию срока депозита». Если по схеме сложной процентной ставки, то как «начисление процентов по окончанию расчетного периода» или «с учетом капитализации средств».

Какая схема более выгодна

На первый взгляд кажется, что ответ на вопрос, как выгоднее инвестировать, очевиден. На самом деле, не всегда просто решить, на какой вид счета положить свои активы: с более высокой ставкой под простые проценты или с меньшей ставкой с рефинансированием средств?

Прибыльность процентной надбавки к базовой сумме интересна с точки зрения кладчика далеко не всегда. Перед тем, как принять решение, рекомендуется собрать все имеющиеся предложения от банков и просчитать каждый вариант самостоятельно по формулам. Тогда станет понятно, при каких условиях депозит принесет наибольший пассивный доход.

На официальных сайтах многих банков доступна удобная опция онлайн калькуляции доходности вкладов. Она позволит сравнить условия разных банковских программ и выбрать наиболее оптимальную.

Грамотный просчет начисления процентов является эффективным финансовым инструментом и помогает получить максимальную выгоду от хранения активов. Важно понимать, что выбор схемы начисления зависит от параметров вклада и условий, предлагаемых банком. При выборе оптимальной стратегии накопления можно получить внушительный пассивный доход.