Всем известно, что при рассмотрении клиентского запроса на выдачу ссуды банк-кредитор уделяет повышенное внимание оценке платежеспособности заявителя. Для любого кредитно-финансового учреждения основным источником соответствующих данных является официальный документ, удостоверяющий величину действительного заработка заемщика. Российские банки зачастую руководствуются сведениями из справки о доходах гражданина, оформляемой по стандарту 2 НДФЛ. Для банка, выдающего населению кредиты, эта информация считается достоверной и надежной. Однако любую бумагу подобного рода можно подделать. Некоторые заявители порой прибегают к таким мерам, стремясь приукрасить действительность, и обманным путем получить заем. Следует знать, как банки проверяют справку 2 НДФЛ, чтобы избежать мошенничества.

Справка 2-НДФЛ: зачем кредиторы требуют её у заемщиков

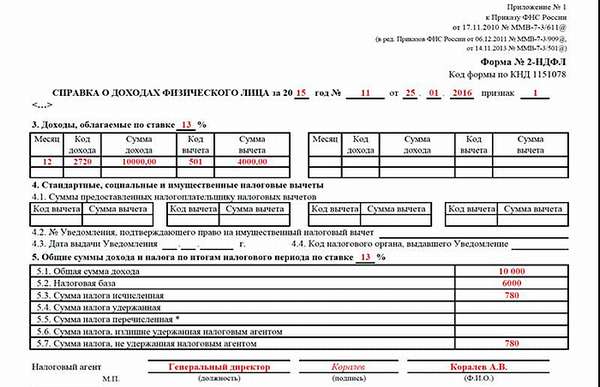

Бумага, оформляемая по стандарту 2-НДФЛ, официально подтверждает зарплату (заработок) гражданина. Этот документ составляется работодателем – плательщиком доходов – в строгом соответствии с регламентированными требованиями. Форма этой справки, её структура и содержание характеризуются определенной спецификой, которую необходимо знать как заемщику, так и уполномоченным сотрудникам банка-кредитора.

Чтобы выявить факт подделки 2-НДФЛ на самом раннем этапе изучения, опытному менеджеру кредитной организации достаточно будет визуального анализа этой бумаги.

Может ли банк проверить достоверность предоставленных заемщиком сведений? Безусловно, может. И будет это делать с большой степенью вероятности.

Типичная структура справки по стандарту 2 НДФЛ

Этот документ должен в обязательном порядке содержать следующие сведения:

- Период времени, который охватывается данной справкой.

- Информация о работодателе (юридическом лице, индивидуальном предпринимателе).

- Персональные данные самого работника – физического лица (ФИО гражданина, адрес его регистрации, дата рождения, ИНН-код).

- Сведения о фактическом заработке гражданина с указанием суммы вычета по уплаченным налогам (отображаются в табличной форме).

- Совокупный размер выплаченного физическому лицу дохода.

- Общая величина налога, удержанного с получателя доходов.

- Подпись уполномоченного представителя организации-работодателя, заверенная соответствующей печатью.

Чем справка 2-НДФЛ отличается от формы банка

Подавляющее большинство кредитных учреждений РФ требуют, чтобы заявитель предъявил справку 2-НДФЛ. Все цифры, указанные в ней, считаются официальными сведениями. Между тем многие банки обоснованно предполагают, что реальный заработок заемщика может оказаться больше, чем доход, официально подтвержденный стандартной справкой. Именно поэтому финансовые организации, кредитующие физических лиц, разрешают российским гражданам подтверждать свою платежеспособность документами, составляемыми по форме, утвержденной соответствующим банком.

Справка о заработке, оформляемая по стандартам конкретного финансового учреждения, имеет одну очень важную особенность. Она состоит в том, что работодатель, самостоятельно заполняющий этот документ, вправе указать фактический доход своего работника.

Как проверяется подлинность справки о заработке заемщика

Безусловно, банк-кредитор будет проверять достоверность сведений, указанных в справке о заработке заемщика, оформленной по стандарту 2-НДФЛ. Вопрос о том, проверяет ли банк справку 2 НДФЛ зачастую задают именно те граждане, которые не в состоянии официально подтвердить имеющиеся доходы. Конечно, такой документ можно попытаться купить или подделать, но, как показывает практика многих заявителей, это далеко не идеальный вариант решения проблемы. Как уже говорилось ранее, удостоверить фактический заработок можно бумагой, оформляемой по требованиям конкретного банка-кредитора. Кроме того, многие финансовые учреждения предлагают физическим лицам оформить заем без документального подтверждения своей зарплаты или иных доходов.

Визуальный анализ предоставленной бумаги

Возвращаясь к вопросу о том, как проверить 2 НДФЛ на подлинность, следует отметить ряд важных моментов. Прежде всего, компетентный работник кредитной организации всегда сможет выявить такую подделку визуальным анализом соответствующего документа. Характерными признаками намеренного искажения реальности могут являться допущенные ошибки, явные неточности, неверно указанные коды, а также другие симптомы, очевидные специалисту.

Второй момент – чрезмерно завышенный размер дохода заявителя. Иначе говоря, сомнения могут возникнуть, если сумма заработка, указанная в документе, явно превышает величину среднеотраслевой зарплаты по конкретному региону.

Методы выявления недостоверных сведений о заработке заемщика

Как проверить доходы физических лиц, если имеются сомнения в их искренности и благонадежности? Есть методы выявления поддельных справок, которыми активно пользуются компетентные сотрудники департаментов безопасности в большинстве кредитно-финансовых учреждений:

- Телефонный звонок работодателю гражданина-заемщика с целью уточнения информации, приведенной в справке о заработке. Практика свидетельствует, что эффективность этого метода оставляет желать лучшего.

- Визит представителей банка-кредитора к работодателю заявителя для выявления реального заработка физического лица, претендующего на получение ссуды. Надо отметить, что такой способ проверки данных практикуется достаточно редко. Кроме того, этот метод в настоящее время уже утратил свою целесообразность.

- Проверить официальный доход заявителя ссуды можно по данным Пенсионного фонда РФ (ПФР). Таким методом могут воспользоваться государственные банки или кредитно-финансовые учреждения, в капитале которых определенная доля принадлежит государству. Речь идет о ВТБ, Сбербанке, Россельхозбанке. Проще говоря, выводы делаются на основании проверки реальных отчислений заемщика в ПФР. Недостатком данного способа является несоответствие анализируемых периодов. Данные из ПФР можно получить лишь за минувший год, в то время как документ 2-НДФЛ выдается обычно за последние полгода.

- Еще один способ – воспользоваться регистрационными сведениями онлайн-ресурса налоговой службы о субъектах бизнеса. Этот источник позволяет получить приблизительное представление о том, способен ли конкретный работодатель выплачивать своим сотрудникам такую зарплату.

- Иногда есть возможность проверить информацию о заявителе кредита через сайт госуслуг. Однако это реально лишь в том случае, если такие сведения являются доступными третьим лицам.

- Проверка денежных зачислений, совершенных в пользу заемщика на счет его пластиковой карточки. Это могут быть как поступления зарплаты, так и иные доходы. Если гражданин заинтересован в быстром одобрении и оформлении ссуды, он сам предоставит кредитору банковскую выписку о движениях по карточному счету.

Ответственность заявителя ссуды за предоставление ложных данных

Введение кредитора в заблуждение – опасный путь к получению заемных средств. Можно ли подделать справку 2 НДФЛ, чтобы повысить шансы на одобрение кредитной заявки? В принципе, такая возможность есть. Но если по итогам проведенной проверки станет очевидным факт обмана (подлога), последствия для заявителя будут крайне неблагоприятными.

Попытка оформления ссуды на основании поддельной справки приведет к отказу в выдаче займа и занесению гражданина в список неблагонадежных заемщиков. В конкретный банк уже нельзя будет обратиться за кредитом.

Самый неблагоприятный сценарий развития событий – обращение банка-кредитора в органы охраны правопорядка с заявлением на заемщика, прибегнувшего к подлогу официальной бумаги. Однако, скорее всего, это не приведет к каким-либо серьезным санкциям для неудавшегося получателя ссуды. Будет сложно доказать, что данный гражданин пытался оформить банковский кредит по поддельной справке с целью невозврата финансовому учреждению заемных средств.

Совсем другая ситуация вырисовывается, если выяснится, что заемщик получил ссуду по документу, содержащему ложные сведения, и впоследствии перестал её выплачивать. Это станет реальным основанием для привлечения такого гражданина к ответственности, регламентированной действующим в РФ уголовным законодательством. Речь идет о мошеннических действиях, предусмотренных статьей 165, прописанной в Уголовном Кодексе.

Стоит ли банкам тщательно проверять своих заемщиков

Выгодные условия заимствования, повсеместное снижение процентов, лояльное отношение финансовых учреждений к заявителям ссуды – все это обуславливает доступность банковского кредитования. Между тем подобная экспансия кредитных продуктов вовсе не означает, что банки готовы выдавать займы всем подряд без предварительных проверок.

Крупные кредитные организации, имеющие сильные позиции на своих целевых рынках, аккуратно относятся к рискам. Проверяет ли Сбербанк сведения, предоставляемые гражданами, претендующими на получение кредита? Конечно, проверяет. Как и другие банки, стремящиеся получать прибыль, но не забывающие при этом о возможных угрозах, связанных с кредитованием физических лиц.

Встречаются у себя, проверенные шлюхи Волгограда, место есть, все достойно, смотри подробности - redvolgograd.ru. Воспользовавшись услугами проституток, вы не останетесь разочарованным. Красивые проверенные шлюхи Волгограда, сочные и сладкие, они такие весёлые и стройные, что у тебя будет сегодня классный секс. Твои мечты и желания реализуются.