В последние годы российские власти всерьёз взялись за выявление неучтённых доходов у граждан. То заманивают налоговыми льготами, то грозят штрафами. Поэтому фрилансерам самое время разобраться в правилах налогообложения.

Нужно ли фрилансеру платить налоги

Первоначально термин «фрилансер» означал «свободный копейщик» (от английского free lancer), то есть наёмный воин. Потом под ним стал пониматься любой человек свободной профессии. В современном значении слова это программисты, веб-дизайнеры, иллюстраторы, копирайтеры, переводчики и блогеры. Список можно продолжать, смысл остаётся. Фрилансер — человек, зарабатывающий самостоятельно через интернет.

Отдельных законов об уплате налогов для фрилансеров не существует. А общее правило такое: получил доход — заплати налог. Если конкретнее — в налоговом законодательстве доходом считаются денежные поступления, которые приносят экономическую выгоду. Для фрилансера это оплата за проект или выполнение конкретной задачи, выигрыш в конкурсе, выручка от продажи цифровых продуктов, вознаграждение за использование авторских прав, начисления за рекламу и т. д.

Если фрилансер официально зарегистрирован как предприниматель, ответственность за уплату налогов полностью лежит на нём. С физическими лицами это не так однозначно. Всё зависит от того, с кем сотрудничает фрилансер. Рассмотрим варианты:

- Клиент — российская компания или ИП. По закону на них лежит обязанность стать налоговым агентом и платить налог за подрядчика-физлицо (п. 1 ст. 226 НК РФ). Сотрудничество оформляется гражданско-правовым договором. Он может быть подписан на индивидуальных условиях (например, когда конкретный фрилансер делает сайт для компании) или в стандартном формате. В последнем варианте текст соглашения публикуется на сайте, его предлагается принять, а от исполнителя запрашивают личные данные. К примеру, так работает с авторами Яндекс.Дзен. Конечно, на практике договор подписывают далеко не всегда. По факту это уклонение от налогов. То есть фрилансер имеет полное право требовать от клиента заключить договор и платить за него налог. Но тот может и отказаться от сотрудничества, выбрав более сговорчивого партнёра.

- Клиент — зарубежная компания (как пример — монетизация сайта через Google AdSense). Иностранное лицо не может быть налоговым агентом в России, поэтому вопросы отчислений в бюджет решает сам фрилансер. С той оговоркой, что налог может быть уплачен за рубежом. Не помешает это уточнить, хотя на практике так случается редко.

- Клиент — физическое лицо. В этом варианте налоги платит исполнитель.

- Фрилансер работает с посредником (например, через биржу). Сложность здесь в том, что посредник не выступает потребителем услуг, а данные настоящего заказчика чаще всего неизвестны. Таковы правила. Получается, что ответственность за уплату налогов лежит на фрилансере, хотя с точки зрения закона это не совсем корректно. Есть такие варианты, когда биржи предлагают фрилансерам стать их налоговыми агентами, но просят за это дополнительное вознаграждение.

Видео: фрилансеры с точки зрения закона

Какие налоги и в каком размере платит фрилансер

В России нет минимальной суммы, которая по закону не облагается налогом на доход. Поэтому налоги у фрилансера берутся со всех денег, что получены от заказчиков или партнёров.

Вопросы могут вызвать комиссионные сборы. Если фрилансер берёт заказы на бирже, доходом считается полученная им сумма. Налог с комиссии биржи он платить не должен. Другое дело — платёжные системы. Если деньги переводятся с электронного кошелька на карту, комиссия входит в доход. Это уже деньги фрилансера, даже если часть теряется при переводе.

Стать налогоплательщиком можно разными способами:

- платить налог на доход физических лиц (НДФЛ),

- стать индивидуальным предпринимателем (ИП),

- зарегистрироваться как самозанятый.

От этого будут зависеть ставки и правила уплаты налогов. Выбор здесь не произволен: если фриланс приносит регулярный доход, это уже предпринимательство. Причём с какого момента он считается регулярным, законом не конкретизируется. Остаётся полагаться на здравый смысл. К примеру, если платежи поступают каждый месяц, сомнений не возникнет.

По результатам опроса получается, что большинство фрилансеров не платит налогов

Налог на доход физических лиц

Ставки НДФЛ — 13% для налоговых резидентов РФ и 30% для нерезидентов (ст. 224 НК). Резидентом считается человек, который живёт в России не менее 183 дней в течение 12 месяцев. Те, кто бо?льшую часть времени проводят за границей, а деньги получают от российских заказчиков, — нерезиденты.

Человек с ноутбуком под пальмой стал расхожим образом успешного фрилансера. Да, если так жить, по российским законам возможна самая высокая налоговая нагрузка. Чтобы этого избежать, можно декларировать свой доход за границей и платить налоги там. К слову, во многих странах это будет основанием, чтобы получить разрешение на проживание. Ставки зависят от местного законодательства. Обе страны одновременно денег не потребуют — двойное налогообложение исключается межгосударственными соглашениями. Подтвердить уплату налогов за границей можно справкой с нотариально заверенным переводом.

Плательщики НДФЛ имеют право на налоговый вычет. Если они покупают жильё, тратят деньги на лечение или обучение, уплаченные суммы можно вывести из-под налогов.

Налоги предпринимателя

Регистрироваться в качестве ИП разумно и экономически выгодно, если ежемесячный доход будет больше 25 000. Для ИП существует несколько налоговых режимов. Выбирают их по своему усмотрению, а менять разрешается раз в год.

Для фрилансеров оптимальной считается упрощённая система налогообложения (УСН). Она работает в двух вариантах:

- «Доходы». Это налог в размере 6% на весь полученный доход. Такая схема популярна у большинства фрилансеров.

- «Доходы минус расходы». Налог платится с суммы доходов за вычетом рабочих издержек. Но по ставке 15%. В расходы можно включить модернизацию ПК, комиссионные, плату за программное обеспечение и интернет. Но все платежи придётся подтвердить документами, а договоры с поставщиками заключить как ИП. В этой системе существует минимальный обязательный платёж — 1% от дохода.

Ещё предпринимателям надо платить взносы на пенсионное и медицинское страхование. На ближайшие годы ставки фиксированные: в 2019 — 36 238, в 2020 — 40 874 руб. Они действуют при доходе до 300 000 руб. в год. Если он получится больше, нужно будет перечислить ещё 1% от превышающей суммы. За неполный год взносы считаются пропорционально отработанному времени.

В обоих вариантах УСН налог можно уменьшить на размер взносов. Получается, если годовой доход будет до 300 000, переводить в бюджет придётся только фиксированные суммы взносов.

Видео: что даёт регистрация ИП фрилансеру

Самозанятость

Фрилансеры могут стать самозанятыми на основании закона 422-ФЗ от 27.11.2018. Это самый выгодный налоговый режим, но доступен он не всем. Платить надо только налог на профессиональный доход — 4%, если деньги переводит физическое лицо и 6%, если компания или ИП. Расчёт идёт по каждому чеку. Взносы в Пенсионный фонд платятся по желанию, это необязательно.

Для самозанятых действуют территориальные и финансовые ограничения. Закон работает в рамках эксперимента, который проводится только в четырёх субъектах РФ:

- Москве,

- Московской области,

- Калужской области,

- Татарстане.

Налоговая служба поясняет, что имеется в виду место ведения деятельности. Для фрилансера это приравнивается к месту фактического проживания. Быть самозанятым можно, если годовой доход не превышает 2,4 миллиона.

Возьмём условную сумму дохода в 40 000 руб. в месяц и посчитаем, сколько с неё нужно будет заплатить налогов. По НДФЛ это 5 200. ИП на УСН 6% платит только часть фиксированных взносов: 36 238 х 12 = 3 020. Если такой доход будет держаться весь год, появится добавочный платёж 1% (то есть 1 800 в сумме или по 150 в месяц). Для самозанятых налог по максимальной ставке будет 2 400 руб.

Видео: отзывы самозанятых о новом налоге

Как фрилансеру платить налоги — способы и сроки

Действия налогоплательщика включают две составляющие — декларацию доходов и перечисление рассчитанной суммы налога. Получателем в любом варианте выступает ФНС — Федеральная налоговая служба. Точнее, её региональное отделение. Для перевода денег потребуется узнать его платёжные реквизиты.

Как самостоятельно заплатить НДФЛ

Чтобы физическому лицу заплатить подоходный налог, регистрироваться нигде не надо. Налоговую декларацию заполняют в бумажном варианте по форме 3-НДФЛ или в специальной программе «Декларация». Туда надо внести личные данные и список всех полученных доходов, за которые не платился налог. В итоге рассчитывается сумма к уплате. Квитанцию выдадут в налоговой.

Заплатить НДФЛ можно любым способом: наличными в банке, в системе онлайн-банкинга, по карте через «Госуслуги» или с помощью сервиса ФНС. Это вопрос удобства.

По срокам правила такие: все расчёты делаются за год. Декларация подаётся не позже 30 апреля следующего года. А деньги надо перевести до 15 июля.

Фотогалерея: образец заполнения формы 3-НДФЛ

На первом листе декларации заполняются личные данные

Страница 2 — общая сумма налога

Раздел 3 — расчёт налоговой базы

Плательщика фрилансер может узнать из платёжных документов или по информации на сайте

На каждом листе декларации ставятся дата и подпись

Как платят налоги ИП

Рассмотрим самый популярный у фрилансеров вариант — УСН-6%. Сначала надо зарегистрироваться в налоговой по месту прописки как ИП. И сразу же подать заявление о переходе на УСН. Иначе налоговая поставит на учёт по основной системе налогообложения и налог будет выше.

Для всех расчётов ИП надо будет завести отдельную карту или электронный кошелёк. И вести учёт полученных доходов в специальном журнале или файле.

Налоги ИП платят поквартально, до 25 числа следующего месяца. Наглядно схема выглядит так:

- Авансовый платёж за 1 квартал текущего года — до 25 апреля.

- Авансовый платёж за 6 месяцев (полугодовой) — до 25 июля.

- Авансовый платёж за 9 месяцев (девятимесячный) — до 25 октября.

- Окончательный платёж по итогам года — до 30 апреля следующего года.

Что касается фиксированных взносов в фонды, их можно платить в любое время, но не позже 31 декабря расчётного года. А крайний срок для дополнительного платежа 1% — 1 июля следующего года (ст. 432 НК РФ). Чтобы не было хлопот с уменьшением налога, взносы лучше переводить в те же квартальные сроки (получается примерно по 9 000). Тогда всё зачтётся автоматически.

Сформировать квитанцию для оплаты можно с помощью сервиса на сайте ФНС. А перевести деньги — любым способом со своего расчётного счёта.

Налоговая декларация подаётся по стандартной форме раз в год не позднее 30 апреля. В неё включаются все доходы за год.

Правила уплаты налога самозанятыми

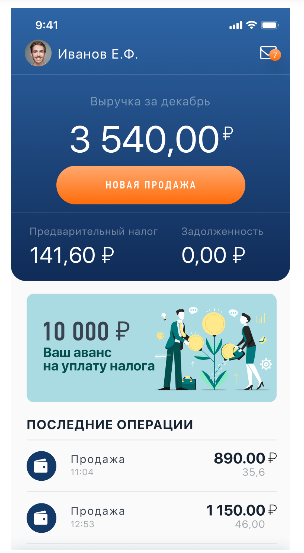

Встать на учёт в качестве плательщика налога на профдоход можно в приложении для смартфонов «Мой налог» или в личном кабинете налогоплательщика НПД. Через эти сервисы будет идти расчёт.

Как только поступил платёж, фрилансер оформляет чек и сразу же отправляет его заказчику на электронную почту. Эти данные сохраняются в системе — вот и вся отчётность.

Налог считается автоматически в том же приложении. Расчётный период — месяц. Сколько будет платежей, за столько и насчитают налог. Месяц закончился — в следующем до 12 числа придёт уведомление с окончательной суммой к уплате. Там будут и платёжные реквизиты. А до 25 числа нужно перевести деньги. Если этого не сделать, вся сумма перемещается в раздел «Задолженность» и на неё будут начисляться пени. Что от уплаты не освобождает.

Налоги самозанятых считаются автоматически в приложении

Для оплаты налога можно использовать любую карту. Транзакции по ней не будут отслеживаться, и отчитываться обо всех переводах не придётся.

Что будет, если фрилансер не платит налогов

Пока что власти не занимаются тотальным выслеживанием фрилансеров. Но всё же надо знать, за что и какую ответственность придётся нести, если поймают с поличным.

Первое — это неуплата налогов. Наказания предусмотрены такие:

- доначисление налогов по ставке 13% (срок давности — 3 года — ст. 113 НК),

- пеня за просрочку уплаты — 1/300 ставки ЦБ за каждый день (ст. 75 НК),

- штраф в размере от 20 до 40% от суммы недоимки (ст. 122 НК),

- штраф за неподанные декларации — от 5 до 30% от суммы налога, но не меньше 1000 руб. (ст. 119 НК).

Дальше — предпринимательская деятельность без регистрации. За это штрафуют на сумму от 500 до 2 000 руб. по ст. 14.1 КоАП. Только налоговикам предстоит самим доказывать, что доход был систематическим.

У фрилансера есть выбор из нескольких схем уплаты налогов. На какой из них остановиться, зависит от условий работы и выгоды.

Встретят у себя, приедут к тебе, проверенные проститутки в Сочи, интим досуг на любой вкус. Все вопросы уйдут на второй план, если вы вместо поиска обычных девушек воспользуйтесь услугами проституток города. Темпераментные проверенные проститутки в Сочи, страстные и желанные, они такие интересные и профессиональные, что интимный досуг тебе обеспечен. Твои мечты и желания реализуются.