Приобретение жилья является одной из основных проблем для молодых семей. И не всегда удается сделать это за счет собственных средств. Чаще всего частично или полностью покупка квартиры осуществляется в кредит, иногда с привлечением средств из госпрограмм. Рассмотрим более детально, какие нужны документы для ипотеки, как их подготовить и в каком виде предъявлять в банковское учреждение.

Основы ипотечного кредитования

Чтобы определиться, какие документы нужны для оформления ипотеки, следует разобраться в понятии ипотечного кредитования.

Ипотека – вид кредитования населения, при котором заемщиком приобретается жилье за счет полученных заемных средств. Приобретается в собственность, но при обременении банком. То есть, до момента полного погашения займа заемщик не сможет ни продать недвижимость, ни обменять.

Ипотечное кредитование имеет множество нюансов и тонкостей. С обеих сторон процесса. Банк пристально рассматривает каждого претендента на получение ипотеки, а клиент должен взвесить все риски оформления кредита. Прежде всего, такие меры предосторожности связаны с длительностью выплаты задолженности – в среднем 20-25 лет.

Какую недвижимость можно взять в ипотеку

Приобретение недвижимости в ипотеку доступно для всех ее видов, даже для постройки загородного коттеджа. Главное, чтобы приобретаемое жилье соответствовало основным требованиям банка.

В общем виде перечень критериев, выдвигаемых к недвижимости, выглядит так:

- Здание, где расположена квартира, не должно быть ветхим, аварийным, подлежать реконструкции и т.п. Иными словами, будущие жильцы не должны подвергаться переселению из-за плохого состояния постройки.

- Квартира не должна располагаться в частном доме, общежитии, здании гостиничного или малосемейного типа. Не допускается расположение на первом, цокольном, последнем или мансардном этажах.

- Возраст здания не должен быть больше 70% от положенного срока эксплуатации (согласно технической документации).

- Квартира должна быть оборудована коммуникациями (горячее, холодное водоснабжение, канализация), отапливаться (посредством водяных, паровых или электрических приборов). Обязательно наличие оконных переплетов, дверей.

Каждая поданная заявка на ипотеку рассматривается в индивидуальном порядке. Особенно это касается выбранного заемщиками жилья. Так что любые нюансы будущей покупки могут быть согласованы сторонами в процессе оформления.

Основные условия займов

Ипотечные займы в разных финансовых структурах выдаются на разных условиях. Строгость требований к заемщикам обуславливается величиной оборотного капитала банка, обеспечивающего его стабильную работу.

Кандидатуру потенциального пользователя кредита банки рассматривают на соответствие требованиям, оговоренным в регламенте учреждения. Также просматривают представленные им документы на корректность и достоверность. Если надежность и платежеспособность заемщика подтвердится, начинается проверка выбранной им квартиры.

В настоящий момент доступна ипотека ВТБ по двум документам без подтверждения доходов в рамках программы «Победа над формальностями». Для выдачи займа достаточно предоставить банку паспорт РФ и СНИЛС (и военный билет для мужчин), заполнить заявку. Далее – подписать ипотечный договор.

Когда выдача ипотеки одобрена, займ оформляется под ставку процента, принятую в банке, на согласованный с заемщиком срок. Как правило, ставка на конец 2018 года колеблется в диапазоне от 6 до 11,85% в год. Точное значение будет зависеть от величины первоначального взноса и срока пользования кредитом.

Минимально допускается вносить 15% от общей стоимости квартиры. Но это значение может меняться для разных ипотечных программ банков. «Победа над формальностями» ВТБ, к примеру, оформляется при условии оплаты не менее 30% от суммы займа.

Срок действия ипотеки составляет от 20 лет. Он может быть и больше, при согласовании прочих параметров с кредитором. Эту информацию лучше получить «из первых уст» у банковских служащих.

Документы для получения жилищного кредита

На сайтах всех банков России размещены инструкции для подачи документов на оформление ипотечного соглашения. Состав пакета зависит от конкретной программы кредитования, от стороны сделки, занимающейся оформлением, а также от условий финансового учреждения.

Рекомендуется проконсультироваться в финансовом учреждении насчет заключения договора о предоставлении жилищного кредита. В этом случае заемщик берет в долг у банка деньги, которые потратит непосредственно на приобретение жилья. Но после совершения сделки не передает свою покупку в залог банку. А обязуется лишь соблюдать условия кредитного договора.

Для получения жилищного займа обязательно наличие двух созаемщиков. При этом тратить деньги разрешается исключительно на покупку недвижимости, поскольку кредит является целевым. Иначе на заемщика будут наложены штрафные санкции согласно заключенному договору.

Документы от продавца жилья

Для заключения сделки о приобретении недвижимости продавцу необходимо подать в банк определенные документы. Они нужны для проверки соответствия жилья требованиям учреждения, оформления закладной, а также подготовки ипотечного договора.

Перечень документов, предоставляемых от продавца недвижимости:

- оригиналы паспортов всех владельцев жилья (свидетельств о рождении, паспортов родителей, опекунов или усыновителей, генеральных доверенностей на проведение сделок),

- нотариально заверенный оригинал договора купли-продажи (требование действует с июня 2016г.),

- оригинал технического паспорта БТИ на приобретаемое помещение,

- при наличии собственников младше 14 лет – разрешение от органа попечительства,

- при наличии супруга – заверенное у нотариуса согласие на реализацию недвижимости,

- выписка о составе семьи (для проверки наличия прописанных в квартире граждан),

- выписка из управляющей компании о наличии задолженности по оплате коммунальных платежей,

- справка из Госреестра о государственной регистрации объекта недвижимости,

- оригинал расписки о передаче денежных средств (задатка или полной суммы),

- договор о намерениях между продавцом и покупателем совершить сделку купли-продажи.

Чаще всего для получения ипотеки достаточно предоставления всех перечисленных документов, при условии корректного их оформления. Но в редких ситуациях банк может затребовать дополнительные справки или выписки. Это нужно для обеспечения безопасности сделки и всесторонней проверки помещения.

Документы от покупателя

Документы для ипотеки Сбербанка в наиболее полной мере иллюстрируют комплект документов, который потребуется собрать заемщику. Без них проверка его благонадежности как покупателя и плательщика кредита будет невозможна.

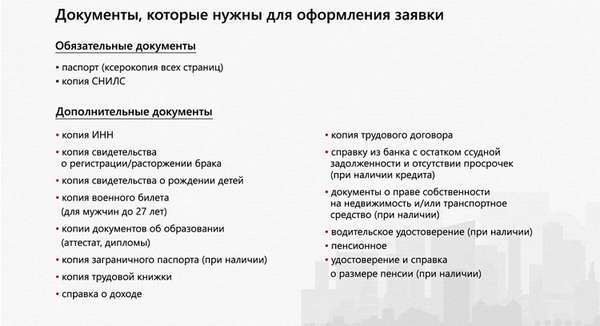

В банк для подготовки кредитного соглашения необходимо предоставить:

- оригинал паспорта РФ (с пропиской на территории РФ), свидетельства о рождении (для покупателей младше 14 лет),

- на выбор заемщика – дополнительный документ, подтверждающий личность (СНИЛС, водительское удостоверение, загранпаспорт, военный билет и т.п.),

- подтверждение наличия трудового стажа (трудовая книжка, выписка из архива, справка с места трудоустройства), заверенное печатью и подписью работодателя,

- справка о доходах в любой допустимой форме (2-НДФЛ, на бланке банка, выписка по счету),

- заполненное заявление на предоставление кредита,

- при отсутствии постоянной регистрации на территории РФ – вид на жительство или документ о временной регистрации.

Некоторые заемщики пытаются купить документы для ипотеки с подтверждением доходов. Действительно, некоторые компании оказывают подобные услуги и формируют пакет для подачи в финансовые учреждения. Но корректность заполнения и достоверность представленных в них сведений лучше тщательно проверить. Иначе в ипотеке будет отказано, как только специалистами банка будет выявлено несоответствие.

Оформление имущественного залога

Купить справки для ипотеки можно в любой компании, занимающейся посредничеством при заключении ипотечных договоров. Там же можно заключить договор на сбор и подготовку документации по передаче в залог имеющегося у заемщика имущества. В частности, недвижимости.

Процедура оформления залога состоит из нескольких стадий:

- описание и определение стоимости передаваемого в залог имущества,

- определение величины долговых обязательств, срока их погашения,

- сбор данных о сторонах залогового соглашения,

- выявление степени обременения залогового имущества (допустимых действий залогодателя и залогодержателя).

Для заключения сделки потребуется подготовить документы, аналогичные перечню для продавца недвижимости. И приложить к ним ипотечный договор. После заключения залогового соглашения его в обязательном порядке следует зарегистрировать в Госреестре.

Имущество, передаваемое заемщиком в качестве залога, страхуется предприятием, имеющим аккредитацию у залогодержателя. То есть, у банка, выдающего ипотечный займ. Этим учреждение страхует себя от рисков, связанных с повреждением или утратой залога.

Какие документы понадобятся для участия в госпрограммах

Право участвовать в госпрограммах имеют те категории граждан, которые государство выделяет как наименее защищенные. Перечень таких категорий можно получить в МФЦ или отделениях Пенсионного фонда.

Согласно Постановлению правительства РФ, получить государственную помощь в получении ипотеки могут следующие категории населения:

- семьи с несовершеннолетними детьми (родными или усыновленными),

- ветераны военных действий,

- граждане с ограниченными возможностями, родители или опекуны детей-инвалидов,

- семьи, в которых есть учащиеся очной формы обучения возрастом до 24 лет (иждивенцы),

- матери-одиночки.

Соответственно, для получения помощи от государства в получении ипотеки необходимо предоставить документы, подтверждающие принадлежность заемщика к одной из перечисленных категорий. Список документов можно запросить в банке, где предполагается оформить ипотечный займ.

Реально ли получить ипотеку по двум документам

Как уже было сказано ранее, у банков действуют программы облегченной схемы заключения ипотечной сделки. Но на условиях, отличных от стандартных.

Наиболее интересны три программы:

- Сбербанк – «Ипотека по двум документам»,

- ВТБ 24 – «Победа над формальностями»,

- Банк Петрокоммерц – «Экспресс-Ипотека».

Все они предоставляют займы при предъявлении двух документов от заемщика: паспорта РФ и второго на выбор (загранпаспорт, водительское удостоверение, СНИЛС, военный билет и т.п.).

Предоставлять справку о доходах не понадобится. Риски банк покрывает требованием к величине первоначального взноса. Как правило, в рамках таких программ он составляет 40-50% от стоимости приобретаемого жилья.

Решение об одобрении заявки принимается в срок до 2 суток. Проверка заключается в ознакомлении с кредитным имиджем заемщика. Проверяют и достоверность паспортов.

Ставка по кредиту устанавливается на уровне стандартных ставок по ипотеке. Изменяется она лишь в случае несоответствия потенциального клиента требованиям банков.

Получить ипотеку сегодня достаточно просто любому гражданину РФ по приемлемым процентным ставкам. Необходимо собрать требуемый пакет документов, грамотно их заполнить и найти недвижимость, которую банк примет для оформления. Допускается применение в качестве выплат сертификатов материнского капитала, пенсионных выплат, а также субсидий от государства. Это значительно упрощает выполнение кредитных обязательств со стороны плательщиков.