На всей территории РФ действует единый закон для автолюбителей. Суть закона заключается в том, чтобы водитель, прежде чем сесть за руль, застраховал свою ответственность. Страховая программа получила название – ОСАГО. В рамках программы обязательного страхования предусмотрены не только скидки, но и повышающие показатели. В результате этого возникает вполне закономерная проблема: сколько действует повышающий коэффициент ОСАГО после ДТП. Рассмотрим в статье, что такое КБМ и как он меняется от наличия или отсутствия страховых выплат.

Что такое КБМ

Кбм — это коэффициент бонус-малус, который применяется при расчете страховой премии. Согласно тарифному руководству по страхованию ОСАГО предусмотрено 14 классов аварийности. При этом автолюбителю с 13 классом полагается максимальная скидка при расчете страховой премии.

Принцип работы бонус-малус очень простой:

- за каждый год без аварийного управления дается скидка 5%, которая ежегодно суммируются,

- при наличии убытков по вине водителя предусмотрен по ОСАГО повышающий коэффициент, который напрямую зависит от количества заявленных убытков.

Это единственный показатель, который участник движения может сам изменить. Аккуратные автолюбители, благодаря безаварийному вождению, могут сэкономить на приобретении полиса.

Также следует принимать во внимание, что с 2003 года со стороны государства вносились правки в тарифы и менялись все показатели, кроме таблицы с бонусами. Это единственный коэффициент, который остался неизменным с момента появления обязательного продукта на территории РФ.

Как зависит стоимость полиса от КБМ

Важно учитывать, что стоимость обязательного полиса ОСАГО напрямую зависит от КМБ. Чем ниже его значение, тем меньше стоимость защиты.

Рассмотрим простой пример, как меняется стоимость ОСАГО для автолюбителей, при изменении КБМ.

Расчет:

| БТ | КБМ | Кт | КВС | КО | КМ | КС | КП | Итого, рублей |

| 4118 | 2,45 | 1,8 | 1 | 1 | 1,4 | 1 | 1 | 25 424,53 |

| 1,55 | 16 084,90 | |||||||

| 1 | 10 377,36 | |||||||

| 0,90 | 9 339,62 | |||||||

| 0,80 | 8 301,88 | |||||||

| 0,70 | 7 264,15 | |||||||

| 0,60 | 6 226,41 | |||||||

| 0,50 | 5 188,68 |

Благодаря таблице вы можете сами посмотреть, как зависит стоимость бланка ОСАГО от размера КБМ.

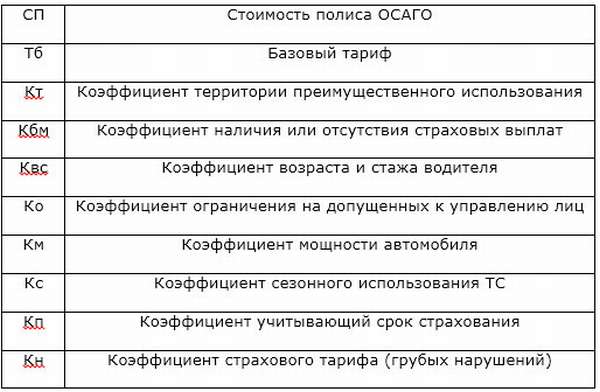

Расчет стоимости полиса ОСАГО производится в соответствии с методическими рекомендациями утвержденными РСА по следующей формуле:

СП = Тб x Кт x Кбм x Квс x Ко x Км x Кс x Кп x Кн, где:

Таблица КБМ и как его рассчитать

Как только был принят единый 40 ФЗ закон по обязательному страхованию, все представители страховых компаний пользовались единой таблицы КБМ. На первый взгляд таблица кажется сложной и непонятной. Однако все очень просто и легко можно определить.

Разделы таблицы:

- Страховой класс на начало оформления договора страхования. Для получения информации достаточно взять страховой полис и посмотреть сведения в разделе «особые отметки». Однако стоит учитывать, что в последнее время многие страховые компании не делают отметку в классе страхование. В каком случае получить сведения по бонусу можно только через единую базу РСА которая работает круглосуточно и бесплатно.

- Коэффициент, который используется при расчете ОСАГО. Максимальный равен 2,45, в то время как минимальный 0,5.

- Класс на новый срок, который зависит от количества или отсутствия страховых выплат. Указанный раздел разделен на 5 столбцов: 0,1,2,3,4 и более страховых случаев.

Для формирования расчета вам потребуется:

- уточнить класс на момент оформления ранее заключенного бланка,

- оставаясь на данной строке посмотреть новый класс, в зависимости от страховых случаев.

К примеру, по полису был 5 класс. Если у водителя:

- нет аварий, то по новому ОСАГО страховщик применит 6 класс, а именно скидку 15%,

- была 1 авария, то новый класс — 3 (начальный),

- было 2 аварии — 1 класс, а именно повышающий 1,55,

- было 3 аварии и более — максимальный класс, которому соответствует показатель 2,45.

Сколько действует повышающий коэффициент ОСАГО после ДТП

Как правило, все водители, которые попали в аварию, не знают, на какой срок будет зафиксирован повышающий показатель. Такая проблема возникает, поскольку никто не хочет переплачивать.

Если ранее страхователи могли обмануть страховщика и при оформлении бланка сказать, что аварий не было, то теперь все иначе. Несколько лет назад была создана специальная база РСА, в которою предоставляют сведения все страховщики о классе аварийности.

На сколько фиксируется повышающий, зависит от того, будет спустя год аварии у водителя или нет. К примеру, если у участника движения максимальный повышающий и в течение страхового года случилась авария, то класс сохраняется.

Пример действия повышающего коэффициента:

| Повышающий | Количество аварий | Новый КБМ |

| 2,45 | 0 | 2,3 |

| 1 и более | 2,45 | |

| 2,30 | 0 | 1,55 |

| 1 и более | 2,45 | |

| 1,55 | 0 | 1,4 |

| 1 и более | 2,45 | |

| 1,4 | 0 | 1 (начальный класс) |

| 1 | 1,55 | |

| 2 и более | 2,45 |

При этом важно принимать к сведению, что показатель может фиксироваться:

- по водителю, при условии, что по договору предусмотрено ограниченное количество лиц, которые управляют машиной,

- за собственником, на чье имя оформлено ТС.

Поскольку полис страхования всегда приобретается на 1 год, то и повышающий коэффициент будет действовать в течение года. Узнать показатель на новый срок можно не ранее чем за 60 дней, до окончания прежде купленного договора.

Как меняется после ДТП при безаварийной езде

Важно знать: как меняется стоимость защиты, если после ДТП водитель аккуратно управляет автомобилем и не является виновником. На самом деле в таком случае все просто. Сначала страховщик повысит страховку, а после начнет снижать стоимость договора.

Если внимательно изучить таблицу, то станет ясно, что при наличии максимального коэффициента, водителю необходимо 4 года аккуратно управлять машиной, чтобы вернуться на начальный класс страхования. Именно спустя указанное время можно продолжать безаварийно ездить и зарабатывать 5% скидку за каждый год.

Можно ли избежать повышения цены на ОСАГО после ДТП

Безусловно, никто не желает платить больше, даже если он виноват. В таком случае возникает вопрос: можно ли как избежать ответственности и купить бланк договора по меньшей цене? Если вернуться в 2003 год, то можно сказать – можно. Именно при введении нового продукта у владельцев ТС было несколько лазеек:

| Смена страховой организации | Достаточно было поменять страховщика и сообщить, что по ранее оформленному договору страховых случаев не было. |

| Смена водительских прав | При страховании участник движения мог сказать, что только получил права и ранее никогда не пользовался услугами обязательного страхования. |

| Не предъявлять полис | Достаточно просто сказать, что страхуетесь первый год и не показывать ранее оформленный ОСАГО. |

Поскольку единой базы РСА небыло, страховщики не могли быстро проверить информацию по данным транспортного средства. Поэтому все было на доверии. Времена меняются, и сегодня вся процедура страхования проходит через единую базу РСА.

Перед оформлением:

- проверяются данные по правам, в том числе и ранее полученным, которые всегда прописываются на документе,

- страховщик смотрит по идентификационному номеру ТС, где ранее был застрахован авто и на какой срок,

- сотрудники страховой компании проверяют сведения по каждому участнику движения и собственнику.

Получается – избежать ответственности не получится. Однако есть одна лазейка, благодаря которой водители могут снизить стоимость договора. Для этого необходимо:

- оформить бланк договора с условием «неограниченное количество лиц допущенных к управлению»,

- спустя год купить договор, с ограниченным количеством водителем.

Согласно закону, если в течение года автолюбитель не был застрахован, то класс из единой базы РСА исчезает. При этом совершенно неважно, повышающий он, или понижающий. Такая хитрость подходит тем участникам движения, у которых максимальный повышающий коэффициент, по таблице КБМ.

Что касается водителей женского пола, то они могут избежать ответственности при смене фамилии. Не секрет, что на правах не прописывается прежняя фамилия. В результате этого страховая организация, запрашивая сведения, получит информацию, что клиент ранее не страховался и применит 3 (начальный) класс аварийности.

Зачастую страховые агенты предлагают оформить бланк договора по начальному классу, или со скидкой (в страховых компаниях есть возможность поменять КБМ вручную) при условии приобретения дополнительной услуги. Вы должны понимать, что в результате наступления страхового события факт мошенничества может быть раскрыт. В таком случае в выплате вам, конечно, не откажут, но и применят дополнительный повышающий показатель при оформлении нового договора (за грубые нарушения).

Смена страховой

Многие автолюбители уверены, что после ДТП могут обратиться в офис другой страховой компании и купить ОСАГО без повышения ставки за ДТП. Как уже было сказано, теперь все страховые компании тщательно проверяют информацию по каждому клиенту.

Что касается процедуры оформления через интернет, то она аналогичная. Получается, даже если вы решите воспользоваться услугами другой организации, то стоимость будет сформирована с учетом повышающего показателя.

Смена страховой актуальна в том случае, если компания готова предложить приобрести договор по минимальной базовой ставке. В этом случае у водителя появляется возможность сэкономить до 1000 рублей.

Получить информацию можно о размере базовой ставки:

- по телефону горячей линии страховщика,

- на портале РСА, путем обращения через обратную связь,

- в офисе брокера, который сразу предлагает ОСАГО от нескольких компаний,

- на нашем портале, путем формирования запроса через специальный калькулятор.

Что касается последнего варианта, то предлагаем сэкономить личное время и сформировать запрос за считанные минуты. Вся информация предоставляется совершенно бесплатно. По итогам расчета вы узнаете стоимость ОСАГО во всех крупных компаниях и сможете оформить покупку в режиме реального времени, на официальном сайте страховщика или лично в офисе.

Согласно закону каждая страховая компания, при страховании ОСАГО, может выбрать размер базовой ставки, которую будет использовать при расчете страховой премии. В рамках закона, для легковых транспортных средств, ставка находится в диапазоне от 3 432 до 4118 рублей.

В завершение можно отметить, что примененный при автострахование повышающий по ОСАГО при ДТП будет действовать год, при условии, что водитель будет аккуратным водителем. В противном случае коэффициент увеличится или останется неизменным, при условии, что по договору максимальный показатель. При этом размер КБМ будет единым во всех компаниях, поскольку вся информация проверяется на едином портале РСА.

Предлагаем вам, читатель, поделиться своим опытом и рассказать, как долго у вас был повышающий коэффициент после ДТП, по обязательному страхованию, в результате чего получили и как смогли сэкономить на покупке нового договора.

При необходимости вы также всегда можете получить помощь опытного эксперта на нашем портале, который работает 24 часа в сутки и подскажет ответ на любой вопрос.

Ну и, конечно, не забывайте ставить лайк и делиться материалом со своими родными и близкими.

Более подробно про КБМ в страховке вы узнаете далее.