Успешная регистрация ИП не повод расслабляться. Вы начинаете деятельность и должны точно знать, что делать после официальной смены статуса. Существует ряд процедур, которые обязательно нужно пройти после легализации бизнеса, но до начала фактической работы.

Какие документы получает зарегистрированный ИП

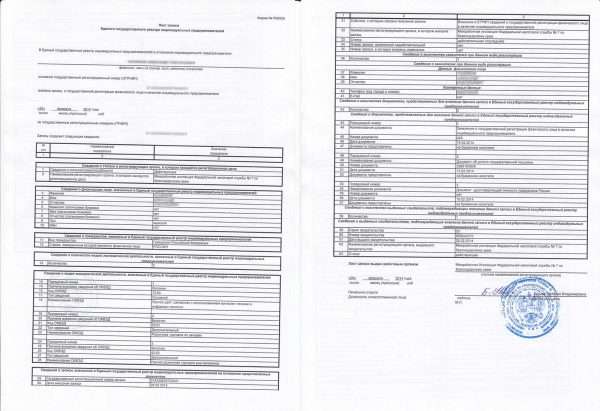

Регистрация предпринимателя в налоговой инспекции занимает до 3 рабочих дней. По окончании этого срока ИП получает в ИФНС документ, подтверждающий факт внесения записи в Единый государственный реестр индивидуальных предпринимателей, или Лист записи ЕГРИП (см. по этому вопросу Письмо Департамента налоговой и таможенной политики Минфина России от 27.04.2017 г. N 03–07–09/25676)

Не стоит удивляться, если через 3 дня после подачи документов на регистрацию вы получите только \лист записи ЕГРИП — сейчас это единственный выдаваемый документ

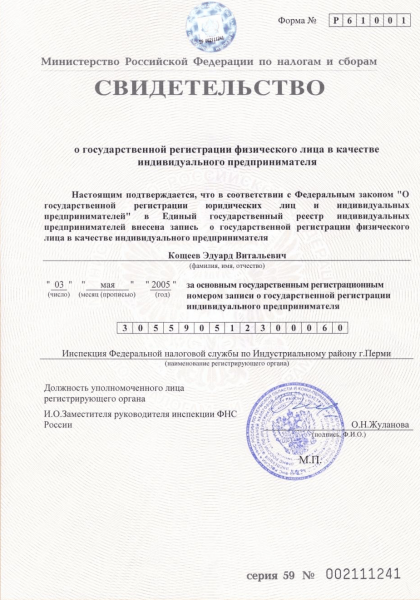

Ранее (до 1.01.2017) все ИП после регистрации получали свидетельство о регистрации физлица в качестве ИП, свидетельство ИНН физлица и выписку из ЕГРИП. Но в настоящее время эти документы уже не выдаются, хотя ранее выданные свою юридическую силу сохраняют.

Свидетельство о государственной регистрации ИП ранее было главным документом предпринимателя

При наличии у бизнесмена наёмных работников по почте из Пенсионного фонда приходит бумага, уведомляющая о регистрации предпринимателя в качестве страхователя. Если вы не получили такое уведомление, обратитесь в отделение ПФР по месту проживания и запросите документ.

Если при регистрации (или в течение 30 календарных дней после неё) вы подавали заявление о переходе на упрощённую налоговую систему, то имеете право на её применение непосредственно со дня государственной регистрации. Никаких дополнительных документов налоговая по этому поводу не предоставляет, но если что-то пойдёт не так, то она обязательно отправит заявителю соответствующее уведомление.

Порядок действий предпринимателя после оформления бизнеса

Получив документы о регистрации себя в роли ИП, не расслабляйтесь. Вам предстоит:

- выбрать схему налогообложения и написать заявление о смене режима (если при регистрации вы его не подавали),

- узнать, нужно ли для вашего бизнеса лицензирование, и представить документы в соответствующие инстанции,

- выяснить, следует ли уведомлять органы государственного надзора о начале деятельности,

- решить, будете ли использовать кассовый аппарат, при необходимости установить его и зарегистрировать в налоговой инспекции,

- организовать документооборот фирмы,

- зарегистрироваться в Фонде социального страхования в качестве работодателя, если есть наёмные сотрудники, оформить и их,

- открыть расчётный счёт (можно работать и без него, но с ним удобнее),

- заказать круглую печать предпринимателя (необязательно, но полезно).

На этапе становления своего дела необходимо выбрать систему налогообложения и продумать документооборот в компании

Выбор системы налогообложения

От выбранной системы налогообложения зависит сумма уплачиваемого налога и порядок расчёта. Существует 5 налоговых схем для предпринимателей и компаний:

- общая (ОСНО) – наименее комфортна, но присваивается автоматически при регистрации,

- упрощённая (УСН) – налог исчисляется с доходов (6%) либо с прибыли (до 15%),

- вменённая (ЕНВД) – ставка налога фиксированная,

- сельскохозяйственный налог (ЕСХН),

- патент (ПСН) – ставка налога фиксированная.

Их можно использовать по одной или комбинировать в рамках работы ИП для разных видов деятельности.

Таблица: сравнение систем налогообложения

| Параметр | ОСНО | УСН | ЕНВД | ПСН |

| Налогооблагаемая база | Несколько разных налогов, в т. ч. НДФЛ 13% |

| Вменённый доход | Вменённый доход |

| Ставка налога по предпринимательской деятельности | 13% |

| 15% | 6% |

| Уплата налога на имущество | Да | Только налог, уплачиваемый от кадастровой стоимости недвижимости | ||

| Уплата НДС | Да | Нет | Нет | Нет |

| Ограничения по количеству работников | Нет | До 100 человек | До 100 человек | До 15 человек |

| Ограничения по имуществу | Нет | До 150 млн руб. | Нет | Нет |

| Ограничения по виду деятельности | Нет | Ст. 346.12 НК РФ | Ст. 346.26 НК РФ | Ст. 346.43 НК РФ |

| Прочие уплачиваемые налоги | Акцизы, государственные и таможенные пошлины, земельный налог, водный налог, НДПИ и некоторые сборы | |||

Алгоритм выбора системы налогообложения:

- Узнайте, требованиям каких систем соответствует выбранный вид деятельности. Так, ИП-производители не могут работать на патентной системе или ЕНВД. Упрощённая система применяется практически для каждого вида деятельности.

- Определите планируемое количество сотрудников. Для перехода на патент общее число работников не может превышать 15 человек, для упрощённой системы и ЕНВД ограничение — 100 человек.

- Если планируется совершать расчёты с НДС, оставайтесь на ОСНО.

- В большинстве случаев предприниматели выбирают систему УСН 15% («Доходы минус расходы»). Если у вас нет возможности документально подтверждать расходы, смените общий режим налогообложения на УСН 6% (процент от общего дохода).

Помимо перечисленных факторов, на выбор системы налогообложения влияют региональные особенности (ставки налога могут различаться), наличие льгот, регулярность получения дохода и ведение импортно-экспортной деятельности.

Постановка на учёт во внебюджетные фонды

Внебюджетные фонды — это Пенсионный фонд (ПФР), Фонд обязательного медстрахования (ФОМС), Фонд социального страхования (ФСС). В течение 5 дней после регистрации ИП налоговая инспекция передаёт сведения в фонды, где предпринимателей ставят на учёт. Если вы не будете нанимать сотрудников, в Фонде социального страхования регистрироваться не нужно.

В качестве подтверждения регистрации в фондах вам по почте поступят уведомления. Не теряйте эти документы — в каждом есть данные для уплаты взносов ИП.

Постановка ИП на учёт в ФСС в качестве работодателя

Планируете брать на работу сотрудников? Зарегистрируйтесь в качестве работодателя в Фонде социального страхования.

Регистрация нужна, если предприниматель заключает:

- гражданско-правовой или трудовой договор с работником,

- договор авторского заказа, где прописана необходимость уплаты страховых взносов.

Для постановки на учёт напишите и отправьте в Фонд заявление в течение 30 дней с даты заключения первого договора. Кроме заявления, вам потребуются следующие документы:

- паспорт,

- Лист записи ЕГРИП,

- копии договоров с подчинёнными.

Если нанимаете сотрудников на работу, не забудьте встать на учёт в ФСС РФ

А вот в Пенсионном фонде регистрация в качестве работодателя в 2018 году не предусмотрена. Вернее, все необходимые документы в Фонд сразу передаёт ФНС, от предпринимателя никакие действия в данном случае не требуются.

Получение лицензий

Вопрос лицензирования деятельности регулирует ФЗ №99 «О лицензировании отдельных видов деятельности». Если сфера вашего бизнеса упомянута в статьях этого нормативного акта, перед началом работы оформите разрешающий документ. Лицензия выдаётся на определённый срок в зависимости от выбранных кодов ОКВЭД и и действует на всей территории России.

Пример лицензии на ведение охранной деятельности

Если необходимо, сразу после регистрации ИП подавайте документы в лицензирующее учреждение по месту прописки. Фирма должна удовлетворять требованиям Положения о лицензировании. Положения различаются по сферам деятельности.

Простой пример — требования для лицензирования кабинета врача:

- своё или арендованное помещение, отвечающее санитарным нормам,

- наличие сертифицированного оборудования и препаратов для оказания услуг,

- медицинское образование у директора и всех сотрудников, допущенных к работе,

- стаж работы персонала в аналогичных должностях от 5 лет,

- трудовые договоры с работниками,

- документы о пройденных проверках, сертификаты качества и безопасности.

Документы для передачи лицензионной комиссии:

- заявление по установленной форме,

- копии учредительных документов предпринимателя,

- другие документы, установленные конкретным Положением,

- опись.

Предоставить пакет документов в орган по лицензированию вы можете самостоятельно, почтовым письмом с описью вложения или по доверенности. Ещё один вариант — подать заявление онлайн, сопроводив цифровой подписью.

Список лицензирующих органов прописан в Постановлении Правительства № 957 (2011 г.). Найдите в перечне тот, который выдаёт лицензии в вашей сфере, и обратитесь в региональное представительство. Лицензированием предприятий охраны занимается МВД, пожарной деятельности — МЧС, фармацевтической — Росздравнадзор.

Через 3 дня уточните сведения о рассмотрении дела. Если фирма отвечает заявленным требованиям, придётся подождать ещё 45 рабочих дней до выдачи лицензии. Но если будут выявлены нарушения, вам выпишут соответствующее уведомление и предоставят 30 дней на устранение недостатков.

Решение о лицензировании оформляется в виде приказа. После подписания лицензии её передают предпринимателю в течение 3 дней.

Ведение некоторых видов деятельности, в частности, охранной, невозможно без наличия действующей лицензии

Уведомление органов государственного контроля

Существует перечень видов деятельности, о начале которой вы обязаны уведомить органы государственного контроля, такие как Ространснадзор или Роспотребнадзор. Часть из них приведена ниже:

- гостиничные услуги, временное предоставление жилья,

- бытовые услуги,

- розничная торговля,

- производство одежды текстильных материалов,

- обработка древесины,

- издательская деятельность, полиграфия,

- производство хлебобулочных и кондитерских изделий.

Полный перечень прописан в постановлении №584 Правительства РФ.

Составьте уведомление по форме и лично отнесите в орган контроля по месту оказания услуг либо передайте через многофункциональный центр. Если у вас есть цифровая подпись и пройдена регистрация на портале Госуслуг, можете отправить документацию в электронном варианте.

Бумажное уведомление подавайте сотрудникам органа в 2 экземплярах — на одном из них поставят отметку о приёме и вернут его вам.

Органы Роспотребнадзора необходимо уведомлять, если вы планируете вести деятельность, сопряженную с возможным воздействием на жизнь и здоровье людей

Необязательные процедуры

Помимо обязательных для предпринимателя процедур, вы можете получить печать ИП, открыть расчётный счёт и установить кассовый аппарат.

Получение печати

По закону предпринимателю разрешено работать без печати, но её наличие защищает от подделки документов и придаёт серьёзность бизнесу. Для начала работы закажите круглую (гербовую) печать с реквизитами ИП, а позже — дополнительные штампы для документов.

На круглой печати предпринимателя должны быть указаны реквизиты ИП

Порядок получения гербовой печати:

- Найдите в городе организацию, которая занимается изготовлением печатей.

- Предоставьте регистрационные документы ИП и паспорт — сотрудники снимут с них копии.

- Оплатите услугу.

- Через 1–2 дня заберите готовую печать.

Печать не нужно регистрировать в налоговой инспекции или Пенсионном фонде. Не следует также уведомлять ни один государственный орган о факте её использования.

Открытие расчётного счёта

Собираетесь осуществлять безналичные расчёты с клиентами и поставщиками? Тогда заведите расчётный счёт ИП. Открывайте счёт в проверенной кредитной организации, которой не грозит отзыв лицензии. Выберите несколько успешных городских банков и сравните тарифы и условия обслуживания. Затем обратитесь в ближайшее отделение и проконсультируйтесь о том, как ИП открыть счёт.

Изучите условия обслуживания нескольких банков, прежде чем принимать решение об открытии расчётного счёта

Вам понадобятся документы:

- Лист записи ЕГРИП,

- уведомление «Коды статистики»,

- выписка из ЕГРИП,

- паспорт,

- круглая печать (если есть).

Получите консультацию, заполните заявление об открытии счёта, договор об обслуживании и приложения к нему. Заключите договор о подключении Клиент Банка — такая процедура позволит осуществлять переводы через интернет.

Об открытии расчётного счёта не нужно уведомлять ни налоговую инспекцию, ни государственные фонды: банк сделает это за вас.

Установка кассового аппарата

В пункте 1 статьи 2 Федерального закона № 54 сказано, что применять контрольно-кассовую технику (ККТ) обязаны все предприниматели. Однако уже во втором пункте закона прописаны исключения. Могут обходиться без ККТ ИП:

- оказывающие услуги населению (список услуг приведён в справочнике ОКУН),

- работающие на патентной системе или ЕНВД (до 01.07.2018 и 01.07.2019),

- в месте проживания которых нет технической возможности установить кассовый аппарат и наладить онлайн-передачу данных в налоговую инспекцию.

Указанные категории предпринимателей могут заменить кассовые чеки бланками строгой отчётности.

Если вам по виду деятельности необходим кассовый аппарат, установите его и зарегистрируйте в ИФНС. Подайте в инспекцию заявление о регистрации ККТ и приложите:

- паспорт кассового аппарата,

- договор о технической поддержке с поставщиком оборудования/сервисным центром.

Налоговая регистрирует ККТ в течение 5 рабочих дней. Затем вы получаете карточку регистрации кассового аппарата.

С июля 2017 года большинство предпринимателей перешло на работу с онлайн-кассами: они гораздо удобнее и выгоднее, чем ККМ старого образца

Обязанности ИП после регистрации

Статус предпринимателя накладывает на вас некоторые обязательства — в частности, ведение учёта, сдачу отчётности и уплату страховых взносов.

Уплата страховых взносов

Страховой взнос — наибольшая нагрузка предпринимателя до момента получения первых серьёзных доходов. Работая как ИП без сотрудников, вы обязаны платить страховые взносы в ПФР и ФОМС за себя в фиксированном размере 32 385 р. за 2018 год + 1% от суммы, на которую годовой доход ИП превышает сумму 300 тыс. руб. Даже если вы оформлены как ИП и при этом работаете у работодателя, отчисления все равно необходимы.

Ведение отчётности

Предприниматель сдаёт отчётность в налоговую, соответствующие фонды и прочие надзорные органы. Несвоевременная сдача отчётности грозит штрафом. Сроки и формы отчётности определяются согласно выбранной системе налогообложения.

Чтобы не пропустить сроки уплаты налогов и сдачи отчётности, воспользуйтесь личным кабинетом и календарём на сайте налоговой инспекции. Внимательно следите за тем, чтобы форма заполняемого бланка была актуальной. Даже идеальный отчёт не будет принят, если данные внесены в устаревший бланк.

Сдавайте налоговые отчёты в режиме онлайн с помощью специальных сервисов: это сэкономит время и убережёт от большинства ошибок при составлении деклараций

Основные ошибки

Промахи, которые совершают предприниматели в начале пути, можно пересчитать по пальцам:

- пропустил срок подачи заявления о смене налогового режима — 30 дней,

- нарушил сроки регистрации в фондах и контролирующих органах,

- проигнорировал сдачу отчётности в органы статистики,

- не организовал документооборот и не вёл бухгалтерию.

Будьте внимательны, чтобы избежать подобных ошибок в работе. Тщательно следите за сроками, аккуратно ведите бухгалтерию и сохраняйте все внутренние документы фирмы.

После регистрации предпринимательской деятельности, уведомления надзорных органов и получения комплекта документов приступайте к работе. Важнейший этап завершён, и теперь вы полноправный ИП, которому предстоит столкнуться со сложностями и испытать море душевных подъёмов и провалов, связанных с бизнесом.