Сегодня каждый автовладелец знает о том, что такое страховка автомобиля, и, кроме того, имеет её. Требование наличия автостраховки стало законодательным, поэтому за её отсутствие предусмотрены штрафные санкции. Но обязательная автогражданка — лишь один из видов автострахования. К тому же страховой полис необходимо иметь не только во избежание штрафов, но и для собственного спокойствия. Ведь он покрывает множество возможных форс-мажорных ситуаций, при которых над водителем раскрывается спасительный зонтик автостраховки.

Что такое автострахование и для чего оно необходимо

Ежедневно, просматривая хронику происшествий на российских дорогах, многие думают: «Конечно, такое случается, но со мной этого не будет». При этом даже в непредвиденных ситуациях многие чувствуют себя спокойно. Ведь у них есть страховка.

Основные цели автомобильного страхования:

- создание финансовых гарантий для возмещения третьим лицам материального ущерба или вреда здоровью (это страхование автогражданской ответственности, в России оно является обязательным),

- защита собственного автомобиля от хищения, повреждений в результате ДТП, стихийных бедствий или действий хулиганов,

- повышение безопасности движения на дорогах и дисциплинированности водителей.

Страховой компании автовладелец платит один раз в год. А она, в свою очередь, выплачивает возмещение при наступлении страхового случая. Если ничего не произойдёт, деньги так и остаются в компании и владельцу машины не возвращаются. Но вот компенсация может в разы превышать уплаченный взнос.

Автостраховку можно считать ровесницей самих автомобилей. Она возникла, когда четырёхколёсных машин на дорогах стало много и периодически они стали бить друг друга, наезжать на пешеходов или врезаться в деревья. Первая компания, занимающаяся автострахованием, возникла в Соединённых Штатах Америки во время Первой мировой войны. По окончании Второй мировой автострахование широко распространилось. Сегодня автомобили страхуют практически во всех странах мира, но законодательные требования заметно отличаются. В одних государствах страховка входит в перечень обязательных документов, а в других водители могут страховаться по собственному желанию.

Автострахование защищает от ущерба и способствует дисциплинированности водителей

Что такое Российский Союз Автостраховщиков

Российский Союз Автостраховщиков является некоммерческой организацией, объединяющей под своим крылом множество страховых компаний, работающих в сфере автострахования. Днём рождения РСА считается 8 августа 2002 года. Организацию создали заблаговременно ещё до принятия закона об обязательном страховании автогражданской ответственности для российских водителей. В августе 2002 уже стало понятно, что соответствующий законопроект в ближайшее время будет одобрен, и поэтому стали массово создаваться страховые компании, намеревающиеся работать на этом рынке. Сегодня Союз насчитывает 70 действительных членов и шестерых наблюдателей. В данном случае речь идёт как о российских страховых компаниях, так и о представительствах зарубежных страховщиков.

К основным функциям РСА относятся:

- обеспечение взаимодействие всех страховых компаний, входящих в Союз, и разработка правил работы на российском рынке автострахования, а также контроль за их соблюдением,

- защита интересов страховых компаний, являющихся членами Союза, в государственных органах,

- осуществление контроля за компенсационными выплатами при наступлении страховых случаев согласно заключённым договорам и требованиям российских законов,

- осуществление информационной поддержки касательно закона об обязательном автостраховании и деятельности компаний.

Представительства РСА есть во всех федеральных округах Российской Федерации. Если страховая компания признаётся банкротом, то в этом случае задачей Союза является обеспечение выполнения страховых договоров, заключённых с нею, и выплата компенсаций по страховым случаям. Для этого РСА резервирует 3% от премиальных, полученных от страховых компаний. Естественно, если будут объявлены банкротами более 50% страховой компаний, то у Союза возникнут довольно серьёзные финансовые трудности, связанные с выплатами.

В довольно тяжёлое положение попал Союз автостраховщиков во время экономического кризиса 2009 года, когда банкротами были признаны 36 российских страховых компаний. Все выплаты по их долгам должны были производить из резервного фонда РСА. Поскольку банкротов было много, то и компенсационные выплаты приходилось задерживать. Это вызывало недовольство российских автовладельцев, а сам Союз нещадно критиковали в средствах массовой информации. Но со временем ситуация нормализовалась.

РСА обеспечивает взаимодействие автостраховщиков

Какие виды страхования бывают

В общем автострахование делится на два вида:

- Страхование автогражданской ответственности перед третьими лицами. В России есть обязательное требование иметь такой полис на определённую сумму (ОСАГО). Но можно застраховаться и дополнительно, увеличив страховую сумму (ДСАГО).

- КАСКО — страхование собственного автомобиля от хищения или ущерба. Это делается на добровольной основе.

Страховка ОСАГО

Аббревиатура ОСАГО расшифровывается так: обязательное страхование автогражданской ответственности. Страховка ОСАГО входит в перечень обязательных документов, которые должен иметь при себе водитель транспортного средства. Она призвана защищать застрахованное лицо тогда, когда он совершает дорожно-транспортное происшествие, став его виновником, а также приносит материальный ущерб третьим лицам. Таковыми признаются пострадавшие транспортные средства и их пассажиры, а также другое имущество.

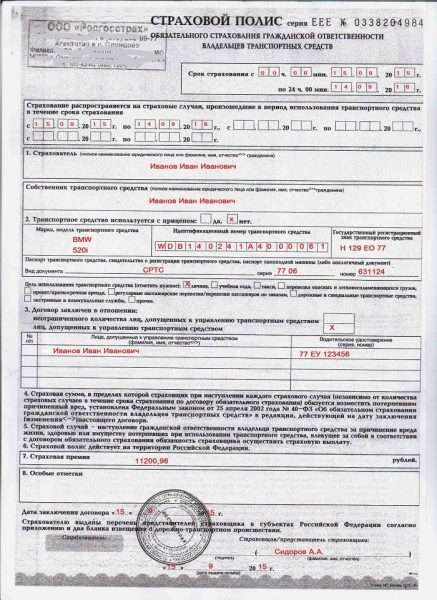

Форма страхового полиса ОСАГО едина на всей территории РФ

Страховка ОСАГО делится на следующие виды:

- страховка с ограничением. В этот вид страхового полиса вносятся данные не более пяти человек, которые допускаются к управлению данным транспортным средством. Другие лица не имеют права управлять этим транспортом. Иначе компенсация пострадавшей стороне выплачена не будет. Кроме того, придётся заплатить штраф за управление автомобилем или мотоциклом без страховки,

- страховка без ограничения. К управлению транспортом может быть допущен любой человек.

Страховой полис без ограничений значительно дешевле, ведь здесь гораздо меньше риска для страховой компании. Как правило, российские автолюбители оформляют именно данный тип страховки.

Страховка без ограничений приобретается обычно юридическими лицами. Например, речь может идти о фирме такси, которая располагает собственным автопарком. В данном случае приходит множество наёмных водителей, поэтому сесть за руль машины может кто угодно. Единственное ограничение — все они должны иметь водительские удостоверения соответствующей категории.

На территории Советского Союза вопрос об обязательном страховании автогражданской ответственности впервые был рассмотрен на государственном уровне в конце шестидесятых годов. Но в то время никаких решений не приняли, ведь автомобилей в СССР было очень мало. В современной России вопрос рассматривался долго, с 1993 года законопроект много раз дорабатывался, а финальный этап этой истории наступил лишь в 2002 году. В качестве законодательной нормы наличие у российских водителей страхования автогражданской ответственности было введено в действие с начала июля 2003 года Федеральным Законом 40-ФЗ.

При страховании ОСАГО максимальной суммой, на которую может рассчитывать потерпевшая сторона для ремонта транспортного средства станут 400 тысяч рублей, а при необходимости лечения — полмиллиона рублей. Если в ДТП потерпевшими становятся несколько автомашин, то выплаты между их владельцами не делятся, а каждый получает полную сумму компенсации.

Видео о нововведениях в ОСАГО

Страхование КАСКО

Страховой полис КАСКО призван покрыть любые неприятности, с которыми в теории или на практике может столкнуться владелец застрахованного транспортного средства. Возмещение может быть в форме денежной выплаты или ремонта транспортного средства за счёт страховщика. Обладатели КАСКО могут получить страховую компенсацию даже в том случае, если на автомобиль случайно упала ветка дерева. Естественно, когда возникновение подобных форс-мажорных обстоятельств прописано в страховом договоре.

Когда автомобиль приобретается в кредит, то банки, как правило, требуют страхование именно по КАСКО. Ведь они хотят быть спокойны за свою собственность. До тех пор, пока кредит полностью и не выплачен, приобретённое подобным образом транспортное средство является принадлежащим банку. Это касается не только легковых автомашин, но и грузовиков, автобусов, мотоциклов и даже тракторов.

Страхование КАСКО учитывает возможность следующих ситуаций:

- хищения,

- несчастного случая,

- дорожно-транспортного происшествия,

- пожара,

- случайного повреждения транспортного средства во время движения или стоянки,

- уничтожения или повреждения транспортного средства при стихийном бедствии.

Автовладелец может выбрать один или несколько видов рисков, а также включить в договор дополнительные условия.

Можно сказать, что КАСКО считается практически идеальной страховкой. Это была бы абсолютная правда, если бы не её стоимость. Для новых дорогих автомобилей цена этой страховки может быть просто заоблачной.

В европейских странах, США, Канаде или, например, Австралии страхование КАСКО очень популярно. В сегменте российского рынка автострахования в 2017 году КАСКО составило всего лишь 17,5%. И этот показатель снижается из года в год. Например, в 2015 году он был на уровне 21%. В это же время, например, в Канаде он составляет 59%. В данном случае низкий уровень страхования КАСКО в Российской Федерации вызван двумя факторами: относительно низким уровнем доходов населения и его юридической неграмотностью. Ведь многие водители даже не знают о том, что такое страхование КАСКО…

Страховой полис сдержит основные данные, а к нему прикладываются правила страхования

Страховка ДСАГО

ДСАГО означает: «Добровольное (дополнительное) страхование автогражданской ответственности». Эта страховка очень похожа на ОСАГО, но если первым словом в нём является «обязательная», то в данном случае акцент делается на слове «добровольная». Смысл её в увеличении возможных выплат пострадавшим. Договор заключается обычно вместе с ОСАГО и действует только на его период.

Лимит ответственности по полису добровольного автострахования может составлять от 300 тысяч до 30 миллионов рублей. Выплаты пострадавшим будут производиться в этом объёме после компенсации по ОСАГО. Чем выше лимит ответственности, тем выше цена самой страховки.

Зелёная карта

Зелёная карта является полисом автостраховки для водителей, выезжающих на своих автомобилях за пределы Российской Федерации в страны-участницы международного объединения «Зелёная карта». В него входят 46 государств, в частности все страны СНГ. Зелёная карта является обязательным документом для водителей, которые едут на своих автомобилях по иностранным дорогам. Она аналогична действию ОСАГО, только на территории других государств. Ведь полис российского ОСАГО или ДСАГО не действует за границей.

В Зелёную карту можно внести не только ответственность перед третьими лицами, связанную с нанесением ущерба транспортным средствам, жизни и здоровью, но и дополнительные функции, связанные с повреждением самого автомобиля или причинением ущерба здоровью его водителю. Характерно, что единого лимита ответственности по страховому полису «Зелёная карта» не установлено. При наступлении страхового случая компенсация будет установлена сообразно законодательству того государства, на территории которого произошло событие.

Видео о том, как отличить настоящий полис Зелёной карты от поддельного

Страхование от несчастного случая

Страхование от несчастных случаев является опцией к одному из вышеуказанных типов автостраховки. Договор, как правило, заключается физическими или юридическими лицами, занимающимися перевозками пассажиров. В данном случае речь идёт и о службах такси, и о рейсовых междугородных и международных автобусах, и о маршрутках. Страхуются их пассажиры и водитель. В случае дорожно-транспортного происшествия или, например, пожара они получают одноразовую компенсацию, размер которой зависит от условий заключённого страхового договора.

Как выбрать страховую компанию

Выбор страховой компании является одним из ключевых моментов при автостраховании. Ведь при возникновении страхового случая многое зависит от её надёжности и скорости, с которой производятся компенсационные выплаты. Поэтому при принятии решения о приобретении автостраховки необходимо сразу же обратить внимание на рейтинг страховой компании и её реноме. Также желательно узнать о том, насколько давно практикуется в ней автострахование. Перед заключением страхового договора его необходимо внимательно прочитать, особенно обращая внимание на пункты, напечатанные внизу мелким шрифтом. Информация об учредителях тоже очень важна, поскольку имеет отношение к характеристикам финансовой стабильности.

Считается, что страховые компании, которые работают в России не менее десяти лет, сравнительно надёжны. Рейтинги страховых компаний можно найти в интернете. Но многие знают о том, что часто они составляются искусственно под заказ и лишь относительно, а порой и совершенно неправильно отображают сложившееся положение вещей. Поэтому есть ещё и народный рейтинг страховых компаний, в котором водители ставят оценки своим страховщикам. Но не следует забывать о том, что и отзывы покупаются. Поэтому при заключении договора желательно посетить офис страховой компании, там следует поинтересоваться наличием лицензии на соответствующий вид деятельности, расценками компании, её услугами и, главное, скоростью компенсационных выплат при наступлении дорожно-транспортного происшествия. Если ремонт автомобиля может подождать, то лечение потерпевшего требуется оплатить сразу.

Перед обращением в страховую компанию следует поинтересоваться её реноме

Видеоотзыв о страховании в компаниях «Тинькофф» и «Ингосстрах»

Из чего складывается стоимость страховки

Для страховой компании главным показателем рентабельности является степень вероятности страховых случаев. Таким образом оцениваются страховые риски, и на этой основе рассчитывается цена полиса.

Для страхования ОСАГО существуют единые базовые тарифы, которые корректируются в зависимости от условий использования авто. Поэтому стоимость обязательного автострахования можно вычислить относительно просто. Для КАСКО, добровольного автострахования, Зелёной карты фиксированных ставок нет. В данном случае следует рассказать лишь об общих параметрах, на основании которых рассчитывается стоимость.

На цену влияют такие факторы:

- Регион проживания водителя и использования автомобиля. Эксплуатация автомобиля на плохих дорогах и в суровых погодных условиях способствует возникновению страховых случаев гораздо чаще. В городах страховка будет дешевле за счёт качества дорог, а вот в мегаполисах есть фактор повышенной плотности движения, что повышает риск аварии.

- Стаж водителя, его аварийная история и возраст. Для молодых людей до 22 лет стоимость страховки будет выше, поскольку априори большого опыта вождения автомобиля у них нет. Дешевле всего обойдётся страховой полис водителям, которые старше 49 лет и имеют большой опыт безаварийного вождения. Водители в возрасте от 70 лет должны будут заплатить больше, поскольку больше и рисков попадания в дорожно-транспортное происшествие или возникновения проблем со здоровьем.

- Тип и марка автомобиля. Стоимость КАСКО напрямую зависит от рыночной цены автомобиля, а для разных типов ТС и их мощности существуют свои расценки ОСАГО.

- Год выпуска машины. Чем старше автомобиль, тем больше вероятность поломки во время движения, которая может привести к дорожно-транспортному происшествию. Соответственно, водители автомобилей-долгожителей платят за автостраховку больше.

- Количество и состав людей, которые управляют автомобилем. Довольно сложной бывает ситуация, когда владелец автомобиля находится в возрасте 50 лет, имеет 25-летний стаж безаварийного вождения, при этом вписывает в страховой полис своего двадцатилетнего сына, который получил водительские права всего лишь полтора года назад. В этом случае среднее арифметическое не применяется и считается, что страховка выписывается по тарифу, установленному для молодого человека с недостаточным опытом вождения.

- Тарифы страховой компании. Каждая из них устанавливает тарифы по КАСКО и ДСАГО самостоятельно. Страховые компании, которые только недавно начали свою деятельность на российском рынке автострахования, обычно предлагают более низкие тарифы, стремясь к демпингу. Более надёжные страховщики уже давно прошли этот период и устанавливают гораздо более высокие цены. В то же время и уверенность автовладельцев в них гораздо выше.

- Срок действия полиса. Он может быть различным, но не может превышать одного календарного года. Как правило, страховые компании выписывают страховки на три месяца, на полгода или на год. Также можно оговорить период, во время которого транспортное средство не будет эксплуатироваться.

Молодой водитель всегда платит за страховку больше

Например, договор ОСАГО заключается 1 сентября. Он рассчитан на год, и следующую страховку водитель должен получить до 1 сентября следующего года. Но автовладелец не собирается ездить на машине зимой. Для удешевления страховки он может указать в договоре период эксплуатации. С 1 ноября по 31 марта страховка действовать не будет. Но в этот период данное лицо не имеет права ездить на своём автомобиле, поскольку у него фактически нет страховки. Если в этот промежуток года его остановит патруль ГИБДД, то, соответственно, выпишет штраф за отсутствие страховки.

Для подбора оптимальной стоимости страхового полиса необходимо, во-первых, выбрать тип автострахования и подобрать набор опций, которые необходимо включить в страховой договор. Во-вторых, следует изучить тарифы и условия страхования в нескольких компаниях, чтобы выбрать наиболее приемлемые.

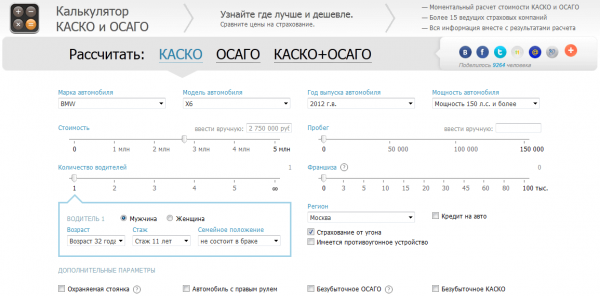

Для расчёта стоимости страховки вовсе не обязательно наносить визит в страховую компанию. Можно воспользоваться страховым онлайн-калькулятором. Единого онлайн-калькулятора попросту не существует, поскольку каждая страховая компания (или брокер) создаёт соответствующий интернет-ресурс самостоятельно и под своим брендом. Но есть сайты, где предлагается сравнить несколько предложений. Например, стоимость ОСАГО можно рассчитать на сайте РСА. Сравни.ру даёт возможность выбрать страховку КАСКО в 97 компаниях. Принцип везде одинаков: в поля вводятся данные автомобиля и владельца, примерная стоимость рассчитывается автоматически.

В онлайн-калькулятор нужно ввести необходимые параметры, и стоимость будет рассчитана автоматически

Как на практике оформить автостраховку

Оформление автомобильной страховки не представляет собой ничего сложного. Это можно сделать несколькими способами:

- при визите в офис страховой компании или её филиал,

- у страхового агента вне пределов офиса,

- онлайн.

При личном визите для оформления КАСКО необходимо предоставить к осмотру своё транспортное средство, для ОСАГО это необязательно. Заключение страхового договора займёт не более получаса, при этом желательно обсудить сразу все опции, включаемые в договор, и проследить за тем, чтобы страховой агент не вписал в него ничего лишнего, ведь за всё придётся платить.

Оформление страховки у агента происходит довольно часто и позволяет сэкономить достаточно много времени, ведь поездка в страховую компанию займёт несколько часов. Страховые агенты, как правило, сами назначают наиболее удобное для страхующегося лица место и время встречи, предварительно согласовав их по телефону. В этих случаях чаще всего речь идёт уже об устойчивых деловых связях, когда автовладелец страхует своё транспортное средство у одного и того же страхового агента и в одной и той же страховой компании на протяжении нескольких лет и не имеет при этом претензий к их деятельности.

С недавнего времени для российских автомобилистов стала доступна возможность оформления страхового полиса ОСАГО онлайн. В этом случае можно всё сделать в интернете, введя все необходимые данные и оплатив стоимость страховки банковской карточкой. На почту заказчика приходит электронная версия страхового полиса с его номером и штрих-кодом, подтверждающими подлинность данного документа. Если при остановке патрулём ГИБДД и проверке страховки у полицейских возникают сомнения, то они могут проверить подлинность страхового полиса по базе данных Союза автостраховщиков, введя номер документа или считав его штрихкод.

Российские водители пока что не очень доверчиво относятся к онлайн-страхованию. Особенно это актуально для старшего поколения. Нет личного контакта со страховыми агентами, поэтому создаётся впечатление виртуальной помощи, которая может быть и не оказана вовсе. Но это относится к психологическим ощущениям. На практике же часто система онлайн-оформления «глючит», в ней бывают системные сбои, а некоторые страхующиеся жалуются на то, что проводят оплату, не получая взамен искомой страховой полис. Но подобные накладки относятся не к области мошенничества, а к области сбоев в работе информационной системы.

Видео о страховании онлайн

Какие документы нужны при оформлении страховки

При оформлении страхового полиса любого типа необходимы следующие документы:

- гражданский паспорт или другой документ, удостоверяющий личность клиента,

- техпаспорт автомобиля или другого страхуемого транспортного средства,

- водительские удостоверения всех лиц, которые вписываются в страховой полис в оригинале, а также их ксерокопии. Когда речь идёт, например, о неограниченной страховке, то достаточно водительского удостоверения собственника транспорта,

- талон о прохождении периодического техосмотра,

- если автомобиль не принадлежит страхующемуся лицу на правах собственности — документ, на основании которого он имеет право им распоряжаться, например, генеральная доверенность,

- когда оформляется страховка на автотранспорт предприятий или организаций — доверенность на представление интересов работодателя. Заверять её у нотариуса не нужно, достаточно, чтобы документ подписал руководитель и поставил на нём печать.

Порядок и правила выплаты компенсаций

При наступлении страхового случая необходимо вызвать сотрудников дорожной полиции. Если водители готовы самостоятельно разобраться на месте и составить Европротокол, лимит выплат по которому составляет не более 50 тысяч рублей, то вызывать дорожную полицию необязательно.

Следующим шагом станет звонок в страховую компанию по телефону, указанному в страховом договоре. Как правило, телефон кол-центра круглосуточный. Если происходит серьёзное ДТП, то желательно вызвать аварийного комиссара. Они есть в представительствах крупных страховых компаний и выезжают на место дорожно-транспортного происшествия, определяют степень ущерба, а также фиксируют все нюансы ДТП вместе с сотрудниками дорожной полиции. Но в большинстве случаев аварии происходят вдалеке от представительств страховых компаний, поэтому разбираться чаще всего приходится самостоятельно.

Если произошёл страховой случай, связанный с дорожно-транспортным происшествием, то необходимо внимательно следить за действиями сотрудников ГИБДД, которые будут проводить экспертизу и составлять описание происшествия. Возможно, что они могут внести в него несуществующие нюансы, которые впоследствии приведут к отказу в выплатах страховых компаний.

Получить компенсацию можно при соблюдении всех требований договора страхования

Дальнее страховая компания должна оценить нанесённый ущерб. Для этого в большинстве случаев предусмотрена одна неделя. Если транспортное средство не может своим ходом прибыть в страховую компанию, то аварийный комиссар выезжает к месту его хранения.

На протяжении двух недель с момента совершения происшествия его виновник не имеет права начинать ремонт своего транспортного средства. Несоблюдение указанных сроков может автоматически вызвать проблемы при компенсационных выплатах. Страховая компания должна на протяжении 20-дневного срока выплатить компенсацию ущерба. Начало отсчёта идёт с даты, когда потерпевший обратился с заявлением в страховую компанию, но не с даты ДТП. Необходимо также отметить, что в указанный срок включаются исключительно рабочие дни. Поэтому на практике время, необходимое для получения компенсации, может быть несколько большим. К примеру, на протяжении 20-дневного периода есть несколько государственных праздников, считающихся нерабочими днями. Если по истечении указанного периода застрахованное лицо не получает компенсации, то оно вправе направить иск в суд. В подавляющем большинстве случаев суды принимают решения в пользу заявителей. Поскольку все судебные издержки в данном случае лягут на бюджет страховых компаний, то они стараются не доводить дело до суда. При этом за каждый день просрочки страховая компания обязана заплатить 1% от общей суммы компенсации по данному страховому случаю.

Сумма компенсации определяется отдельно по каждому страховому случаю. Она не должна превышать лимит выплат, оговорённый в страховом договоре. При определении ущерба берётся во внимание несколько факторов. Основную роль играют степень и детализация полученных повреждений и описание аварии, составленное сотрудниками ГИБДД. Сумма, требуемая для ремонта, назначается работниками специально аккредитованных в страховой компании СТО, которые используют при этом свои тарифы.

Когда выплаты можно не получить

Есть множество нюансов, которые влияют на получение компенсационных выплат. В них могут отказать, если происшествие не будет сочтено страховым случаем. Эти условия прописываются в договоре.

Однозначно приведут к отказу в выплате такие случаи:

- водитель застрахованного транспортного средства не был вписан в страховой договор,

- водитель сел за руль без прав,

- водитель в момент ДТП был под воздействием алкоголя или наркотиков. Но для этого необходимо, чтобы данный факт был официально признан с помощью судебно-медицинской экспертизы,

- не были соблюдены технические правила, к примеру, по наличию зимней резины.

Выпивший водитель не получит компенсации при ДТП

Есть и отдельные нюансы по видам страховки. Если говорить об ОСАГО, то компенсация будет выплачена только в результате ущерба от двигающегося автомобиля. Если был угнан не оборудованный сигнализацией автомобиль, то это может стать основанием для невыплаты компенсации по КАСКО. Как и техническое переоборудование машины без согласования со страховщиком, которое повлияло на размер повреждений.

При заключении страхового договора следует внимательно изучить все пункты, которые касаются нивелирования его действия при определённых условиях. Для получения полноценной компенсации необходимо полностью соблюдать все условия страховой компании.

Если у одного из участников ДТП отсутствует страховой полис и он виновен в совершении дорожно-транспортного происшествия, то в этом случае компенсировать весь нанесённый ущерб ему придётся за счёт собственных средств.

Большинство водителей склоняется к мнению о том, что наличие страховки всё же делает езду на машине гораздо более спокойной. С каждым годом культура автострахования всё глубже проникает в сознание российских водителей. И вовсе не обязательно ввиду возможных штрафов. Просто со страховкой чувствуешь себя защищённым, а это очень важно.