Многие российские банки кредитуют ИП менее охотно, чем наёмных работников: предприниматели считаются более рискованной категорией потенциальных заёмщиков. А некоторые и вовсе отказывают в этом, только узнав, что клиент имеет статус ИП. В отличие от них, Сбербанк России предоставляет обладателям этого статуса заёмные средства и на личные нужды, и на потребности бизнеса.

Кредит в Сбербанке

Правовой статус индивидуального предпринимателя даёт ему возможность брать банковские кредиты двух видов: для физлиц и для бизнес-субъектов.

Но каждый раз, когда ИП обращается за так называемым потребительским кредитом, ему следует помнить, что таковым считается кредит, предоставляемый банком на приобретение товаров (работ, услуг) для личных, бытовых и иных непроизводственных нужд, но не для непосредственно развития бизнеса. Поэтому цели, на которые бизнесмен планирует потратить деньги, если они отличаются от указанных в определении, в банке лучше не озвучивать.

В 2018 году Сбербанк России предлагает физическим лицам несколько кредитных продуктов, которыми могут воспользоваться в том числе и индивидуальные предприниматели:

- Кредит под поручительство физического лица.

- Кредит без определённой цели под залог недвижимости.

- Кредит на рефинансирование потребительских займов в других банках и потребительских и автокредитов в самом Сбербанке.

- Кредит без залога и поручительства.

- Различные варианты ипотечных программ.

Сбербанк предлагает физическим лицам, включая ИП, несколько продуктов в области потребительского кредитования

Если у вас есть уникальные поступления на счёт в Сбербанке (зарплата, пенсия или иные социальные выплаты), он может сам предложить вам оформить кредитную карту и/или потребительский кредит на предварительно одобренную им сумму. Правда, с потребительскими кредитами не раз случалось, что клиент после настойчивых, а порой и назойливых предложений работников банка подавал заявку и получал отказ.

Без залога и поручительства для ИП

Официально банк не декларирует ограничений при подаче индивидуальными предпринимателями заявок на этот кредитный продукт, а статус ИП не является автоматическим основанием для отказа в его выдаче.

Однако свои отличия имеют требования к комплекту документов, которые банк хочет видеть в качестве подтверждения платёжеспособности потенциального заёмщика.

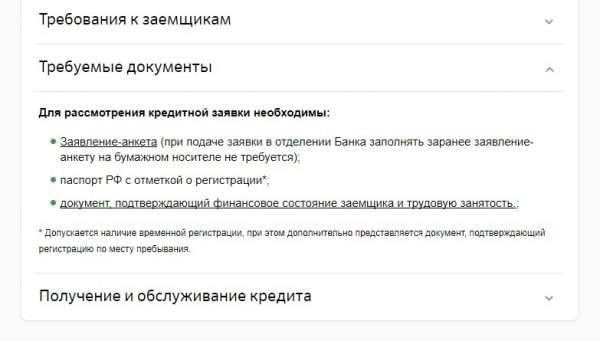

Необходимые документы

Минимальный пакет документов, который специалисты Сбербанка хотят видеть при рассмотрении заявки на потребительский кредит без обеспечения, включает:

- Анкету заёмщика.

- Его паспорт.

- Подтверждение регистрации по месту жительства или пребывания (штамп в паспорте или отдельный документ, при этом необязательно подавать заявку через отделение Сбербанка по месту регистрации).

- Подтверждение занятости и уровня доходов.

Применительно к индивидуальному предпринимателю последний пункт подразумевает:

- свидетельство о государственной регистрации ИП или его копию, заверенную нотариусом,

- декларацию о доходах за последний отчётный период с отметкой налоговой инспекции о принятии.

Заёмщик должен подтвердить личность, адрес регистрации, занятость и финансовое положение

Большинство используемых предпринимателями систем налогообложения предполагают подачу декларации раз в год, и банк учитывает это обстоятельство. Так, при оформлении ИП, использующим упрощённую систему налогообложения, заявки на кредит в 2018 году до 1 мая банк удовлетворялся декларацией за 2016 год. А после этой даты годится только поданная по итогам 2017.

В пакет к заявке на кредит для нужд бизнеса дополнительно обычно требуется включить такие подтверждения хозяйственной деятельности, как договоры с контрагентами, историю движения средств по счёту ИП, если тот открыт в стороннем банке и т. п. Обо всём, что захотят видеть в банке применительно к каждому конкретному случаю, предпринимателям сообщают сотрудники кредитной организации, принимающие и обрабатывающие заявку.

Если вы одновременно являетесь ИП и состоите в трудовых отношениях или получаете пенсию, более желанным заёмщиком для банка станете, когда укажете зарплату или пенсию как основной доход. А прибыль от предпринимательской деятельности — как дополнительный, даже если она больше.

Условия кредитования ИП Сбербанком

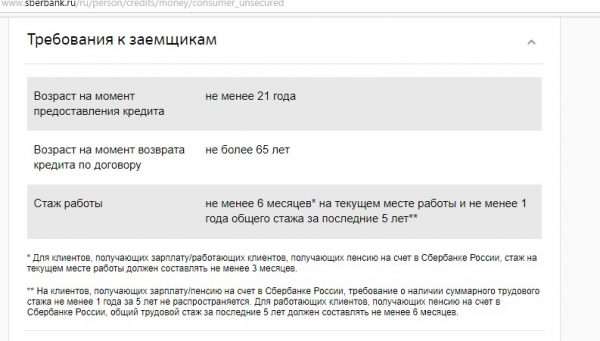

Официально Сбербанк не озвучивает особых условий потребительского кредитования ИП. Стандартный же перечень требований к заёмщикам таков:

- Возраст от 21 до 65 лет.

- Подтверждённый стаж от полугода на текущем месте работы (применительно к ИП не менее шести месяцев должно пройти с момента его государственной регистрации) и от одного года за последние пять лет.

Заёмщик должен соответствовать требованиям банка к возрасту и минимальному трудовому стажу

На более либеральные условия могут рассчитывать только те, кто получает через Сбербанк зарплату или пенсию. Однако для ИП, если тот одновременно не является пенсионером или зарплатным клиентом банка, это неприменимо.

По умолчанию предприниматель не может рассчитывать на минимальную процентную ставку по потребительским кредитным продуктам. Самые «вкусные» условия финансовые учреждения всегда приберегают для держателей своих зарплатных и пенсионных карт. Предприниматель же считается более рискованным заёмщиком, чем пенсионер или наёмный работник. И этот повышенный риск банк компенсирует более высокими ставками.

Что касается кредитных продуктов для малого бизнеса, то в большинстве случаев банк требует от этой категории заёмщиков дополнительного обеспечения. Применительно к ИП это поручительство физического лица. Если же деньги предоставляются под залог приобретаемых недвижимости, транспорта и оборудования, поручительство, как правило, всё равно нужно.

Отдельные кредитные продукты, предоставляемые на любые цели, предлагаются только предпринимателям, имеющим в Сбербанке расчётный счёт с регулярными оборотами по нему.

Найти поручителя было проще до кризиса 2008 года. Прежде люди не представляли, чем это может быть чревато, и были уверены в завтрашнем дне. А теперь желающих оказаться в случае чего законной целью для коллекторов и судебных приставов заметно поубавилось.

Кредитные продукты Сбербанка для ИП

Сбербанк предлагает малому бизнесу несколько кредитных продуктов, позволяющих направить заёмные средства как на покрытие текущих расходов, так и на развитие:

- «Экспресс под залог»: на срок от полугода до трёх лет, от 0,3 до 5 млн рублей под 16–19% годовых с обязательным залогом недвижимости или оборудования,

- «Доверие»: до 3 млн рублей на срок до трёх лет по ставке от 17% годовых без залога,

- «Бизнес-доверие»: до 3 млн рублей на срок до четырёх лет по ставке от 14,52% годовых с залогом или без.

Субъектам малого бизнеса дополнительно предлагаются:

- кредиты на покупку недвижимости (жилой и коммерческой), транспорта и производственного оборудования,

- лизинг автомобилей и спецтехники,

- банковские гарантии перед контрагентами,

- услуги факторинга (отсрочка платежей по обязательствам перед контрагентами),

- рефинансирование имеющихся кредитов.

Кредит начинающему предпринимателю в Сбербанке

Специализированных продуктов в помощь тем, кто только запускает свой бизнес-проект, в числе предложений Сбербанка для малого бизнеса в 2018 году найти не удалось. Кредитные продукты на любые цели первым требованием к заёмщику оговаривают наличие опыта предпринимательской деятельности от одного до двух лет.

Тем же, кто только собирается запускать новый бизнес-проект, уповать на помощь банка не приходится. Но практика показывает, что для привлечения средств использовались различные способы. Например, такие:

- взять взаймы у родных или друзей, располагающих свободными средствами (отдавать эти деньги всё равно надо, даже если проект себя не оправдает, но с ними договориться обычно проще, чем с банком,

- продать дорогостоящую собственность (автомобиль, дачный участок, квартиру, не являющуюся единственным жильём и т.п.),

- вложить в новый проект прибыль от имеющегося.

После кризиса 2008 года государство начало выделять деньги на старт своего дела безработным. Размер субсидии мог достигать несколько тысяч рублей, а от новоявленного бизнесмена требовалось только подтвердить, что деньги потрачены согласно им же составленному бизнес-плану. Однако в 2018 году даже в Москве, где эта дотация была самой щедрой, можно рассчитывать максимум на 10 тысяч рублей. Этой суммой разрешается покрыть расходы на регистрацию ИП или ООО, изготовление печати, визиток и фирменных бланков.

Относительно применимыми к начинающим предпринимателям можно назвать разве что кредиты на покупку жилой и коммерческой недвижимости и автотранспорта, включая спецтехнику. Для одобрения заявки ИП на автокредит должно пройти не менее полугода с момента его государственной регистрации. Для программы бизнес-ипотеки жилых и коммерческих помещений со сроком кредитования до 10 лет на сумму до 7 млн рублей этот нижний предел и вовсе не оговаривается.

За границей одолжить деньги на стартап можно у специализированного агентства (в России таких пока нет) или бизнес-ангела, как называют людей, обладающих свободыми средствами и желанием их инвестировать в новый проект. Бизнес-ангелы начали появляться и в России, есть сайты, где они и стартаперы ищут друг друга.

Из-за чего предпринимателю могут отказать

Хотя банки не любят озвучивать причины отказа, можно выделить несколько общих причин, актуальных для кредитования ИП и для целей бизнеса, и для личных потребностей:

- недостаточный срок с момента государственной регистрации ИП (как можно понять из сказанного выше, Сбербанк предпочитает кредитовать предпринимателей, имеющих в активе 1–2 года хозяйственной деятельности),

- сокрытие доходов от государства: различные «маленькие хитрости», занижающие реальный оборот и прибыли бизнеса, позволяют экономить на налоговых издержках (как минимум пока не вскроются), но не лучшим образом влияют на платёжеспособность с позиций банка. Ему предпочтительнее, когда ежемесячные платежи погашаются за счёт прибыли, без изъятия средств из оборота,

- подача нулевых деклараций: этот документ служит основным подтверждением дохода при получении потребительских кредитов. При нулевой платёжеспособности, о которой он свидетельствует, и рассчитывать можно только на ноль. Не лучшим образом будет выглядеть и предприниматель, не имеющий прибыли, в глазах банка и при рассмотрении его заявок по кредитным продуктам для бизнеса,

- проблемы с ликвидным залогом: поскольку ИП отвечает по своим обязательствам всем имуществом, стремление обезопасить себя от его возможной утраты через оформление на третьих лиц понятно. Но вот у банка, который при необходимости не сможет наложить на эти активы взыскание, понимания не встретит,

- даже если удаётся найти поручителя, у того могут быть свои проблемы с подтверждением платёжеспособности,

- отрицательная кредитная история — это обстоятельство за крайне редкими исключениями делает шансы любого заёмщика получить кредит также отрицательными.

Некоторые предприниматели надеются, что при их обращении в банк за кредитом в качестве ИП не будет браться во внимание их кредитная история по займам, сделанными ими как обычными физическими лицами. Это не так.

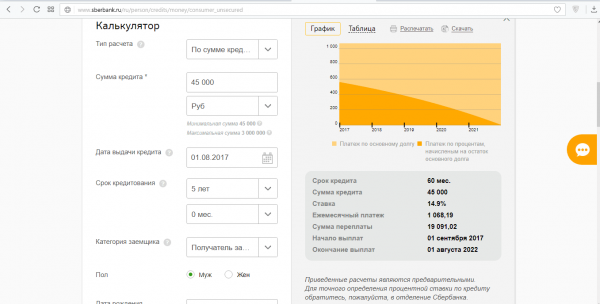

Как рассчитать кредит для ИП в Сбербанке

Рассчитать кредит любой потенциальный заёмщик, включая индивидуального предпринимателя, может ещё до подачи заявки с помощью кредитного калькулятора на сайте Сбербанка, расположенного прямо на странице с описанием интересующего кредитного продукта. Калькулятор позволяет определить:

- Максимальную сумму, на которую может рассчитывать предприниматель на основе размера подтверждённого дохода или посильного для него ежемесячного платежа.

- Сумму ежемесячного платежа при различных сроках займа, процентных ставках и общей сумме кредита.

- Общую сумму переплаты за пользование заёмными средствами.

Кредитный калькулятор Сбербанка позволяет рассчитать сумму кредита, ежемесячный платёж и переплату

Все эти данные можно представить в виде графика или таблицы платежей и при желании распечатать.

Полученные расчёты будут лишь приблизительными. Ведь банк официально озвучивает только сумму минимальной процентной ставки. Например, по потребительскому кредиту без обеспечения она составляет 13,9% годовых. При этом кредитный калькулятор по названному продукту предлагает варианты от 14,9 до 19,9%. А ставка для конкретного заёмщика определится на основании его ситуации по методике, которую банк держит в секрете.

Впрочем, для решения, брать или не брать, предварительных расчётов достаточно. А специалист банка до заключения кредитного договора по закону обязан озвучить эффективную процентную ставку, размер ежемесячного платежа, сумму переплаты и предоставить эти сведения в распечатанном виде. И отказаться от сделки клиент вправе в любой момент до того, как поставил под договором свою подпись.

Прежде чем брать кредит, стоит всё тщательно взвесить и трезво оценить свои возможности. Ведь самое неприятное в использовании заёмных средств — то, что деньги придётся отдавать. А возможные проблемы бизнеса, в том числе и вызванные непростой экономической ситуацией, не обеспечат вас индульгенцией от этого обязательства. Не будет лишним и помнить, что один раз закрыв ваши финансовые бреши сегодня, любой кредит надолго расширит их начиная с первого обязательного платежа.