Лизинг транспортных средств с каждым годом приобретает всё большую популярность у россиян. За относительно короткий период большинству российских компаний, собирающихся приобрести автомобиль или другую технику, стали понятны преимущества данного метода. Но перед заключением договора следует знать не только о плюсах, но и о минусах лизинга. Это поможет принять взвешенное решение и выбрать наиболее подходящий способ.

Несколько слов о том, что такое лизинг

Понятие leasing в переводе с английского значит «сдача в аренду». Но лизинг имеет определённые отличия от обычной аренды. Если при аренде имущество может использоваться арендатором только временно за определённую плату и без возможности стать его собственником, то при лизинге подразумеваются иные взаимоотношения сторон. Лизинг является долгосрочной финансовой арендой, представляющей собой вид сделки, в результате которой имущество может быть выкуплено лизингополучателем. В данном случае существует три стороны договора:

- продавец — предприятие, которое предоставляет транспортное средство,

- лизингодатель — лизинговая компания, которая реализует программу выдачи транспортных средств в лизинг,

- лизингополучатель — юридическое лицо (в данном случае), которое приобретает транспорт в лизинг.

Все лизинговые взаимоотношения на территории Российской Федерации регламентируются Федеральным законом «О финансовой аренде (лизинге)» от 29.10.1998 N 164-ФЗ.

Что выгоднее: кредит, аренда или лизинг

Далеко не каждая организация (юридическое лицо) в России может обратиться к автодилеру, сразу же произведя оплату приобретаемого транспортного средства. Не всегда можно взять и банковский кредит, поскольку в данной ситуации стоимость приобретённого транспорта может увеличиться в несколько раз в силу выплачиваемого процента. Кроме того, просрочка платежа по кредиту автоматически вызывает серьёзные финансовые санкции со стороны банка в виде пени и так далее. Приобретение в рассрочку тоже не является идеальным решением, поскольку и в данном случае также можно столкнуться со множеством трудностей. Но главная причина того, что далеко не все юридические лица идут по пути приобретения транспортных средств в кредит или рассрочку, заключается не в размере переплаты, а в требованиях к клиенту. Банк, в котором запрашивается кредит, потребует документальное подтверждение гарантии его возврата и хочет быть на сто процентов уверенным в платёжеспособности организации-заёмщика. А подобные гарантии в полном объёме могут предоставить далеко не все. Особенно это актуально для юридических лиц, которые только начинают свою коммерческую деятельность и ещё прочно не стоят на ногах. Главным преимуществом лизинга перед автокредитом являются менее строгие требования к организации-лизингополучателю.

При погашении кредита, как правило, основная финансовая нагрузка припадает на начальный период действия кредитного договора, при лизинге же платежи обычно разбиваются на равные части, что для многих предприятий и организаций является преимуществом.

Аренда автотранспорта предполагает несколько меньшие, чем при лизинге арендные платежи, но при этом нет возможности последующего перехода права собственности. Кроме того, арендованный автотранспорт не может быть отнесён к категории основных средств предприятия.

Лизинг представляет собой эффективный финансовый инструмент

Лизинг является финансовым инструментом, решающим задачи по приобретению транспортных средств с минимальными первоначальными вложениями. Кроме того, это услуга максимально эффективна и экономически целесообразна. Ведь самым минимальным преимуществом для юридического лица является получение налоговых преференций (льгот), что уже само по себе сможет сэкономить приличные средства.

Лизинг возник в 30-е годы прошлого столетия в Соединённых Штатах, но получил широкое распространение только после Второй мировой войны. Востребованность лизинга напрямую зависела от количества автомашин на американских и европейских дорогах. На территории СНГ данный финансовый инструмент получил развитие только в начале 2000-х годов.

Виды лизинга для юридических лиц

В России действуют следующие программы лизинга транспортных средств для юридических лиц:

- лизинг с дальнейшим приобретением прав собственности на транспортные средства,

- лизинг с возвратом ТС лизингодателю после окончания срока действия договора. В этом случае можно заключить новый договор и взять в лизинг другое транспортное средство,

- операционный лизинг, предусматривающий долгосрочную аренду с предоставлением возможности технического обслуживания транспорта и некоторыми дополнительными услугами.

Особенности автолизинга для юридических лиц

У юридических лиц есть возможность использовать традиционные лизинговые схемы для приобретения следующих видов транспортных средств:

- новых легковых автомобилей (относящихся, в том числе и к категории представительского класса),

- легковых автомобилей с пробегом,

- грузового автотранспорта: тягачей, прицепов и полуприцепов, грузовиков и т. д.,

- автобусов,

- специализированной техники: грейдеров, автокранов, экскаваторов, тракторов.

Фермерские хозяйства большинство техники приобретают в лизинг

Множество российских фермерских хозяйств использует именно лизинг для приобретения практически всей необходимой сельскохозяйственной техники. Подавляющее большинство фермеров не в состоянии сразу же приобрести трактора и комбайны, а банковские проценты кажутся им очень высокими, да и проблем с банками может возникнуть больше, чем с лизинговыми компаниями. Фермерская земля не является частной собственностью и, соответственно, не может быть использована в качестве залога для получения кредита в банке. Но сельхозпроизводитель прекрасно понимает, что собранный и реализованный урожай даёт возможность осуществлять выплаты по программе лизинга, да и существенно экономит средства за счёт оптимизации налогообложения.

Преимущества лизинга

Юридическое лицо при использовании программы лизинга значительно оптимизирует своё налогообложение, что, собственно говоря, и делает лизинг столь популярным. В частности, речь идёт о полном возврате НДС. Транспортное средство, взятое в лизинг, обычно остаётся на балансе компании-лизингодателя, поэтому транспортный налог платить не надо, упрощается и отчётность. В то же время у юридического лица существует право списания на затраты лизинговых платежей, топлива, запчастей и прочих расходных материалов. Случается даже, что переплата за лизинг полностью компенсируются оптимизацией налогообложения. Это позволяет значительно сократить налоги и перенаправить средства на программы развития. Предприятие становится более привлекательным для потенциальных инвесторов.

Использование автолизинга делает предприятие значительно более привлекательным для потенциальных инвесторов

Преимуществом приобретения автотранспорта в лизинг для юридических лиц являются и бонусные программы, предусматривающие техническое обслуживание, сезонную смену шин и оплату техсервиса при необходимости ремонта транспортного средства. Лизинговые автомобили проходят амортизацию по ускоренной схеме, особенно это касается крупнолитражных автомобилей. В результате чего остаточная стоимость ТС при окончании договора лизинга будет минимальной.

К несомненным преимуществам лизинга можно отнести также и то, что связанные с оформлением транспорта накладные расходы будут включены в арендные платежи. Например, лизинговая компания (если это предусмотрено договором) может оплачивать автостраховку, включая её стоимость в регулярный платёж. Поэтому при лизинге нет необходимости нести серьёзные затраты ещё на этапе заключения договора и оформления транспортного средства. Транспорт уже может полноценно работать и приносить прибыль предприятию. Поэтому первоначальные административные затраты не нарушат планов собственников бизнеса и не лягут тяжким бременем на бюджет предприятия. Особенно в том случае, если речь идёт о лизинге нескольких транспортных средств.

В ситуации, когда предприятие считает, что лизинговое транспортное средство ему не нужно, вернуть его компании-лизингодателю можно в течение одного дня. Лизинг также даёт возможность регулярно обновлять автопарк юридического лица.

Видео: почему автолизинг выгоден юридическим лицам

Недостатки лизинга

Основным недостатком лизинга для юридических лиц является то, что транспорт фактически продолжает являться собственностью компании-лизингодателя и она в любой момент может изъять своё имущество. Как правило, это происходит при нарушении лизингополучателем условий действия договора. Банк при нарушении условий кредитного договора должен перейти к длительной процедуре изъятия транспортного средства, являющегося одновременно собственностью заёмщика и залогом. Лизингодатель может сделать это довольно быстро, оформив акт изъятия транспортного средства. Лизинговые компании действуют в случае просрочки платежа более жёстко, чем банковские структуры. Порой достаточно одной просрочки для того, чтобы фактический собственник транспортного средства вернул его себе в принудительном порядке. Поэтому для юридических лиц, которые по тем или иным причинам временно оказались в затруднительном финансовом положении, гораздо более проблематично сохранить лизинговое транспортное средство, чем то, что взято в кредит.

Сотрудники лизинговой компании могут проводить периодические проверки условий соблюдения договора лизингополучателем. Для этого они могут посетить своих клиентов и ознакомиться с условиями эксплуатации и техническим состоянием лизинговых транспортных средств. Если будут выявлены несоответствия договорным условиям, может встать вопрос изъятия транспортного средства. И причиной тому необязательно станет просроченный платёж. Например, сотрудники лизингодателя выявят, что автомобиль прошёл переоборудование (если это запрещено условиями договора) или находится в ужасном техническом состоянии.

Нарушение лизингового договора может привести к принудительному изъятию ТС

Как юридическому лицу взять машину в лизинг в 2018 году: пошаговая инструкция

Для юридического лица желательно, чтобы оформлением лизингового договора занимался специалист, имеющий юридическое или финансовое образование. Крупные коммерческие компании, как правило, в своём штате имеют подобных специалистов, которые могут учесть все нюансы во время заключения лизингового договора и добиться оптимальных условий. Практически каждая из лизинговых компаний предлагает свои условия сотрудничества. Поэтому у юридического лица есть большой выбор вариантов. Кроме того, фирмы, занимающиеся предоставлением транспортных средств юридическим лицам в лизинг, практикуют индивидуальный подход к своим клиентам, что выгодно отличает их от банковских структур. Именно поэтому переговорный процесс с руководством лизинговой компании имеет столь важное значение, и должен проводиться специалистом с соответствующим опытом.

Заключение договора лизинга начинается с выбора транспортного средства и обращения в лизинговую компанию

Шаг первый: выбор ТС и компании-лизингодателя

Выбор транспортного средства необходимо проводить в соответствии с нуждами фирмы. Как правило, потенциальный лизингодатель может предоставить своим клиентам каталог с большим количеством моделей транспортных средств и их различными модификациями. Обычно клиенты обращаются в лизинговые компании уже с готовыми требованиями к приобретаемому транспортному средству, поэтому выбор не представляет особого труда. Тем не менее потребуется ещё на стадии рассмотрения возможных вариантов обсудить с менеджером лизинговой компании комплектацию транспортного средства и возможность предоставления дополнительных услуг.

Также необходимо выяснить основные позиции лизингового соглашения:

- размер авансового платежа. Он может варьироваться в широком диапазоне, а может и не предусматриваться вовсе,

- длительность договора лизинга ТС,

- размер ежемесячных платежей и график оплаты,

- условия, по которым будет определяться остаточная стоимость транспортного средства,

- если предполагается возврат транспортного средства, то необходимо обсудить и чётко определить его условия.

Одним из важнейших факторов при заключении договора является репутация компании-лизингодателя. Сегодня на территории Российской Федерации действует множество подобных структур. Но далеко не все из них предоставляют прозрачные условия сотрудничества и являются добросовестными игроками рынка. Перед принятием решения о работе с той или иной лизинговой компанией следует:

- Ознакомиться с репутацией компании-лизингодателя, обратившись к отзывам. Информацию можно почерпнуть в организациях, которые уже успели воспользоваться услугами определённой лизинговой компании. Особое внимание следует уделить отзывам представителей тех фирм, которые пользуются её лизинговым автотранспортом на протяжении длительного периода. Также немаловажными станут отзывы в интернете. Но необходимо помнить и о том, что они могут быть проплаченными и не соответствовать реальному положению дел.

- Узнать, насколько долго существует компания. Те компании, которые успешно работают на рынке более десятилетия, заслуживают гораздо большего доверия, чем недавно созданные.

- Попросить предоставить лицензию на оказание лизинговых услуг, нанеся визит в офис лизинговой компании.

- Внимательно изучить базовые условия договора лизинга.

Существуют общие правила удачного лизинга, но коррективы в них вносят потребности клиента

Одним словом, перед принятием решения о работе с лизинговой компанией следует навести о ней справки и убедиться в её благонадёжности, что позволит впоследствии избежать множества возможных проблем.

Возможность автолизинга для физических лиц появилась только в 2010 году, но юридические лица могли использовать данный способ пополнения и обновления своего автопарка с момента вступления в силу закона о лизинге в начале 1999 года. Поэтому основные игроки рынка давно определились, и найти информацию о них не представляет особой сложности.

Шаг второй: заявка и её рассмотрение лизингодателем

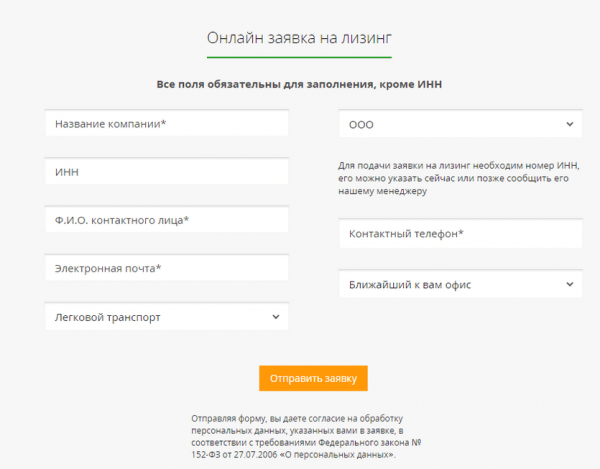

После одобрения условий лизингового договора юридическим лицом его уполномоченный представитель отсылает заявку лизингодателю. Она составляется в бумажном или электронном варианте. В заявке указывается вся информация о транспортном средстве или средствах, которые компания собирается получить в лизинг, и подробные реквизиты юридического лица.

Заявка на лизинг может заполняться онлайн

На следующем этапе приходит очередь лизингодателя убедиться в добропорядочности и платёжеспособности своего потенциального клиента. Проводится верификация заказчика, которая может занять значительное время. Сотрудники службы безопасности проводят проверку подлинности государственной регистрации заявителя и его финансового состояния.

После окончания процедуры заказчик получает официальный ответ. В нём компания предлагает условия лизинга в зависимости от возможностей потенциального клиента: размер аванса и регулярных платежей, срок договора, прочие особенности. Если всё устраивает обе стороны, впору приступать к сбору и подготовке необходимой документации.

Специалисты лизингодателя могут рассматривать заявку от нескольких дней до нескольких недель

Шаг третий: сбор и подготовка документов

Целесообразно сразу же после получения одобрения заявки (а лучше ещё даже до её подачи) проконсультироваться у специалиста компании-лизингодателя о требуемой документации. В определённых ситуациях можно также получить консультацию независимых финансовых специалистов, которые могут подсказать несколько способов оптимизации финансовых и временных затрат при подготовке базового пакета документов.

Юридическому лицу для заключения договора лизинга транспортного средства требуется следующий базовый пакет документов:

- заявка, подписанная руководителем юридического лица и одобренная лизингодателем,

- специальная анкета, в которую вносится вся необходимая информация о лизинговой сделке. Форма анкеты устанавливается каждой компанией самостоятельно, при этом документ должен быть заверен печатью фирмы-заявителя,

- заверенная копия Устава предприятия — юридического лица. Копия заверяется его мокрой печатью,

- заверенная копия свидетельства постановки на налоговый учёт,

- заверенная печатью юридического лица копия документа, на основании которого его руководитель был назначен на должность,

- копии общегражданских паспортов соучредителей компании-заявителя или же ксерокопия паспорта её директора (если он один),

- финансовый отчёт компании-заявителя за последний квартал с отметкой налогового органа,

- справка о наличии активного счёта в банке.

В дополнение к базовому пакету лизингодатель может попросить представить дополнительные документы, список которых будет варьироваться в каждом отдельно взятом случае.

Видео: лизинговые мошенники

Шаг четвёртый: заключение лизингового договора

Когда согласованы все условия лизингового соглашения (выбрано транспортное средство, определена сумма аванса и график платежей и т. д.), происходит подписание договора. Именно с этого момента автолизинговая сделка считается заключённой.

Платёжный график является ключевым моментом. Юридическое лицо должно постараться выбрать наиболее подходящий именно для него ритм погашения с учётом возможной сезонности бизнеса и прочих важных аспектов. В этом случае есть большая доля вероятности того, что все условия договора будут полностью соблюдены.

Подписание договора, как правило, происходит в офисе лизинговой компании. Иногда представители лизингодателя могут приехать для заключения сделки в офис клиента и заключить его непосредственно на месте. Желательно, чтобы перед процедурой подписания договор ещё раз был просмотрен юристом предприятия-заказчика.

Шаг пятый: внесение аванса

Авансовый платёж может вноситься на расчётный счёт лизингодателя или оплачиваться на месте наличными. Размер авансового платежа устанавливается фирмой-лизингодателем и может корректироваться во время переговорного процесса с представителями заказчика. Как правило, авансовый платёж составляет от 5 до 20%. Но возможны варианты, когда аванс доходит до 49% или отсутствует вовсе.

Авансовый платёж может составлять до 49%

Размер авансового платежа напрямую зависит от двух факторов: условий лизинговой компании и возможностей клиента. Чем выше аванс, тем меньшими будут регулярные платежи. Потенциальные клиенты, которые не располагают большими оборотными средствами, обычно стараются минимизировать авансовый платёж. Но, с другой стороны, отсутствие уверенности в платёжеспособности клиента заставляет представителей лизинговой компании стараться заключить договор с условием максимального авансового платежа. В этой ситуации возникает конфликт сторон, который решается во время переговорного процесса.

Шаг шестой: получение транспортного средства

Лизинговое транспортное средство может быть получено в салоне автодилера или дилерском автоцентре. Перед передачей автомобиля желательно провести его независимую техническую экспертизу. Вполне вероятно, что будет попросту не хватать каких-либо второстепенных узлов или не будут функционировать некоторые системы обеспечения. Например, могут не работать стеклоочистители или обогрев салона. Если автомобиль уже выехал за ворота автоцентра, то доказать, что подобная неисправность была изначально, а не является следствием неправильной эксплуатации клиентом, будет довольно сложно.

Для лизингового автотранспорта необходимо иметь страховку ОСАГО, страхование же КАСКО может быть проведено по взаимной договорённости. Далее транспортное средство следует поставить на учёт в ГИБДД.

Обычно клиенты стараются по собственной инициативе заключить страховой договор КАСКО, поскольку нанесение ущерба транспортному средству, взятому в лизинг, может привести к довольно серьёзным штрафным санкциям, по сравнению с которыми дороговизна КАСКО просто не будет иметь никакого значения.

Срок лизингового договора может составлять от 12 до 60 месяцев. Обычно в договоре предусматривается возможность его пролонгирования.

Ответственность за сохранность и работоспособность транспортного средства лежит на лизингополучателе. Часто в условия договора включается предоставление партнёром лизингодателя технической поддержки и другой помощи.

Видео: подводные камни лизинга

Можно ли взять в лизинг автотранспорт с пробегом

Юридическое лицо может взять в лизинг не только новое транспортное средство, но и транспорт с пробегом. Статистика говорит о том, что доля бэушных автомобилей, которые берутся в лизинг юридическими лицами, составляет до 30% всего рынка автолизинга. Лизинг авто с пробегом даёт возможность значительно уменьшить расходы по лизинговым платежам, но может увеличить стоимость техобслуживания, если подобная опция не возлагается по договору на лизингодателя.

В этом случае ключевым вопросом является определение его остаточной стоимости и реального технического состояния. Далеко не всегда заявленная стоимость транспорта с пробегом соответствует его фактическому состоянию, поэтому представители юридического лица должны провести независимую оценку техсостояния и определить возможные неисправности и стоимость ремонта. В этом случае все нюансы согласовываются с лизинговой компанией во время переговоров.

Оценка автомобиля по версии лизингодателя происходит по оценочному акту, который составляется специалистом-оценщиком СТО-партнёра данной компании. Стоимость ТС не должна составлять менее 3 тыс. евро, а возраст — менее 13 лет на момент окончания срока действия договора, иначе предоставить автомобиль или другое ТС в лизинг не представляется возможным.

Например, автомобиль, выпущенный восемь лет назад, может быть взят в лизинг на пять лет. На момент окончания договора лизинга ему будет именно 13 лет. А вот заключить договор на б/у авто десятилетнего возраста можно будет только на три года.

Дальнейшие действия административного характера (снятие и постановка ТС на учёт, страховка и т. д.) также в данном случае согласовываются с лизингодателем.

Видео: автолизинг по-русски

Лизинг автотранспорта юридическим лицом открывает перед ним дополнительные финансовые возможности. Главное — не ошибиться при выборе транспортного средства, компании-лизингодателя и рассчитать свои финансовые возможности. Очень важно также проконтролировать юридическую чистоту сделки. И тогда не будет проблем с пополнением и обновлением автопарка на протяжении многих лет.