С первого дня 2019 года в силу вступил закон, который ввёл новый специальный налог: налог на профессиональный доход. В связи с тем, что миллионы людей помимо своей основной работы также оказывают профессиональные услуги «на стороне» другим гражданам и даже юридическим лицам, крайне важно разобраться в новом налоге, ответив на ключевые вопросы: кто, сколько и когда должен будет уплатить?

Налог на самозанятость: что это

Налог на самозанятость вопреки мнению многих граждан не является дополнительным побором со стороны государства, которое решило в конце прошлого года изобрести новый способ пополнения государственного бюджета. В действительности — это особый налог, заменяющий для самозанятых другие налоги и даже освобождающий от обязанности платить социальные взносы в пенсионный фонд.

То есть любое лицо, которое подпадает под критерии, установленные новым законом, может добровольно перейти к уплате этого налога и перестать платить другие (например, НДФЛ).

На кого распространяется новый налог

Теперь подробнее остановимся на субъектах нового налога. Их можно разделить на две основные группы:

- физические лица без образования ИП,

- индивидуальные предприниматели (ИП).

То есть налогоплательщиком по данному налогу может стать только физическое лицо. Организациям же придётся искать другие пути оптимизации налоговой нагрузки.

Работать с этим налоговым режимом или нет — свободный выбор каждого. Чтобы стать налогоплательщиком налога на самозанятость, нужно самостоятельно обратиться с заявлением в местное подразделение налоговой.

При этом, если мы говорим об индивидуальных предпринимателях, то они могут перейти на этот налог при условии, что они работают самостоятельно без привлечения работников по ТК.

Ещё один важный ограничитель — доход за год не больше 2,4 миллиона рублей.

Кроме того, в силу п. 2 статьи 4 ФЗ о налоге на профессиональный доход им не могут облагаться:

- лица, осуществляющие реализацию подакцизных товаров и товаров, подлежащих обязательной маркировке средствами идентификации в соответствии с законодательством Российской Федерации,

- лица, осуществляющие перепродажу товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд,

- лица, занимающиеся добычей и (или) реализацией полезных ископаемых,

- лица, имеющие работников, с которыми они состоят в трудовых отношениях,

- лица, ведущие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, если иное не предусмотрено пунктом 6 настоящей части,

- лица, оказывающие услуги по доставке товаров с приёмом (передачей) платежей за указанные товары в интересах других лиц, за исключением оказания таких услуг при условии применения налогоплательщиком зарегистрированной продавцом товаров контрольно-кассовой техники при расчётах с покупателями (заказчиками) за указанные товары в соответствии с действующим законодательством о применении контрольно-кассовой техники.

Таким образом, субъектом нового налогового режима может стать любое физическое лицо (в том числе в статусе индивидуального предпринимателя), добровольно изъявившее желание облагаться налогами по данной схеме и подпадающее под ограничения, установленные в специальном законе.

Видео: стоит ли регистрироваться в качестве самозанятого

На каких территориях и как долго будет действовать налог на профессиональный доход

Так как введение обсуждаемого специального налогового режима является своего рода экспериментом, государство решило ввести его на территории всего четырёх регионов и на ограниченный срок.

В самом названии нового 422-ФЗ, посвящённого регулированию налогового режима для самозанятых, а также в его первой статье указано, что его действие распространяется на следующие регионы:

- Москва,

- Московская область,

- Калужская область

- Республика Татарстан.

Теми же причинами можно объяснить и введение налогового режима на определённый срок. В статье 1 Закона указано, что эксперимент продлится до 31 декабря 2028 года. При этом в течение времени существования специального налогового режима законодательно запрещено изменять существенные условия. Например, увеличение размера ставки налога или уменьшение суммы дохода, необходимого для использования этого налогового режима.

Какие доходы облагаются налогом

Как сказано в статье 6 442-ФЗ о налоге для самозанятых, объектом налогообложения являются доходы от оказания услуг, выполнения работ или продажи товаров. Тем не менее далеко не каждый доход будет облагаться этим налогом.

Во-первых, заработная плата, получаемая вами по основному месту работы, дополнительно данным налогом облагаться не будет, в том числе и для госслужащих. Наряду с этим, даже работа на действующего работодателя и других работодателей за последние 2 года по гражданско-правовым договорам также не подпадает под специальный налоговый режим.

Во-вторых, продажа принадлежащей вам квартиры, дачи, гаража или другой недвижимости, а также личного автомобиля или иных транспортных средств. Также в эту категорию входит и уступка прав (например, прав на строящееся жильё по ДДУ). В эту же категорию отнесём и продажу любого другого имущества, использовавшегося гражданином в личных или семейных целях.

Наконец, медиаторы, нотариусы, адвокаты, арбитражные управляющие и оценщики также не могут перейти на этот налоговый режим, поскольку доходы от их профессиональной деятельности также исключены из объектов налогообложения.

Вот и другие важные доходы, которые не облагаются данным налогом в соответствии с пунктом вторым всё той же статьи:

- от реализации долей в уставном (складочном) капитале организаций, паёв в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов,

- от ведения деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом,

- от деятельности, указанной в пункте 70 статьи 217 Налогового кодекса Российской Федерации, полученные лицами, состоящими на учёте в налоговом органе в соответствии с пунктом 7.3 статьи 83 Налогового кодекса Российской Федерации (имеются в виду няни, репетиторы и др.),

- от уступки (переуступки) прав требований,

- в натуральной форме.

Доход в натуральной форме (неденежной) не облагаются данным налогом

В целом перечень исключений является не слишком большим, а каждая конкретная позиция выглядит обоснованной и соответствует целям введения нового налогового режима.

Ставка налога

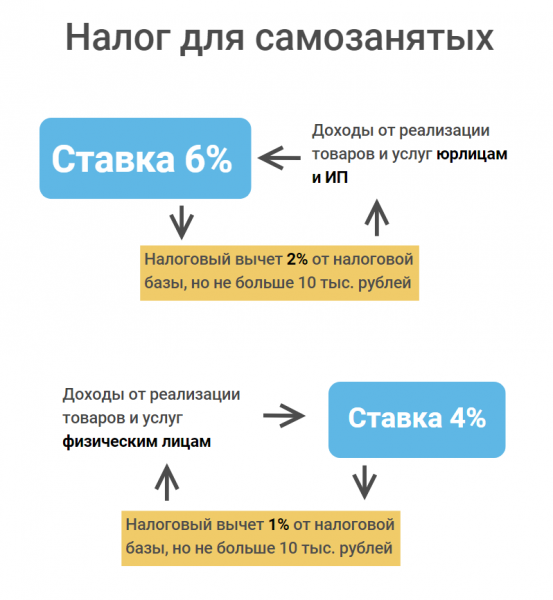

Главное в любом налоге для налогоплательщика — это ставка. В случае с исследуемым специальным налоговым режимом устанавливается два вида ставок (ст. 10 Закона):

- 4% — для работающих с физическими лицами,

- 6% — для работающих с юридическими лицами.

Ставки налога на профессиональный доход являются беспрецедентно низкими для России

Данные налоги очень просты в расчётах.

Так, предположим, что сантехник за месяц оказал услуг гражданам на сумму в 20 тыс. рублей гражданину. В таком случае он должен будет уплатить налог в размере: 2000*4/100=800. Таким образом, за месяц своей работы сантехник должен будет уплатить 800 рублей в бюджет.

Другой случай, если, например, дизайнер выполнил заказ для какой-нибудь компании на создание логотипа за 50 тыс. рублей. В таком случае размер налога составит: 50000*6/100=3 тыс. рублей.

Порядок уплаты налога

В статье 11 Закона определён порядок его уплаты. Налог на профессиональный доход уплачивается ежемесячно. Все основные операции происходят в приложении «Мой налог».

Приложение очень просто в использовании и обладает удобным интерфейсом

До 12 числа каждого месяца налоговая в приложении уведомляет вас о сумме налога к уплате. Затем его нужно будет уплатить не позднее 25 числа того же месяца.

Если сумма налога за месяц составит менее 100 рублей, то её присоединят к сумме за следующий месяц.

Законом также предусмотрено, что налогоплательщик может упростить себе процедуру, разрешив ФНС направлять требования об уплате налога напрямую в банк. В таком случае списание будет без каких-либо действий с вашей стороны.

Видео: о пользовании мобильным приложением «Мой налог»

При первом рассмотрении введение специального налогового режима для самозанятых является прекрасной идеей законодателя. Эта значительная уступка в виде снижения для физических лиц налога с 13% до 4–6% должна способствовать их выходу в правовое поле. Кроме того, эта ситуация выгодна обеим сторонам. Государство получит дополнительные доходы в бюджет, а налогоплательщики получат возможность действовать в рамках закона, не боясь обмана со стороны своих контрагентов.