Каждый предприниматель при регистрации ИП и определении формы своей деятельности сталкивается с проблемой выбора. Принято считать, что общий налоговый режим — сложный и затратный для ведения частного бизнеса. И это на самом деле так. Но возможно ли обойти подобную систему? При определённых условиях формирования и развития своего дела — нет. Поэтому предпринимателю необходимо знать все нюансы регулирования и составления отчётности при общей системе налогообложения, чем ОСНО (или ОРН по определению ИФНС) отличается от специальных режимов и каковы её преимущества.

Особенности ведения бизнеса ИП

Индивидуальное предпринимательство — зарегистрированный частный бизнес (без образования юридического лица). Стать предпринимателем может любой гражданин России, которому исполнилось 14 лет.

Плюсы частной коммерческой деятельности:

- Свобода в принятии бизнес-решений.

- Минимальный пакет документов при оформлении своего дела — паспорт и квиток с уплатой государственной пошлины. При регистрации (в отличие от ООО) ИП не должен сдавать пакет из 9-ти основных учредительных документов: устав, свидетельства о регистрации и постановке на учёт, выписка из ЕГРЮЛ, приказ о назначении директора и многое другое. Не нужен расчётный счёт и уставной капитал.

- Быстрое оформление. Регистрируют частный бизнес по месту прописки. ИП не нужно получать юридический адрес и организовывать офис.

- Простая система отчётности (зависит от системы налогообложения).

- Отсутствие бухгалтерского учёта.

- Прибыль от деятельности — 100% собственность ИП.

- Меньшие штрафные санкции при нарушениях.

- Оперативная ликвидация. Для прекращения деятельности достаточно подать заявление в ИФНС.

- Для ИП возможно применение ПНС (патентной системы) – одного из самых лояльных налоговых режимов.

Минусы ведения бизнеса как ИП:

- Ключевой недостаток — личная финансовая ответственность за действия, связанные с предпринимательской деятельностью. По всем обязательствам ИП отвечает своим личным имуществом, даже если оно не участвует в предпринимательской деятельности.

- Все долги перед бюджетом или контрагентами, с кем ИП вёл свой бизнес, могут быть взысканы и после закрытия ИП (исключение — имущество, выведенное из штрафных санкций по статье 446 ГПК РФ).

- ИП — ненадёжный партнёр с точки зрения финансовых институтов. Поэтому частному бизнесмену сложнее взять кредит, практически невозможно подписать соглашение о выделении кредитной линии. Есть формы финансирования, которые недоступны для ИП (например, зонтичный овердрафт или венчурное финансирование).

- Ещё одна трудность при расширении бизнеса — невозможно привлечь сторонние инвестиции.

- Сложнее работать с контрагентами с точки зрения получения отсрочки или рассрочки платежа.

- Есть виды деятельности, которые закрыты для ИП (банковское дело, торговля алкоголем).

- Предприниматель обязан выплачивать фиксированный платёж в ПФР и ФОМС, даже если он не ведёт предпринимательскую деятельность. Это обязательство снимается только после ликвидации ИП.

Чтобы принять правильное решение при выборе системы налогообложения, нужно изучить преимущества и недостатки каждого из пяти вариантов

Формы, периоды, сроки отчётности, процент отчислений и суммы платежей регламентированы системой налогообложения, которую выбрал ИП для ведения своей деятельности в качестве предпринимателя.

При выборе оптимального налогового режима стоит учесть несколько факторов:

- каким видом деятельности планирует заниматься ИП,

- масштаб бизнеса: количество наёмных сотрудников, обороты, предполагаемая прибыль,

- основные потребители услуг,

- особенности региона, где ведётся деятельность,

- потенциал налоговых льгот и преференций.

Для частного бизнеса в РФ существуют несколько видов налогообложения: основной (или общий) режим (ОСНО, другая аббревиатура — ОРН), который устанавливается ИФНС «по умолчанию», если предприниматель не заявил при регистрации другой режим, а также один из четырёх систем налогообложения: УСН, ЕНВД, ЕСХН или ПСН.

Таблица: сравнение ОСНО и льготных режимов для предпринимательства

| Режим | Налог | Объект | Ставка | Период | Декларация предоставляется |

| ОРН (ОСНО) | НДФЛ | доходы | 13% | календарный год | по итогам года |

| Налог на имущество физических лиц | Виды имущества, закреплённые законодательством | от 0,1% до 2% | календарный год | не предоставляется | |

| НДС | реализация товаров и услуг | 0% / 10% / 18% | квартал | по итогам квартала | |

| УСН | Упрощённая система налогообложения | доходы | 6% | календарный год | по итогам года |

| доходы минус расходы | 15% | ||||

| ЕНВД | Единый налог на вменённый доход | вменённый доход | 15% | квартал | по итогам квартала |

| ЕСХН | Единый сельскохозяйственный налог | Доходы минус расходы | 6% | календарный год | по итогам года |

| ПСН | Уплата стоимости патента | Возможный к получению годовой доход | 6% | не более календарного года | не предоставляется |

Нужно внимательно взвесить все «за» и «против» при выборе налогового режима

Что даёт ИП общий режим, какие налоги платить

При сравнении налоговых режимов явно видно, что по общему режиму — самая развёрнутая и сложная система отчётности. При этом у данной системы есть несколько неоспоримых преимуществ.

Когда ИП выгодно работать по общему налоговому режиму

Существуют положительные моменты и особенности компании на ОСНО:

- Если для ИП неприемлемы ограничения бизнеса:

- численность — более 100 человек,

- годовой доход — свыше 60 млн руб.

- Если планируется (или начала осуществляться) деятельность по договору простого доверительного управления имуществом.

- В случае если заключено соглашение о ведении совместной деятельности.

- У ИП на ОРН есть возможность вести деятельность по «вменёнке» (ЕНВД).

- Многие ИП учитывают, что в НДС заложены их затраты, что выгодно для предпринимательства.

- Ещё один плюс — минимизация рисков при возникновении убытков: у ИП есть возможность уменьшить сумму налога на прибыль (в том числе не выплачивать этот налог).

ОСНО выбирают те предприниматели, которые активно развивают бизнес и сотрудничают с крупными компаниями

Налоги при ОСНО

ИП на общем режиме обязан выплачивать государству как налогоплательщик 2 основных налога (при определённых условиях):

- Если был доход в отчётном периоде, ИП выплачивает НДФЛ (налог на доходы физлица).

- Если проводились операции, облагаемые НДС, устанавливается налог на добавленную стоимость.

Первый налог ИП по ОСНО — НДФЛ. Бизнесмен выплачивает 13% от своего дохода в бюджет. Расчёт налоговой базы производится исходя из показателя: доход минус документально подтверждённый расход на ведение бизнеса.

При подтверждении вычета в ИФНС должны быть приложены оригиналы фискальных чеков, счета-фактуры, накладные, другие документы, подтверждающие расходы.

Если ИП не может подтвердить расходы, доход сокращается на «норматив затрат», который составляет 20% от суммарных доходов предпринимателя.

Пример расчёта НДФЛ приведён ниже.

Доходы от предпринимательской деятельности составили 30 000 руб. Расходы, связанные с бизнесом и подтверждённые документами — 20 000 руб. Налоговая база = 30 000 — 20 000 = 10 000 руб. То есть налог, который заплатит предприниматель, составляет 10 000 * 13% = 1 300 руб.

Доходы от предпринимательской деятельности составили 30 000 руб. Расходы, связанные с предпринимательской деятельностью, не подтверждены документами. Налоговая база = 30 000 — (30 000 * 20%) = 24 000 руб. Следовательно, налог составляет 24 000 * 13% = 3 120 руб.

ФНС РФ

Правильный расчёт НДФЛ и своевременное предоставление налоговой декларации является обязанностью каждого предпринимателя

Второе налоговое бремя для ИП на общем режиме — НДС.

Главное условие для уплаты налога на добавленную стоимость — все предприниматели, работающие на ОСНО, и чей доход составляет более 2 млн руб. за квартал, считаются налогоплательщиками НДС.

Существуют три вида ставки НДС:

- НДС 0% введён в свободных таможенных зонах.

- НДС 10% учитывается при продаже: продовольственных товаров, товаров для детей, печатной периодики, книг и медикаментов (для всех этих случаев есть отдельный реестр Правительства РФ).

- НДС 18% применяется во всех других случаях. Это основная ставка НДС на территории РФ.

Организации и предприниматели, у которых за 3 предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) не превысила в совокупности 2 млн руб., могут подать уведомление и получить освобождение от исполнения обязанностей плательщика НДС на год (ст. 145 НК РФ).

ФНС РФ

Освобождаются от уплаты НДС все предприниматели, работающие по льготным режимам (УСН, ЕСХН, ЕВНД, ПСН), а также участники проекта «Сколково». Полная информация по льготам при уплате и отмене НДС содержится в статье 145 Налогового кодекса РФ.

Исключение: перечисленные лица обязаны уплатить НДС, если выставят покупателю счёт-фактуру с выделенной суммой НДС.

Три простых действия для расчёта суммы налога:

- Подсчитайте сумму НДС, которую вы предъявили покупателям.

- Определите сумму вычетов, то есть сумму налога по выставленным вам поставщиками счетам-фактурам.

- Сравните суммы. Если первая больше — у вас НДС к уплате, разницу нужно перечислить в бюджет. Если сумма вычетов оказалась больше, то разница подлежит возмещению из бюджета.

Видео: расширенная налоговая декларация по НДС

Налоги физлица для ИП на ОСНО

Помимо основных налогов, индивидуальный предприниматель, которые выбрал для себя общий режим (ОРН) должен не позднее 1 декабря оплатить налоги на собственность (как физическое лицо):

- транспортный налог на личный транспорт,

- налог на имущество (жильё, дача),

- земельный налог (участок),

- водный налог (скважина), этот налог должен гаситься ежеквартально.

Частный предприниматель обязан, помимо имущественного и земельного налога физического лица, платить отдельно налог по имуществу, которое используется им в предпринимательской деятельности.

Налоговая отчётность по ОСНО содержит несколько деклараций

Главные документы отчётности на общем режиме

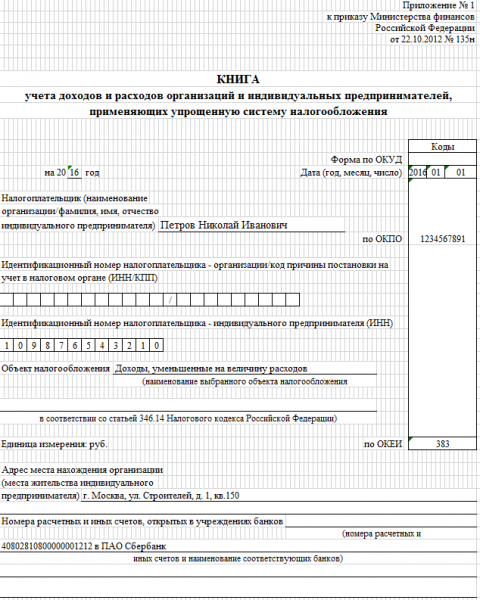

Основной документ текущей налоговой отчётности ИП на ОСНО — «Книга учёта доходов и расходов и хозяйственных операций индивидуального предпринимателя». В ней бизнесмен должен фиксировать все данные о доходах и затратах ИП.

Расходы в книге отмечаются только на основании подтверждающих документов.

Книга учёта доходов и расходов

КУДиР приобретается бизнесменом самостоятельно, в ней должны быть пронумерованы все страницы, она прошивается и в обязательном порядке заверяется в ИФНС по месту регистрации ИП.

Если ИП освобождён от уплаты НДС, он вправе подготовить индивидуальную форму книги учёта, которая удобна для полноценного отражения прибыли и затрат бизнеса. Например, ИП может добавить в свою книгу специфические показатели. В этом случае формат необходимо согласовать с регулятором.

Книгу можно вести и в электронном виде. Тогда предприниматель обязан при закрытии налогового периода перенести отчёт на бумагу, и заверить книгу в ИФНС.

Ведётся книга только в рублях. По каждому виду деятельности ИП учёт должен отражаться отдельно.

Нужно внимательно относиться к внесению данных в книгу, все корректировки в ней должны быть подтверждены подписью ИП с указанием даты внесения исправлений.

Ведение Книги учёта доходов и расходов требует внимательности и методичности: ошибки здесь недопустимы

Декларирование доходов

Частный предприниматель на ОСНО обязан декларировать доходы по форме 4-НДФЛ. Это перспективная декларация, которая отражает предполагаемый доход ИП в течение года. При заполнении документа предприниматель сам должен рассчитать свой доход и представить данные в ИФНС по месту регистрации в срок не позднее 5 дней с момента получения первого дохода. После изучения декларации 4-НДФЛ налоговики считают авансовые платежи и выставляют их бизнесу.

Если человек спрогнозировал свой годовой доход в одном объёме, а по факту доход превышает (или не достигает) планового показателя более чем на 50%, ИП должен представить в инспекцию уточнённую декларацию. Через 5 дней ИФНС пересчитает авансовые платежи. В случае если авансы уже уплачены ИП в большем объёме, они будут скорректированы по итогам года при оформлении декларации 3-НДФЛ.

Необходимо отметить, что ИП не несёт ответственности за неточный расчёт предполагаемых доходов. И не обязан показывать в инспекции, на каком основании он делал расчёты по 4-НДФЛ.

По результатам работы в прошедшем году ИП должен сдать в ИФНС декларацию 3-НДФЛ с данными о полученных за год доходах. Документ предоставляется до 30 апреля.

В случае непредставления налогоплательщиком налоговой декларации в налоговый орган в течение 10 дней по истечении установленного срока могут быть приостановлены операции по счетам (п.3 ст.76 НК РФ).

ФНС РФ

Бланки деклараций 3-НДФЛ и 4-НДФЛ можно скачать здесь.

Таблица: налоговая отчётность при ОСНО

| Регулярность | Вид | Срок | Куда |

| Ежеквартально | Декларация по НДС | до 25 числа месяца следующего квартала | ИФНС по месту прописки |

| Ежегодно | Декларация 3-НДФЛ | до 30 апреля | ИФНС |

| Отдельно | Декларация 4-НДФЛ | Не позднее 5 дней со дня получения дохода | ИФНС |

Считаем сумму налога внимательно и грамотно

Отчётность ИП, если в штате есть наёмные работники

ИП следует учесть, что при выплате зарплаты наёмному персоналу, предприниматель признаётся налоговым агентом.

В этом случае он обязан перечислить в бюджет:

- 13% НДФЛ за своего работника, если сотрудник является налоговым резидентом РФ, то есть физическим лицом, зарегистрированным на её территории.

- 30% НДФЛ — если человек работает в России менее 6 месяцев. В этом случае он не считается резидентом РФ, и для него включается повышенная налоговая ставка.

Налогообложение не зависит от гражданства сотрудника. Влияние на размер НДФЛ оказывает только срок работы на территории РФ.

Пример: вы выплачивали заработную плату своему работнику в размере 5 000 руб. Следовательно, вы, как налоговый агент, по итогам каждого месяца обязаны исчислить сумму налога, которая в данном случае составит 650 руб., удержать её из доходов работника при их фактической выплате и перечислить в бюджет.

5000 * 13% = 650 руб.

ФНС РФ

Помимо уплаты НДФЛ, ИП обязан подать в налоговую службу сведения о среднесписочной численности наёмных работников при открытии предприятия (или его реорганизации). Срок — не позднее 20-го числа месяца, следующего за месяцем, когда ИП было создано. Данные подаются в ИФНС по месту прописки ИП.

Финальный отчёт по итогам предшествующего года предоставляется в срок не позднее 20 января года, следующего за отчётным периодом.

При сдаче в ИФНС отчёта о среднесписочной численности своих сотрудников ИП должен учитывать не только работников по договору, но и тех, кто выполнял временную (или сезонную) работу на протяжении хотя бы одного рабочего дня. Здесь должны учитываться (в том числе) и отсутствующие работники.

Если численность сотрудников превышает 25 человек, отчётность необходимо представлять в электронном виде с усиленной квалифицированной электронно-цифровой подписью.

ФНС РФ

Обязанность ИП на ОСНО — оплата страховых взносов по обязательному пенсионному страхованию (ОПС), погашение соцстрахования (ОСС), а также взносов на ОМС.

Таблица: тарифы страховых взносов

| Тарифы в 2018 г. (в %) | Страховые взносы на обязательное пенсионное страхование (ОПС) | Страховые взносы на обязательное социальное страхование (ОСС) на случай временной нетрудоспособности и в связи с материнством | Страховые взносы на обязательное медицинское страхование (ОМС) | |

| В отношении выплат в пользу иностранцев и лиц без гражданства, временно пребывающих на территории РФ | В отношении остальных выплат | |||

| В пределах установленной предельной величины базы | 22% | 1,8% | 2,9% | 5,1% |

| Свыше установленной предельной величины базы | 10% | X | X | |

В итоге отчётность частного бизнесмена, в штате которого есть наёмный персонал, предоставляется трём регуляторам деятельности ИП:

- ИФНС (налоговая служба),

- Пенсионный фонд,

- Фонд социального страхования.

Периоды отчётности распределены по месяцам, кварталам и в целом по году.

Быстро растущий бизнес неизбежно должен привлекать наёмных работников

Таблица: отчётность ИП-работодателя

| Регулярность | Вид | Срок | Куда |

| Ежемесячно | Отчёт по форме СЗВ-М — сведения о застрахованных сотрудниках работодателя | до 10 числа | ПФР |

| Ежеквартально | Расчёты 6-НДФЛ и Единый расчёт по страховым взносам | до последнего числа месяца, следующего квартала | ИФНС |

| Расчёт взносов на ОС | до 25 числа (для электронной) и 20 числа (для бумажной формы) месяца следующего квартала | ФСС | |

| Ежегодно | Среднесписочная численность работников | до 20 января | ИФНС |

| СЗВ-Стаж — сведения о страховом стаже застрахованных лиц | до 1 марта | ПФР |

Способы предоставления отчётности

Приём налоговых деклараций осуществляется ИФНС по месту регистрации ИП (по адресу прописки лица, зарегистрировавшего бизнес).

Сдать отчётность можно тремя способами:

- При личном визите в ИФНС (в том числе и через законного представителя). Сотрудник инспекции регистрирует декларацию на ресурсе налогового органа. ИП имеет право получить на копии декларации отметку о принятии и дате приёма.

- Отправить налоговую декларацию по почте. В этом случае ИП получит уведомление о приёме (либо об отказе) заказным письмом почтой России.

- Предоставить декларацию в электронном виде через Личный кабинет на информационном ресурсе регулятора (сайт ФНС РФ). Главное условие для этого варианта — наличие у ИП усиленной квалифицированной электронной подписи (УКЭП). Регистрация документа и ответ проходят через ЛК налогоплательщика.

Аналогичные способы предоставления регулярной отчётности действуют и в Пенсионном фонде РФ, а также в ФСС. Здесь можно подать формы как в электронном виде (при наличии УКЭП), так и на бумажных носителях.

Своевременная подача отчётности убережёт предпринимателя от штрафов

Когда сдавать отчётность при закрытии ИП на ОСНО, что делать, если деятельность не велась

Если человек заканчивает свою деятельность в качестве частного предпринимателя, он должен:

- В течение 5 дней с момента прекращения деятельности сдать налоговую декларацию 3-НДФЛ о фактических доходах за данный период.

- В течение 15 календарных дней со дня подачи декларации уплатить НДФЛ.

Если предприниматель не вёл бизнес, не получал дохода, а на его счетах не отражалось движение денежных средств, это не освобождает его от предоставления 3-НДФЛ. По итогам года или по мере сворачивания бизнеса он обязан сдать регулятору отчётность.

Уплатить налоги возможно не только в отделениях кредитных организаций, но и не выходя из дома с помощью электронных сервисов банков-партнёров, заключивших Соглашение с ФНС России в рамках обмена сведениями о платежах физических лиц.

ФНС РФ

Штраф — дело серьёзное

Санкции при нарушении сроков

В случае если ИП задерживает срок подачи деклараций более чем на 2 недели (10 рабочих дней) и не уплачивает в бюджет положенные налоги и сборы, инспекция вправе заморозить все счета предпринимателя (как счета ИП, так и физлица).

За задержку декларации 3-НДФЛ предусмотрен штраф в размере от 5 до 30% от суммы налога. Если сумма штрафа будет меньше тысячи рублей, лицо всё равно оштрафуют на 1 000 рублей (это минимальный штраф за такое нарушение).

Промедление по уплате может стоить ИП 20—40% от суммы налога.

Индивидуальный предприниматель, утративший статус, но продолжающий вести деятельность в нарушение требований гражданского законодательства, не освобождается от обязанности платить налог и представлять отчётность. В противном случае ему грозят доначисления, пени и штрафы за неподанные декларации и другие сведения в ИФНС.

ФНС РФ

Цель любого бизнеса — наращивать прибыль, переходить на следующую ступень развития. И если сегодня ИП может правомерно состоять на упрощённом режиме налогообложения или ЕВНД, не факт, что при благоприятных условиях предприятие не станет выходить за рамки выбранной системы налогов. В этом случае принятие общего режима неизбежно и правильно.