Страхование накопительного типа представлено услугами, которые предоставляются страховыми организациями в адрес клиентов наряду с обеспечением рисков. На территории РФ этот вид сервиса только набирает обороты популярности, однако, нравится пользователям за практичность, надежность, доступность. В статье будет рассмотрено, что такое накопительное страхование жизни, Сбербанк в виде страхователя и особенности предоставления подобных услуг.

В чем заключается принцип этой программы

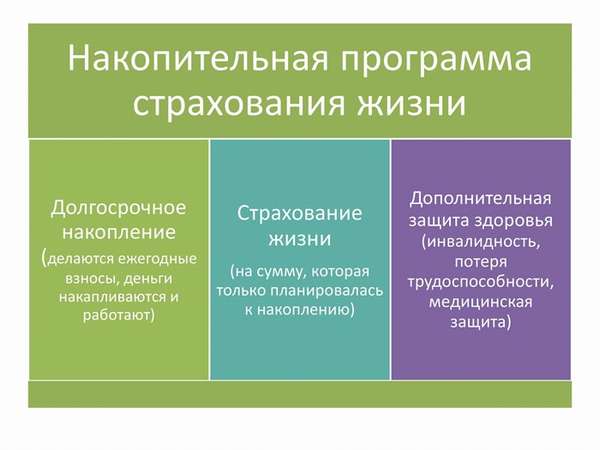

Подобная процедура, если речь идет о жизни, в последнее время выглядит не как необязательная статья расходов, а как инструмент для обеспечения собственного благосостояния. И это хорошая тенденция, ведь если вы возьмете в привычку ежемесячно отчислять энную сумму, то сможете рассчитывать на внушительные компенсации по страховым случаям. Есть несколько составных долей, которые включает в себя программа. Их разделение происходит следующим образом:

- Рисковая часть. Данная величина составляет порядка 5-40% взносов, исходя из параметров программы, которые устанавливаются перед подписанием договора. Во внимание принимаются и характеристики клиентской стороны.

- Накопительная часть. Ее поступление происходит на персональный счет клиента организации.

Данное соглашение, касающееся НСЖ, заключается для различных целевых задач:

- обучение детей,

- платеж в процессе приобретения жилья,

- организация предпринимательского сегмента.

Чем раньше будет оформлен полис, тем меньшие суммы премий придется вносить. При этом накопления будут значительными.

Принцип действия ключевых программ

Суть, которую имеет вклад страхования жизни в Сбербанке, заключается в нескольких преимуществах. Посредством системы можно не просто сберегать и накапливать ресурсы, но и увеличивать их количество, а также получить страховку от различных обстоятельств, которые невозможно предвидеть. Если страховой случай не наступил, а договор истек, средства при этом не возвращаются. Чтобы продлить действие соглашения, требуется внесение еще одного взноса.

Накопленные организацией ресурсы в рамках данной программы инвестируются страховщиком в различные финансовые инструменты, и клиент может рассчитывать на выплату процентов, которые представлены в двух частях:

- доход, составляющий порядка 4%,

- дополнительное поступление в зависимости от итогов деятельности по инвестированию, т. е. если вложение окажется неудачным, эта часть будет отсутствовать.

Когда страховой случай приходит, клиент гарантированно может получать средства в сумме, которая была установлена в договоре. Она может в несколько раз превышать установленные взносы или равняться им.

Основные программы и условия

Условности и тонкости могут меняться в зависимости от того, какая программа страхования жизни будет выбрана клиентом.

«Семейный актив»

В рамках данной части клиент имеет право на выбор множества индивидуальных параметров:

- период, в течение которого действует соглашение,

- величина накопленных средств,

- очередность платежных мероприятий,

- рисковые факторы.

Если рассматривать принципы и особенности вспомогательной программы, то к ней можно отнести несколько моментов:

- диагностика по опасным заболеваниям,

- смерть клиента в ходе возникновения несчастного случая,

- получение группы инвалидности,

- возможность освобождения от внесения очередных сумм,

- травматизм, операции.

Если в период, когда договоренность все еще считается действительной, страховое событие наступило, то наследники могут рассчитывать на получение компенсации по страхованию и дохода от инвестиционной деятельности страховщика.

«Первый капитал»

Как и в прошлой ситуации, данная накопительная программа предполагает персональный выбор со стороны страхователя определенных условий. В рамках базовой защитной опции присутствует набор рисковых факторов, которые необходимо учесть:

- достижение ребенком возраста, который определен в рамках составленного соглашения,

- освобождение от выплаты взносов при наступлении инвалидности.

В качестве дополнительных рисковых факторов стоит принимать во внимание диагностику болезней, смерть или травмы по причине несчастного случая, страховой пакет для детей. Если застрахованное взрослое лицо умрет или лишится работоспособности, обязательства по внесению очередных платежей переходят организации Сбербанк, и в конце соглашения ребенок получает сумму, которая в нем фигурирует. Есть возможность внесения дополнительных плат, исходя из оговоренных разновидностей рисковых факторов. По обоим видам вкладов есть условие, что для вступления в наследство необходимо выждать шестимесячный период.

Нюансы оформления соглашения

Если рассматривать особые моменты в рамках этой процедуры, можно выделить несколько базовых нюансов:

- на основании периодичности выплаты в качестве самого выгодного предложения выступает разовый взнос, но он подразумевает наличие относительно крупной суммы,

- продолжительный срок говорит о том, что суммы можно сократить, а если речь идет о минимальных временных периодах, то сумма капитализации несущественна, поэтому определять эти факторы следует, опираясь на собственные возможности,

- если клиентская сторона примет решение о досрочном расторжении договора, ей следует приготовиться к потере определенной доли денежных средств,

- уплата возмещений и компенсационных выплат осуществляется только после предоставления определенного пакета документации.

То, какую программу выбрать – «семейный актив» или «первый капитал», следует определять в зависимости от личных пожеланий и финансовых возможностей.

Какова стоимость оказания сервиса

Цена регулярных платежей устанавливается на основании нескольких факторов, среди них следует выделить следующие моменты:

- прямая и непосредственная связь с возрастными особенностями клиента,

- половой признак (мужчинам обретение полиса обходится дороже),

- тип занятости (предполагает ли он рисковые факторы, или же они отсутствуют).

На конечный показатель цены оказывает влияние набор определенных условностей, нельзя застраховаться от всех факторов. Обычно компании предлагают страховку только от самых распространенных опасностей. В таблице представлена тарифная сетка относительно стоимости страхования в зависимости от выбранной программы.

| Условия | Ключевые данные по тарифам |

| Семейный актив (СА) | Выплата премиального поощрения осуществляется по рассрочке, процентный диапазон – 2,1 – 23,72% за 1 годовой период действия соглашения. |

| СА | Единовременно осуществляется уплата премиальной суммы, составляющей величину, находящуюся в рамках 86,28-113,84% (за весь период времени). |

| Первый капитал (ПК) | Уплата премии по рассрочке за год соглашения 2,99-27,38%. |

| ПК | Разовый платеж 50,46-142,90 за весь период функционирования договора. |

Как можно заметить, каждая программа страхования Сбербанка имеет свои особенности и нюансы, которые стоит принять во внимание во избежание непониманий и трудностей.