Все граждане РФ, независимо от того, являются ли они частными предпринимателями, наёмными работниками в организации или владеют крупным бизнесом, формируют бюджет государства через уплату налогов. Основная задача налоговой системы России — жизнеобеспечение страны, становление её экономического роста, защита населения и развитие регионов. Без налоговых сборов невозможны пенсионное обеспечение, образование, наука, здравоохранение, развитие сельского хозяйства и даже космической отрасли. Они обеспечивают работу МЧС и правоохранительных структур, из них финансируются отдельные зоны экономического развития (например, Крым и Дальний Восток).

Налоги — драйвер экономики и кошелёк страны

До 90% всего бюджета России составляют доходы, полученные от нефтегазовой отрасли, сборы по НДС, акцизы, налог на прибыль организаций, а также таможенные пошлины. Неудивительно, почему налоговому регулированию всегда придаётся такое большое значение.

Функции главного налогового контролёра РФ — Федеральной налоговой службы — расширяются каждый год. В 2017 ФНС РФ забрала под себя контроль внебюджетных фондов, к которому поступательно шла с 2011 года. Главный итог этого перехода — стопроцентная подконтрольность ФНС РФ всех налогов, сборов и взносов населения и организаций.

Бизнес, частные предприниматели, а также физические лица уже не первый год ощущают на себе ужесточение санкций при налоговых нарушениях. Если раньше с соц. фондами можно было хоть как-то договориться, дать пояснения, урегулировать вопросы, то сегодня избежать штрафов от налоговиков становится всё труднее. Выход один — не нарушать, относиться к декларированию и уплате налогов ответственно и серьёзно.

Обязанность каждого предпринимателя — своевременная уплата налогов в бюджет

5 систем — плюсы и минусы налогообложения

Основа налоговой структуры — 5 систем налогообложения. Все организации и частные предприниматели при гос. регистрации, исходя из целей бизнеса, самостоятельно делают выбор, по какой из них они будут осуществлять свою деятельность. Система налогообложения (или налоговый режим) определяет размер платежей, сроки отчётности, а также возможность получения льгот и преференций по снижению ставок.

Выбор должен основываться на ключевых моментах, каким ИП видит своё предприятие:

- будет ли штат наёмных работников (сколько их будет),

- насколько масштабным планируется бизнес (оборот, доходы и пр.),

- какие товары будет производить (оказывать услуги),

- кто станет потребителем, клиентом,

- есть ли по выбранному виду деятельности льготы и преференции,

- есть ли в регионе, где будет работать ИП, региональные особенности.

По ходу ведения бизнеса ИП имеет право перейти на другой налоговый режим, а также совместить некоторые режимы. Но нужно учесть, что для изменения налогообложения установлены периоды и сроки перехода, бизнес должен подходить под определённые условия, необходимо обращаться с заявлением в ИФНС.

Вывод — учитывайте возможности, налоговую нагрузку, которая повлияет на прибыль, перспективы роста бизнеса, а также риски и выбирайте оптимальный для своего дела режим. У каждой налоговой системы есть плюсы и минусы, всё зависит от целей бизнеса.

5 налоговых режимов — общий и льготные, у каждого есть плюсы, минусы, оптимальное применение для отдельных видов деятельности ИП

Общая система налогообложения (ОСНО) это:

- расширенные возможности при масштабировании бизнеса,

- отсутствие ограничений по типам деятельности,

- 3 налога: НДФЛ (если есть доход), НДС (когда были сделки, облагаемые НДС), а также НДФЛ за сотрудников (если есть штат),

- как следствие — серьёзная налоговая нагрузка на ИП,

- максимальное количество деклараций, другой отчётности,

- возможность возврата НДС,

- совместное ведение бизнеса с другими организациями (с их долей от 25%),

- варианты совмещения с вменённым налогом (ЕНВД).

ОСНО вменяется налоговым регулятором по умолчанию, если при регистрации ИП не подал дополнительное заявление о применении льготного режима.

Льготные налоговые системы введены госрегулированием специально для облегчения взаимодействия предпринимательства и ИФНС, поэтому у спец. режимов:

- единый налог и объект налогообложения,

- срок уплаты налога — один раз в год,

- минимальная суммарная ставка (по сравнению с ОСНО),

- упрощённая отчётность (например, нет требований представления авансовых расчётов),

- возможность совмещать бизнес с вменённым налогом (для всех льготных режимов), а ЕВНД может быть совмещён с ОСНО, УСН и ЕСХН.

Таблица: виды налогов, ставки, периоды отчётности ИП на ОСНО и льготных режимах

| Режим | Налог | Объект | Ставка | Период | Декларация сдаётся |

| ОСНО | НДФЛ | Доходы | 13% | Календарный год | по итогам года |

| Налог на имущество физических лиц | Виды имущества, закреплённые законодательством | от 0,1% до 2% | Календарный год | не представляется | |

| НДС | Реализация товаров и услуг | 0% / 10% / 18% | Квартал | по итогам квартала | |

| УСН | Упрощённая система налогообложения | Доходы | 6% | Календарный год | по итогам года |

| Доходы минус расходы | 15 | ||||

| ЕНВД | Единый налог на вменённый доход | Вменённый доход | 15% | Квартал | по итогам квартала |

| ЕСХН | Единый сельскохозяйственный налог | Доходы минус расходы | 6% | Календарный год | по итогам года |

| ПНС | Уплата стоимости патента | Возможный к получению годовой доход | 6% | Не более календарного года | не представляется |

Налоги ИП на разных системах — правила, сроки, нюансы

Очевидно, что для специальных налоговых режимов законодательством РФ предусмотрены облегчённая отчётность и меньшие ставки.

Все льготные системы освобождают малый бизнес от трёх выплат, которые применяются при общем режиме:

- НДФЛ (не берётся в расчёт только доход, полученный от бизнес-деятельности ИП),

- налога на имущество, которое используется в бизнесе (за исключением недвижимости, входящей в так называемый кадастровый перечень),

- НДС (исключение — НДС, который уплачивается при ввозе товаров из-за границы).

В правилах, под которые подпадают все льготные режимы, есть несколько нюансов:

- Независимо от того, осуществляет ли ИП деятельность или он заморозил свой бизнес, предприниматель должен перечислять НДФЛ, а также выплачивать сборы в ФОМС и пенсионный фонд (как самозанятое лицо).

- С начала 2015 года все ИП, вне зависимости от налогового режима, должны платить имущественный налог по принадлежащей им недвижимости, если она входит в Перечень коммерческих объектов с кадастровой стоимостью. Такие объекты устанавливаются исполнительной властью региона, где расположена недвижимость. Проверить его можно на интернет-ресурсах местной администрации.

- Если ИП выделяет НДС в выписанных счетах-фактурах, он обязан вести и предъявлять в налоговую «журнал учёта с/фактур».

- Когда крайний срок выплат по налоговым платежам (авансам) или сдачи отчётности попадает на выходной (праздничный) день, ИП имеет право перечислить налог и сдать отчётность в ближайший после этого рабочий день.

Налоги и взносы, которые платят все ИП, и исключения из правил

Существуют налоговые платежи и страховые взносы, которые выплачиваются предпринимателем в госбюджет и во внебюджетные фонды, вне зависимости от того, на какой системе налогообложения работает частный бизнес, а также есть ли наёмные работники у ИП.

К ним относятся имущественные налоги физических лиц, где учитывается вся частная собственность. А также страховые взносы на пенсионное и медицинское страхование предпринимателя как самостоятельного плательщика (самозанятого). Такие взносы в фонды обязательны, в том числе когда у ИП нет наёмного персонала.

Знайте: предприниматель должен выплачивать сборы за себя в ФОМС и пенсионный фонд, даже если он не ведёт бизнес-деятельность. Эта обязанность снимается только после закрытия ИП.

Платёж по страховым взносам на обязательное пенсионное (ОПС), а также медицинское страхование (ОМС) для ИП, у которого нет наёмных работников, рассчитывается исходя из законодательно установленной суммы минимальной оплаты труда (МРОТ), страховой ставки, а также периода работы частного предприятия.

Страховая сумма и расчёт взноса ОПС в 2018 году выглядят так:

- если величина дохода плательщика за расчетный период не превышает 300 000 рублей — фиксированный размер 26 545 рублей за расчетный период,

- если величина дохода превышает 300 000 рублей, фиксированный размер — 26 545 рублей за расчетный период плюс 1,0% суммы дохода, превышающего 300 000 рублей, но не более 212 360 рублей.

Фиксированная сумма взноса по ОМС составляет 5 840 рублей. Этот порядок регламентирован ст. 430 НК РФ.

Важно вовремя платить налоги и сдавать отчётность

Все самостоятельные плательщики взносов обязаны соблюдать платёжный график и перечислить за себя:

- фиксированный ОПС-взнос, а также взнос по ОМС — в срок до 31 декабря текущего года,

- платёж при превышении дохода (1% от суммы сверх) должен пройти в ИФНС до первого апреля.

При нарушении сроков уплаты начисляются пени.

Не забудьте, плательщики взносов должны хранить документы по страховым расчётам в течение шести лет.

Когда ИП не платит налоги и взносы

Есть жизненные ситуации, при которых частные предприниматели могут получить освобождение от всех налоговых сборов и страховых взносов, сюда относятся следующие случаи:

- прохождение военной службы по призыву,

- уход одного из родителей за каждым ребёнком до достижения им возраста полутора лет,

- уход, осуществляемый трудоспособным лицом за инвалидом I группы, ребёнком-инвалидом или за лицом, достигшим возраста 80 лет,

- проживание супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства,

- проживание за границей супругов работников, направленных, в частности, в дипломатические представительства и консульские учреждения Российской Федерации, международные организации, перечень которых утверждается Правительством Российской Федерации,

- периоды, в которых приостановлен статус адвоката, и соответствующая деятельность в этот период не осуществлялась.

Эти преференции распространяются на все платежи по предпринимательской деятельности, но не снимают обязанности платить налоги за физическое лицо.

Налоговые сборы ИП как ФЛ

Независимо от статуса, а также налогового режима все предприниматели обязаны платить имущественные налоги как граждане РФ (как физ. лица).

К налоговым платежам на собственность относятся:

- транспортный налог — если есть личный автомобиль,

- земельный налог — если есть собственный участок,

- налог на имущество ФЛ — здесь в расчёт берётся частная недвижимость, зарегистрированная на человека (дом, квартира, дача, хоз. постройки и пр.),

- водный налог (скважина, колодец).

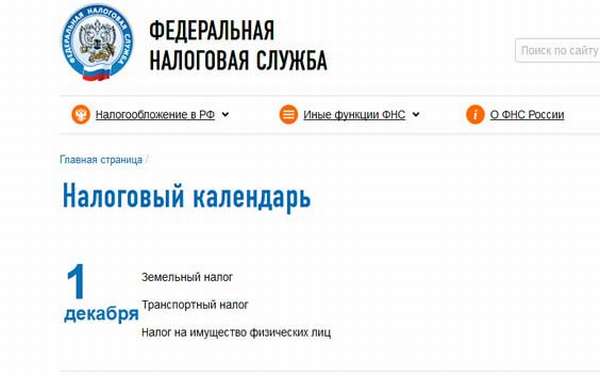

Все имущественные налоги выплачиваются в бюджет до 1 декабря (исключение — налог на скважину).

Все предприниматели обязаны до 1 декабря заплатить налог на частное имущество

Обратите внимание: по истечении первой декады декабря налоговики имеют право без предупреждения человека списать с его счёта полную сумму начисленных имущественных налогов.

Все платежи появляются в Личном кабинете госуслуг или на сайте ФНС РФ в начале ноября. По этим же онлайн-каналам связи с регулятором можно известить налоговую инспекцию о неточностях в расчётах, если вы их обнаружили.

Проверяйте расчёты: бывает, ИФНС «ошибается», выставляя платёжки по проданной недвижимости или транспорту, считая коэффициенты по частному дому как по коммерческой недвижимости и т. п.

Если до середины ноября уведомление о налогах на собственность не пришло, может быть, это случай, когда налоговая не должна уведомлять вас:

- у гражданина есть льготы, и он освобождён от налога,

- сумма налога — менее ста рублей,

- есть Личный кабинет на портале госуслуг или ФНС РФ. Тогда уведомление отправляется только туда (бумажных квитанций не ждите).

Уточнить ставки и сумму по имущественным налогам, региональные и местные льготы проще всего на портале налоговой службы в разделе «Справочная информация».

Портал ФНС предоставляет предпринимателям полную информацию об особенностях систем налогообложения

ИП на УСН — когда и сколько платить в бюджет

Упрощённая система налогообложения (УСН) — самая распространённая среди предпринимателей. Неудивительно, ведь она не предполагает ограничений по видам деятельности (как другие льготные режимы). А оптимальное налоговое бремя и простая отчётность делают эту систему ещё более популярной.

На упрощёнке можно выбрать 1 из двух объектов налогообложения:

- «Доходы» — с тарифом в 6%. В этом случае налог платится со всей суммы валового дохода.

- «Доходы минус расходы» — со ставкой, равной 15%. Расчёт налога выглядит как разница между доходом и затратами на ведение бизнеса. Если у ИП есть постоянные обоснованные траты, которые он может документально подтвердить, то чаще бывает выгоднее взять именно этот вариант.

Обратите внимание: исполнительным региональным законодательством процент по УСН с объектом «доход» может быть снижен до 1%. А при расчётах «доход минус расход» каждый субъект федерации может установить для определённых видов деятельности (или для всех предпринимателей региона) сниженный тариф, когда ставки налога по УСН могут варьироваться от 5 до 15%.

Пример расчётов по двум видам объектов:

За год ИП получил доход в размере 15 млн руб., расходы на бизнес составили 5 млн руб. (обязательно подтверждение документами).

Налоговая база: 15 млн — 5 млн =10 млн руб.

Сумма налога: 10 млн руб.*15% = 1,5 млн руб.

Если сделать расчёт по объекту «доход» 6%, налог составит 15 млн руб. *6% = 900 тыс. руб.

Если расходы были бы равными 10 млн руб., то расчёт был бы в пользу «доход минус расход»: 15 млн — 10 млн =5 млн руб., 5 млн руб.*15% = 750 тыс. руб.

Частные предприниматели на УСН выплачивают авансовые налоговые платежи в срок до 25 числа месяца по прошествии квартала.

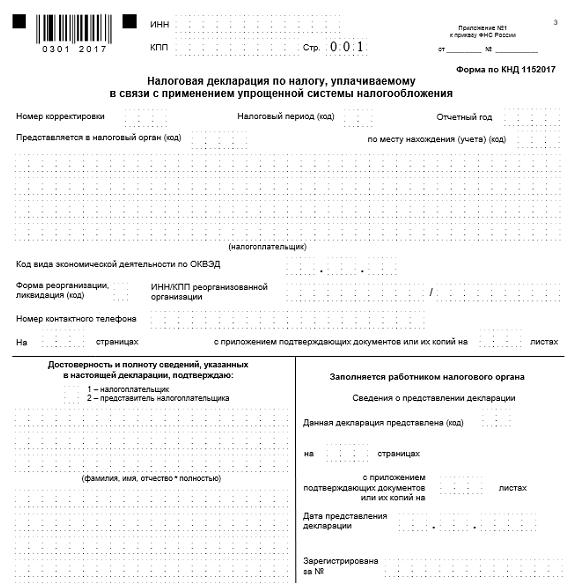

30 апреля — крайний срок выплат налогового платежа по финансовому результату года для всех ИП, работающих по упрощённой налоговой системе. Платёж рассчитывается с учётом уже выплаченных авансов. До этой же даты необходимо сдать в ИФНС декларацию УСН по итогам прошедшего года.

Актуальную форму декларации по УСН можно взять на сайте ФНС РФ, выбрав необходимый формат: pdf для печати или бланк для отправки в электронном виде.

Декларацию по УСН нужно сдать до 30 апреля

Четыре ситуации, которые нужно учесть, работая по упрощённому режиму:

- Переход с УСН на другую налоговую систему возможен только по окончании календарного года, для этого подаём заявление до 31 декабря. При положительном решении налоговой службы (выносится в течение 5 дней) ИП переходит на другой налоговый режим.

- Может случиться так, что частный предприниматель не имеет права больше оставаться на упрощёнке (превышены доходы, численность работников или грядёт объединение с другой компанией). В этом случае за 15 дней ИП обязан уведомить ИФНС о переходе (по форме №26.2–2).

- Если ИП на УСН решает закрыть частное предприятие до окончания налогового периода (это календарный год), нужно:

- за 15 дней после закрытия ИП отправить извещение в инспекцию (бланк № 26.2–8),

- до 25-го числа следующего месяца предоставить в инспекцию декларацию и в этот же период оплатить конечный налог.

- При прохождении процедуры ликвидации ИП (банкротстве бизнеса) декларирование налога не производится.

Учтите: когда частное предприятие переходит с УСН на вменённый налог или на патент, ИП не сдаёт декларацию, так как это не отменяет деятельность по упрощённому режиму.

Налоговые каникулы на упрощённом режиме и ПНС

Предприниматель, который применяет УСН или патентную систему, имеет право на так называемые налоговые каникулы, когда ставка равняется нулю.

Для этого нужно, чтобы выполнялись следующие требования:

- ИП впервые зарегистрирован как предприниматель,

- он состоит на учёте налоговой в регионе, где действует такая льгота,

- сфера деятельности ИП — производство, бытовые услуги населению, социальная или научная сфера.

Налоговые каникулы регламентированы статьёй №346.20, п.4 НК РФ. Их срок действия для ИП составляет 2 года. Действие каникул установлено до 2020 года.

Налоги ИП на ПСН

Патентная система — самый простой режим (если не при ведении бизнеса, то, по крайней мере, в сфере отчётности). При получении патента ИП не обязан вести учёт, ПСН не предусматривает декларирования доходов. Патент выдаётся только на один вид деятельности ИП. Если частный предприниматель собирается оказывать услуги по нескольким видам, он должен выкупать такое же количество патентов. Срок действия каждого — не более одного года.

Патентная система налогообложения отличается простотой при отчётности и уплате взносов

Патент — это региональный налог, стоимость которого устанавливается в зависимости от вида деятельности ИП. Расчёт осуществляется от предполагаемого дохода за выбранный ИП период. Ставка равна шести процентам.

Пример расчёта ПСН:

Планируемый доход ИП за год при выполнении определённых услуг составит 15 млн руб.

Цена патента: 15 млн руб. *6% = 900 тыс. руб.

При получении ПСН предприниматель должен соблюдать сроки выкупа патентных прав:

- патент на период от 6 до 12 месяцев может быть оплачен двумя платежами:

- первый платёж — в срок до 90 дней с даты, когда он выдан (1/3 часть платы),

- второй — до момента окончания срока ПСН (остаток),

- патент на период менее полугода должен быть оплачен до прекращения его действия, одним платежом.

Форму заявления на получение патента 2018 года, рекомендованную налоговой службой, а также виды деятельности, которые подлежат патентной системе, можно скачать на сайте ФНС.

Полный перечень видов деятельности перечислен в законе о применении индивидуальными предпринимателями патентной системы налогообложения того субъекта Российской Федерации, в котором будет осуществляться предпринимательская деятельность.

ФНС РФ

https://www.nalog.ru/

ЕСХН — налоги и отчётность

Система налогообложения для сельхозпроизводителей ограничена сферой деятельности ИП. ЕСХН имеют право применять только фермеры, а также предприниматели, которые оказывают им помощь, чей бизнес минимум на 70% строится на производстве и продаже сельхозпродукции. К этой сфере причисляют не только тех, кто сеет и пашет, сюда относят фермеров, которые занимаются животноводством, ловом рыбы и т. п.

Фермерский налог (ЕСХН) — самый льготный из льготных

Нововведение 2017 года — льготами ЕСХН могут пользоваться также предприниматели, которые помогают сельхозпроизводителям при сборе урожая, удобрении, восстановлении полей, выпасе скота и т. п. Главное, чтобы их бизнес также на 70% был привязан к фермерству.

Объект налогообложения ЕСХН — «доходы минус расходы» со ставкой 6% (такой низкой ставки нет ни у одного другого льготного режима). Помимо этого, сельхозпроизводитель имеет право снизить налоговый сбор на сумму понесённого в предыдущем периоде убытка.

Пример расчёта налога по ЕСХН:

Доход ИП составил 25 млн руб., расходы — 10 млн руб., при этом в предыдущем году хозяйству был нанесён ущерб засухой, который оценён в 3 млн руб.

Налоговая база: 25 млн — 10 млн — 3 млн = 12 млн руб.

Сумма налога: 12 млн руб.*6% = 720 тыс. руб.

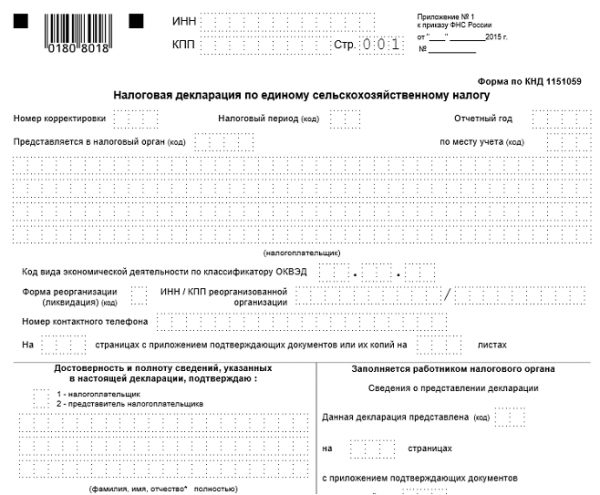

На ЕСХН фермеры, как и на УСНО, вносят авансовые платежи — до 25 числа месяца после окончания квартала. Годовой налоговый платёж сельхозпроизводителя вносится исходя из суммы выплаченных нарастающим итогом авансовых платежей, крайний срок — 31 марта. В этот же срок нужно сдать в ИФНС декларацию по итогам года. Декларация по системе налогообложения для сельхозпроизводителей есть на портале налоговой службы.

Декларация ЕСХН предоставляется 1 раз в год до конца марта

Несколько жизненных ситуаций, которые следует знать:

- перейти с ЕСХН на другой налоговый режим возможно, но строго по завершении года. Заявление подаётся в ИФНС, последний срок — 31 декабря,

- если фермер решает свернуть бизнес до конца налогового периода (это календарный год), нужно:

- за 15 дней после завершения бизнеса отправить извещение в инспекцию,

- до 25 числа следующего месяца — сдать в ИФНС отчётную декларацию и до этого же срока оплатить налог,

- если фермерское хозяйство ликвидируется, декларация в инспекцию не сдаётся.

Индивидуальные предприниматели, которые не производят сельхозпродукцию, а только осуществляют её первичную или последующую (промышленную) переработку, не вправе применять ЕСХН.

ФНС РФ

https://www.nalog.ru/rn77/

Налоги при вменённом доходе

Специфика единого вменённого налога состоит в том, что:

- он применяется для ограниченной сферы деятельности (в этом он схож с ЕСХН и ПНС), в основном перечне по ЕНВД — торговля и бытовые услуги населению,

- при расчёте не учитывается фактическая прибыль ИП (как и у патента),

- отчётные периоды по данному налогу — квартальные.

Расчёт ЕНВД считается по формуле:

(Вменённый доход *15%) — страховые взносы ИП.

При этом самозанятый частный предприниматель имеет право учитывать вычет по страховым взносам в полном объёме (минимум — 27 990 руб.).

Индивидуальные предприниматели, которые не имеют наёмных работников — то есть они не производят выплаты и иные вознаграждения физическим лицам — могут уменьшить сумму единого налога на вменённый доход на сумму уплаченных (за себя) в фиксированном размере страховых взносов в ОПС и ОМС.

ФНС РФ

https://www.nalog.ru/

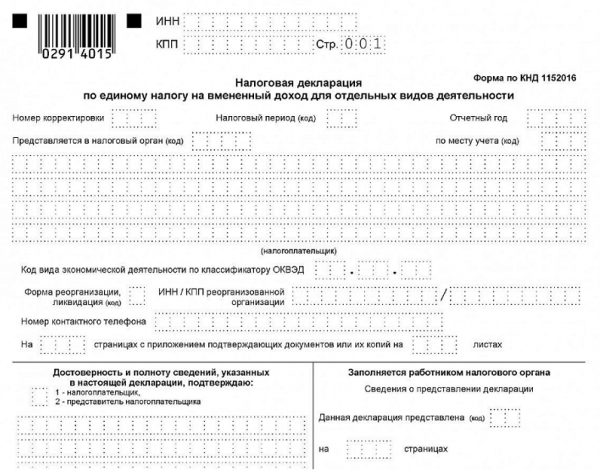

Отчитываться по вменёнке необходимо до 20 числа следующего налогового периода (календарного квартала). Платежи в бюджет по ЕНВД осуществляются 4 раза в год: до 25 января, 25 апреля, 25 июля и 25 октября.

Декларация ЕНВД сдаётся по итогам каждого квартала

Ещё одна особенность вменёнки в том, что при прекращении деятельности, подпадающей под вменённый налог, предпринимателю нужно уведомить ИФНС о своём решении в более короткие сроки (чем УСН или ЕСХН) — всего 5 дней даётся на информирование. При этом закрывающая декларация должна быть сдана регулятору по стандартному квартальному сроку отчётности.

Таблица: сводные данные по декларированию, срокам платежей по всем льготным режимам

| Налог, взнос | Форма отчётности | Срок отчётности | Сдача отчётности в 2018 / крайняя дата | Срок оплаты налога | Нюансы |

| Земельный, транспортный и налог на имущество (как ФЛ) | нет | нет | нет | До первого декабря, каждый год | Для всех режимов. На основании уведомления из ИФНС |

| Водный налог (как ФЛ) | нет | нет | нет | До 20 числа, по истечении каждого квартала: 22.01.2018 / 20.04.2018 / 20.07.2018 / 22.10.2019 | Для всех налоговых режимов при наличии в собственности |

| Взнос в ОПС и ОМС | нет | нет | нет | Стандартный срок — до 31 декабря / 1 апреля, Например, за 2017 год: фиксированный платёж — до 11.01.18, сверх — до 02.04.18 | Для самостоятельных плательщиков взносов |

| Налог по упрощёнке (УСНО) | Декларация УСН | до 30 апреля | 30.04.2018, 30.04.2018 и т. д. | По итогам 2017 года — до 30.04.2018. Авансовые платежи за 2018: до 25.04.2018 / 25.07.2018 / 25.10.2018 | При использовании УСН на основе патента декларация не сдаётся |

| Единый сельскохозяйственный налог | Декларация ЕСХН | до 31 марта | 31.03.2018, 01.03.2019 и т. д. | По итогам 2017 года — до 02.04.2018. Авансовые платежи за 2018: до 25.04.2018 / 25.07.2018 / 25.10.2018 | |

| Единый налог на вменённый доход | Декларация ЕНВД | до 20 числа первого месяца следующего квартала | I квартал — 20.04.2018 | до 25.04.2018 / 25.07.2018 / 25.10.2018 / 25.01.2018 и т.д. | Если не велась деятельность, упрощённая декларация сдаётся по стандартному сроку |

| II квартал — 20.07.2018 | |||||

| III квартал — 22.10.2018 | |||||

| IV квартал —20.01.2019 и т. д. |

ОСНО — детали по налогам

Основное отличие общего налогового режима от льготных — расширенная отчётность и максимальный спектр обязательств.

Частный предприниматель без сотрудников, работающий на ОСНО, декларирует и платит налоговые сборы:

- НДС — в случае если сумма прибыли хотя бы за 1 квартал составила свыше 2 млн рублей,

- НДФЛ — при получении дохода.

На портале ФНС всегда есть актуальная информация о сроках и правилах уплаты налогов

НДС

Первый и самый серьёзный налог общей системы — налог на добавленную стоимость. НДС — федеральный налог, то есть все поступления идут в госбюджет. У налогового регулятора к этому сбору особенное отношение. Если принять во внимание, что доля НДС в полной структуре бюджета России занимает 35%, это обоснованно.

Если хотя бы за 1 квартал в году сумма прибыли была ниже двух млн руб., ИП имеет право снять с себя обязанность плательщика НДС на 1 год. Для этого нужно до 20 числа месяца, в котором ИП хочет добиться ухода от НДС, заявить о своём желании в ИФНС, представив в инспекцию уведомление и выписку из книги учёта доходов и расходов.

Обратите внимание: освобождение от НДС даётся только на период до 12 месяцев, автоматически оно не продлевается. Если ИП хочет продлить льготы по НДС ещё на 1 год, уведомление нужно подавать снова.

Ставки НДС, которые принимаются к начислению:

- 0% — нулевая ставка НДС — действует в свободных таможенных зонах (например, при экспорте товаров в страны ЕАЭС),

- 10% НДС применяется при реализации продуктов питания, детских и медицинских товаров, периодики и книг,

- 18% НДС — этот тариф работает во всех остальных случаях.

Расчёт суммы налога по НДС:

- Взять сумму НДС, которая предъявлена покупателям по выписанным счетам-фактурам.

- Суммировать вычеты — всё, что идёт по входящим с/фактурам.

- Сравнить суммы:

- если сумма по исходящим с/фактурам больше, НДС подлежит уплате, эту разницу необходимо перечислить в бюджет,

- если больше сумма вычетов, отклонение подлежит возмещению из бюджета.

Несмотря на то что НДС — федеральный налог, выплаты по нему аккумулируются в ИФНС по месту прописки ИП. При расчёте за основу берётся сумма, указанная в квартальном декларировании НДС, которая делится на 3, — это ежемесячный платёж по НДС.

Бывают случаи, что ИП приходится «восстанавливать НДС» (например, при переходе на льготный налоговый режим, когда НДС по основным средствам уже был принят к вычету). В этой ситуации к разнице между «исходящим» и «входящим» НДС прибавляется сумма «восстановленного».

ЭДО — это удобно, всю отчётность ИП можно отправлять онлайн, а некоторые декларации (НДС) можно сдать в инспекцию только таким образом

Главный отчётный документ по НДС — декларация, она должна быть предоставлена в ИФНС не позднее 25 числа по прошествии квартала. Важно: при декларировании НДС перепроверяйте всё очень тщательно. При ошибке в несколько рублей можно получить серьёзные штрафы. Декларация заполняется только в рублях (без копеек), копейки округляются по арифметическому правилу. Декларирование должно формироваться только через электронный документооборот с помощью электронной подписи налогоплательщика (УКЭП). Платить налог по НДС можно двумя способами: ежемесячно или поквартально. В любом случае платёж должен пройти до 25 числа.

Рекомендуем: при расчёте налога попробуйте воспользоваться электронным сервисом ФНС РФ по проверке корректности оформления счетов-фактур. Он сразу выдаст результат, можно ли включать счёт-фактуру контрагента в отчётность по НДС.

Ключевое правило расчёта с госбюджетом — не опаздывать. Лучше перечислить налог на 2–3 дня до положенного срока, чем потом платить штрафы и разбираться с налоговиками.

Видео: расширенная налоговая декларация по НДС

НДФЛ

Второй налог для ИП на основном режиме — НДФЛ, когда доход от бизнеса облагается ставкой 13%. Налоговая база учитывается как разница между валовым доходом частного предпринимателя и налоговым вычетом. При этом в вычеты включаются только обоснованные затраты на ведение бизнес-деятельности, которые подтверждены документами, это могут быть чеки, с/фактуры, ТТН и т. п. Если ИП не может удостоверить свои расходы, тогда применяется расчёт по нормативу расходов — 20% от дохода вычитается из итоговой суммы.

Пример расчёта НДФЛ:

Вариант №1: доход ИП составил 30 тыс. руб.

Затраты на бизнес, подтверждённые документально — 20 тыс. руб.

Налоговая база: 30 тыс. р. — 20 тыс. р.= 10 тыс. руб.

Налог: 10 тыс. р. * 13% = = 1 300 руб.

Вариант №2: доход = 30 тыс. руб. Затраты не подтверждены документами. Налоговая база: 30 тыс. р. — (30 тыс. р. * 20%) = 24 тыс. руб.

Налог: 24 тыс. р. * 13% = 3 120 руб.

Главная форма отчётности по ОСНО — декларация 3-НДФЛ, которая должна быть сдана в инспекцию до 30 апреля.

Налог НДФЛ не так прост, как кажется на первый взгляд

Учтите: ИП на общем режиме обязан отчитываться по форме 3-НДФЛ вне зависимости от того, работал он в этот период и получал доход или нет.

Есть ещё одна декларация по этому налогу — перспективная декларация 4-НДФЛ. ИП, оформляя эту форму, самостоятельно рассчитывает свой будущий доход. Обязанность ИП — сдать документ 4-НДФЛ в налоговую инспекцию в положенный срок — 5 дней после начала деятельности и получения дохода.

Следующий шаг — оплата авансовых платежей, которые направляются от ИФНС.

Выплатить авансы по НДФЛ индивидуальный предприниматель обязан в указанные сроки:

- первая половина года — до 15 июля (1/2 часть годового платежа),

- третий квартал года — до 15 октября (1/4 часть),

- четвёртый квартал — до 15 января (1/4 часть).

При закрытии своего предприятия бизнесмен обязан в течение 5 рабочих дней с момента прекращения деятельности предоставить в ИФНС декларацию 3-НДФЛ о полученных им доходах. А также в течение 15 дней с момента сдачи декларации заплатить НДФЛ.

Бланки всех налоговых деклараций по НДФЛ (включая также 2-НДФЛ и 6-НДФЛ) можно скачать на сайте ФНС. Там же размещена программа «Декларация», которая поможет ИП сформировать декларации 3-НДФЛ и 4-НДФЛ.

Видео: заполнение налоговой декларации по форме 3-НДФЛ

Таблица: регламент отчётности ИП на ОСНО, сроки уплаты налогов и авансовых платежей

| Форма отчётности | Срок | Крайняя дата сдачи отчётности в 2018 / период | Срок оплаты налога / авансовых платежей | Нюансы | |

| Декларация 4-НДФЛ | Индивидуально | 5 дней следующего месяца с момента начала работы | Перспективная декларация | ||

| Декларация по НДС | До 25 числа первого месяца следующего квартала | 25.04.2018 | I квартал | Ежемесячно, равными суммами, до 25 числа | Декларация сдаётся только по ЭДО. Если есть НДС-операции, выручка за отчётный квартал от 2-х млн рублей. |

| 25.07.2018 | II квартал | ||||

| 25.10.2018 | III квартал | ||||

| 25.01.2019 | IV квартал | ||||

| Декларация 3-НДФЛ | До 30 апреля | 30.04.2018 | Год | До 16.07.2018 (1/2 часть налога) до 15.10.2018 (1/4 часть) до 15.01.2019 (1/4 часть) | |

| Земельный, транспортный и налог на имущество (как ФЛ) | Нет | Нет | Нет | До первого декабря, каждый год | На основании уведомления из ИФНС |

| Водный налог (как ФЛ) | Нет | Нет | Нет | До 20 числа, по истечении каждого квартала: 20.04.2018 / 20.07.2018 / 22.10.2018 / 21.01.2019 | При наличии собственности |

| Взнос в ОПС и ОМС | Нет | Нет | Нет | Стандартный срок — до 31 декабря / 1 апреля, за 2017 год: финсированный платёж до 11.01.18, сверх — до 02.04.18 | Для самозанятых ИП |

Налоги — это серьёзно. Когда индивидуальный предприниматель вступает во взаимоотношения с государством и регуляторами, он получает не только возможности заработка, личностного роста и свободы в действиях. Он берёт на себя определённые обязательства. И лучше оценивать эти приобретения с позитивом.