В Российской Федерации, как и в любой цивилизованной стране, предусмотрено налогообложение. Из налогов формируется государственный бюджет. Но не каждый гражданин знает, что облагается налогом и как рассчитать его размер. Например, земельный налог. Каким образом формируются ежегодные платы за землю и как можно их рассчитать?

Что такое земельный налог

Итак, это налог на землю. Его должны уплачивать лица, которые владеют и распоряжаются земельными участками:

- на праве собственности,

- на праве постоянного (бессрочного) пользования,

- на праве пожизненного наследуемого владения.

Земельный налог — это обязательный сбор в казну государства

Налог этот регламентируется Налоговым кодексом и другими правовыми актами. Как правило, субъекты РФ и отдельные округи вводят свои законы. Таким образом, расчёт налога происходит в каждом отдельном субъекте. Некоторые субъекты разграничивают действие налоговых норм среди округов или муниципальных образований.

Кто должен платить

Перечень земельных налогоплательщиков рассмотрен статьёй 389 Налогового кодекса. Так, налог этого типа должен оплачиваться физлицами и юрлица и, если земельный участок, находящийся во владении, можно признать объектом налогообложения.

Земельное налогообложение имеет обязательный характер. Если налог должен быть уплачен, но не уплачивается, налогоплательщику грозит ответственность, вплоть до уголовного наказания.

Налоговая база

1. Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 настоящего Кодекса.

2. Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством Российской Федерации.

Ст.390 Налогового кодекса РФ

Налоговой базой называют ту сумму (стоимость собственности), которая облагается налогом. В отношении земельных участков это кадастровая стоимость. Однако эта величина непостоянная, может меняться каждый налоговый период (раз в год). Если один и тот же участок принадлежит двум и более лицам, то налог исчисляется исходя из двух и более налоговых баз. Например, земельным участком владеют два брата. Для определения налоговой базы необходимо определить кадастровую стоимость каждой из долей.

Предприниматели (ИП, ООО и т.д.) должны рассчитывать размер налога самостоятельно

Если речь идёт об организации, то налоговая база должна быть рассчитана налогоплательщиком самостоятельно. Основанием для расчёта становится нормативный документ, содержащий сведения об участке, выданный кадастровой службой.

Даже если владельцем участка является физическое лицо, но участок используется для осуществления предпринимательской деятельности, то налоговая база должна определяться налогоплательщиком самостоятельно. Для осуществления расчётов можно обратиться в аудиторскую контору (это недорого, от 500 рублей), но ответственность за правильность расчётов будет лежать на налогоплательщике.

Объекты налога

Объектом налогообложения становится участок, который находится в муниципалитете, который устанавливает налоговую норму. Например, если участок находится в Москве, Московское законодательство установило порядок и условия налогообложения, то объектами становятся все участки, на которых распространяется действие установленных норм.

Однако существуют ограничения. Так, объектами земельного налогообложения не могут являться следующие участки:

- изъятые из оборота в соответствии с законодательством Российской Федерации,

- ограниченные в обороте в соответствии с законодательством Российской Федерации, которые заняты особо ценными объектами культурного наследия народов РФ, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия,

- ограниченные в обороте в соответствии с законодательством Российской Федерации, в пределах лесного фонда,

- ограниченные в обороте в соответствии с законодательством Российской Федерации, занятые находящимися в государственной собственности водными объектами в составе водного фонда, за исключением земельных участков, занятых обособленными водными объектами.

Например, заповедник, находящийся в черте города. Часть земель может использоваться предпринимателями, как точка входа для туристов и т.д. Но вся земля, относящаяся к данному заповеднику будет считаться ограниченной в обороте. Арендатор не может продавать и дарить данный участок, права арендатора ограничены. А раз он не является исключительным собственником, то и налог ему платить не нужно.

Налоговые ставки

Налоговая ставка — это установленный процент, который помогает определить точную сумму налога. Ставка определяется местными законами (внутри муниципалитетов). Однако муниципальные образования не могут чрезмерно завышать ставку, на федеральном уровне установлены ограничения:

- 0,3 процента от кадастровой стоимости в отношении земельных участков особого назначения,

- 1,5 процента от кадастровой стоимости в отношении прочих земельных участков.

Налог на сельскохозяйственные наделы в 5 раз ниже, чем налог на остальные виды земель

К землям особого назначения относят:

- земли сельскохозяйственного назначения,

- земли в составе зон сельскохозяйственного использования в поселениях и используемых для сельскохозяйственного производства,

- земли жилищного фонда,

- объекты инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса),

- земли, предоставленные для жилищного строительства,

- земли, предоставленные для личного подсобного хозяйства, садоводства, огородничества или животноводства.

Что делать, если налоговое уведомление не пришло

Статьи 6.1 и 52 Налогового кодекса устанавливают, что уведомление должно быть вручено налогоплательщику надлежащим образом. К способам вручения относят:

- личное вручение (под расписку о получении),

- через заказное письмо с уведомлением о вручении,

- через личный кабинет налогоплательщика.

То есть налоговые органы должны быть уверены в том, что уведомление вручено адресату, никому другому в руки оно не попадёт, и исполнительный орган сможет доказать вручение, если возникнет спорная ситуация. Если у плательщика имеется личный кабинет, то письмо пришлют в электронной форме. Практически у всех предпринимателей есть личный кабинет, поэтому, если наиболее удобным способом получения письма становится бумажный вариант, нужно написать об этом в налоговую через тот же личный кабинет. Но для того, чтобы воспользоваться такой опцией, нужно получить усиленную подпись. Для этого можно лично обратиться в налоговую. В дальнейшем, подпись может пригодиться ещё несколько раз, а услуга является бесплатной. Порядок регулирования налоговой переписки подобного рода подробно регламентирован Письмом Налоговой службы РФ (N БС-4–11/15377) от 22.08.2016 г.

Уведомление направляют плательщику за месяц до дня уплаты налога. Статья 409 НК РФ предусматривает, что срок оплаты не может наступить ранее, чем будет вручено уведомление. Поэтому, если вы получили уведомление 1 мая, а срок оплаты — 2 мая, то просрочка платежа будет на совести налоговой.

Если размер налога не превысил 100 рублей, то уведомление не направляется. А также, в соответствии со статьёй 52 НК РФ, плательщик не получит письмо, если земельный участок освобождён от налогообложения в связи с применением льготы.

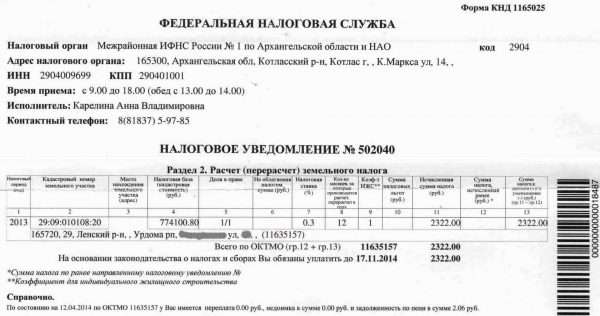

Уведомление представляет собой письмо, в котором указаны реквизиты плательщика, сумма исчисленного налога и т.д

Иногда случается так, что налоговая вовремя направила уведомление, но плательщик всё же не получил письмо. Это может быть связано, например, с временным отсутствием доступа к личному кабинету налогоплательщика. В таких случаях ответственность ложится на плательщика (ст.122 НК РФ). Таким образом, если вы примерно знаете сроки получения письма, но оно так и не доставлено, нужно придерживаться следующего плана:

- Обращение в налоговую службу за уведомлением.

- Уведомление налоговой службы о наличии у вас объектов налогообложения.

Для самостоятельного полученимя уведомления можно обратиться в отделение налоговой, которое наиболее удобно территориально плательщику. Например, по месту жительства или по месту нахождения участка. А также можно направить просьбу через личный кабинет. Статья 23 НК РФ гласит, что если уведомление так и не было получено, то плательщик обязан уведомить об этом ФНС до конца года, следующего после отчётного. Плательщик также обязан предоставить сведения о наличии земельного участка, а информацию об этом объекте необходимо подкрепить удостоверяющими справками:

- свидетельство о регистрации,

- договоры (в том числе купли-продажи),

- спраки, выписки и т.д.

До 2017 года, когда налогоплательщик направлял в налоговую сведения о принадлежащем ему участке, то налоговая не могла назначить уплату сбора за предыдущий год, если до этого налог не уплачивался. А сейчас Федеральный закон 52-ФЗ устанавливает, что налоговая может истребовать налог за 3 предыдущих года. Разумеется, данное правило распространяется на те земли, право на которые возникли ранее, чем за 3 года до момента уплаты налога. Например, в январе 2017 года был приобретён участок. В 2019 году налоговый орган пришлёт уведомление с расчётом налога только за 2 года (ранее — нельзя).

Сведения о возникновении объекта налогообложения нужно направлять в виде сообщения по почте заказным письмом или вручать лично. При личном вручении нужно попросить инспектора выдать расписку о приёме документа. Расписка станет гарантом того, что ваше сообщение не «потеряется».

С января 2017 действует ещё одно правило: если вы ни разу не получали уведомление о налоге на землю, которая у вас в собственности, и не отправляли сообщения об этом в налоговый орган, то может быть назначен штраф в размере 20% от неоплаченного налога (ст.129.1 НК РФ). Как правило, исключений в таких случаях не бывает, им налоговая с удовольствием штрафует неплательщиков.

Порядок исчисления с формулами: как рассчитать платёж за землю

Размер земельного налога для физлиц прямопропорционален размеру участка. Чем больше участок — тем больше налог

Земельный налог организациям и физическим лицам исчисляется исходя из налоговой базы (площади земельного участка, облагаемой налогом), утвержденных ставок земельного налога и налоговых льгот.

Приказ МНС РФ N БГ- 3–21/ 411 от 15.10.01 г.

Налогоплательщик может самостоятельно рассчитать сумму налога с помощью специального онлайн-калькулятора. Такая опция есть на сайте кадастровой службы Налоговый калькулятор. Если же земельный участок небольшой, ставка по налогу известна, то можно прибегнуть к элементарной формуле:

Кс * Нс — Л = С

Где Кс — кадастровая стоимость, Нс — налоговая ставка, Л — льгота, С- сумма исчисленного налога. Например, земельный участок получен в собственность по договору дарения. В кадастровых документах указана стоимость — 500000 рублей. Этот участок планируется пустить на развитие фермерского хозяйства, значит, налоговая ставка составит 0,3 %, льготы не оформлены. 500000 рублей умножаем на 0,3 %, и сумма исчисленного налога составит всего 1500 рублей.

Как рассчитать налог для ИП и ООО

Размер платежа, который должен вносится предпринимателями, зависит от нескольких факторов:

- размер земельного участка,

- назначение участка,

- местоположение участка,

- отдельные правовые исключения (например, коэффициент).

Сельскохозяйственные предприятия оплачивают только налог за землю, от остальных видов платежей они освобождаются. Но такое правило действует только на те предприятия, чей доход от несельскохозяйственной деятельности не превышает 25 %. Если же предприятие имеет самостоятельный баланс (например, животноводческие комплексы), то такие предприятия оплачивают все налоги. Федеральный закон «О плате за землю» также устанавливает, что размер налога для предпринимателей зависит и от качества земли, и от того, где находится этот участок. Так, к закону разработано приложение, содержащее перечень дифференцированного размера налога на 1 га земли:

- Республика Адыгея (Адыгея) — 3690 руб.,

- Республика Алтай — 740 руб.,

- Республика Башкортостан — 1725 руб.,

- Республика Бурятия — 1055 руб.,

- Республика Дагестан — 2040 руб.,

- Республика Ингушетия — 2355 руб. и т.д.

На Алтае самые низкие налоговые ставки по земельному налогу

Какие могут быть льготы

Налоговым кодексом предусмотрена льгота на уменьшение налога. Эта льгота федерального уровня, а её размер составляет 10000 рублей. Такой льготой могут воспользоваться граждане, относящиеся к следующим категориям:

- Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы,

- инвалиды, I группы инвалидности, а также II группы инвалидности, установленной до 1 января 2004 года,

- инвалиды детства,

- ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий,

- физические лица, имеющие право на получение социальной поддержки в соответствии с Законом РФ «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС»

- физические лица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах,

- физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

Льгота на уменьшение налога должна быть обоснована документально. Надлежащим основанием являются документы, которые подтверждают принадлежность налогоплательщика к одной из перечисленных категорий. Условия и порядок оформления льготы регламентируются законами на городском и муниципальном уровнях. Срок предоставления документов плательщиком не должен быть установлен позднее, чем 1 февраля настоящего года. То есть если ветеран ВОВ оформляет льготу на уменьшение земельного налога за 2016 год, то муниципальный закон должен регламентировать это до 1 февраля 2017 года. Это связано с тем, что плательщик должен успеть уплатить налог в установленный законом срок.

А также, льгота на уменьшение может быть предусмотрена в каждом отдельном муниципальном образовании.

Льгота на уменьшение земельного налога может помочь сэкономить крупную сумму денег

Например, в городе Ярославле 07.11.05 г. было принято решение «О земельном налоге» N146. В решении была предусмотрена возможность предоставления налоговой льготы в пределах города. Льготой могут воспользоваться следующие виды плательщиков:

- собственники жилых помещений в многоквартирных домах, а также товарищества собственников жилья, жилищные, жилищно-строительные и иные специализированные потребительские кооперативы, созданные в целях удовлетворения потребностей граждан в жилье,

- инвалиды — в отношении земельных участков, занятых жилищным фондом, приобретенных (предоставленных) для личного подсобного хозяйства, дачного хозяйства, садоводства, огородничества, занятых гаражами для личного автотранспорта.

Рассчитать размер налога с учётом льготы несложно. Так как уменьшается не налоговая база, а сам налог, то достаточно рассчитать налог и уменьшить его на размер льготы. Если размер льготы превышает размер налога, то налоговая база приравнивается к нулю, и платить ничего не надо.

Видео: как рассчитать налог с помощью системы 1С

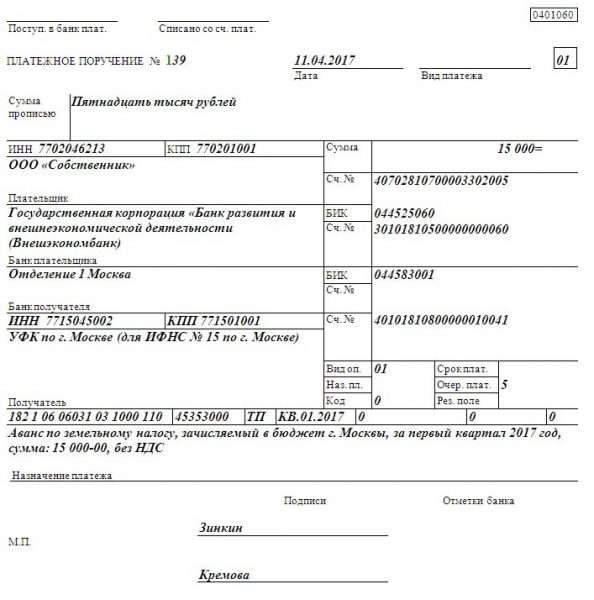

Платёжное поручение

Платёжные поручения на оплату земельного налога составляются юридическими лицами и предпринимателями. На основании этого платёжного документа банк перечисляет деньги со счёта плательщика по реквизитам налогового органа. Порядок и правила оформления поручения регламентированы следующими документами:

- Положение Банка России № 383-П от 19.06.2012 г.,

- Приказ Минфина России № 107н от 12.11.2013.

Поручение представляет собой документ в виде таблицы с полями и графами. Каждая графа имеет номер:

- Статус плательщика (поле 101) — здесь нужно поставить 01, что соответствует статусу «Налогоплательщик».

- Очередность платежа (поле 21) — проставляем цифру 5, т. к. уплата налогов происходит в пятую очередь.

- КБК (поле 104) — указываем код бюджетной классификации.

- ОКТМО (поле 105) — проставляем код муниципального образования, на территории которого расположен участок.

- Основание платежа (поле 106) — здесь следует поставить «ТП» (текущий платёж) или «ЗД» (если задолженность).

- Налоговый период (поле 107) — здесь через точку указываем код периодичности платежа, например «КВ», если оплата поквартальная, затем 2 цифры — номер квартала и 4 цифры — год.

- Номер документа (поле 108) — по текущим платежам и при погашении задолженности без требования ИФНС ставим 0, а если платеж по требованию инспекции — номер требования.

- Дата документа (поле 109) — здесь для текущих платежей по земельному налогу или в случае добровольного погашения задолженности при отсутствии требования ставим 0, для налога за год указываем дату подписания налоговой декларации, при платежах по требованиям — дату требования.

Приказом Минфина от 16 декабря 2014 года КБК, относящиеся к земельному налогу изменились. Для тех, кто пользуется системой Сбербанк бизнес-online, заполнение платёжки не станет проблемой, так как система предлагает выбор нужных кодов и реквизитов. Собственноручно вбивать нужно только дату и наименование получателя. Если же поручение заполняется вручную например, с помощью Office-Word, то нужные коды, в том числе КБК пени, можно на сайте налоговой (Коды).

Платёжное поручение можно скачать в интернете и заполнить с помощью компьютерных программ

Бухгалтерские проводки

Налоги в бухучете отражаются на счете 68 «Налоги», для каждого налога должен быть открыт субсчет. В случае с земельным налогом субсчет называется «Земельный налог». Эту происходит через утверждение рабочего плана счетов для организации, который является неотъемлемым приложением к такому важному и необходимому документу в бухучете, как «Учетная политика».

Антонина Субботина, экономист

Уплата земельного налога обязательно должна отражаться в бухгалтерских документах. Способ отражения в бухучёте зависит от вида деятельности, в которой задействовано использование участка:

- счет 20, если расходы относятся к основному производству,

- счет 23, если расходы касаются вспомогательного производства,

- счет 25, если затраты общепроизводственные,

- счет 26, если затраты общехозяйственные,

- счет 29, если затраты касаются обслуживающих хозяйств и производств,

- счет 44, если это издержки при реализации.

Проводки по земельному налогу при выведении сальдо выглядят следующим образом:

| Дебет | Кредит |

| 20, 23, 25, 26, 29, 44 | 68 (субсчет земельного налога) |

Если земля сдаётся в аренду, то оплата налога за этот участок относится к прочим издержкам. Но прочие издержки признаются таковыми только в том случае, если это не основной вид деятельности, а лишь способ задействовать неиспользуемую собственность. При отнесения налога к прочим расходам, его нужно отразить на счёте 91.2. В таком случае проводка выглядит следующим образом:

| Дебет | Кредит |

| 91.2 | 68 (субсчет земельного налога) |

При уплате земельного налога проводка выражается немного иначе:

| Дебет | Кредит |

| 68 (субсчет земельного налога) | 51 |

Для составления бухгалтерской отчётности можно обратиться к независимым аудиторским фирмам

Возможные штрафы

Штрафы за нарушение порядка уплаты этого налога являются следствием наступления ответственности. Ответственность за такое нарушение может быть налоговой и уголовной.

Налоговая ответственность может быть возложена на нарушителя за неполную уплату или неуплату исчисленного налога. А уголовная ответственность наступает тогда, когда налогоплательщик скрывает часть доходов или имущества, если за счёт этого имущества может быть уплачен земельный налог.

Статья 122 НК РФ представляет исчерпывающую информацию о штрафах за налоговое нарушение, связанное с земельным налогом. Так, если землевладелец неумышленно просрочил оплату налога, не оплатил или оплатил лишь часть, то штраф составит 20% от неоплаченной суммы. Если же плательщик знал о необходимости уплаты, имел на это возможность, но не оплатил, то такая неуплата называется умышленной, и штраф увеличивается до 40%. Размер пени за нарушение оплаты не превышает 8% от неоплаченной суммы.

Как узнать, есть ли задолженность

Для того чтобы проверить наличие задолженности по земельному налогу, достаточно зайти на сайт www.nalog.ru. На сайте налоговой можно не только узнать размер задолженности, но и оплатить. Система сопряжена с 15 банками, действующими на территории РФ. Оплата происходит мгновенно и без комиссии. А также, налогоплательщик может распечатать платёжное поручение или квитанцию. Данная опция является бесплатной.

Земельный налог — это обязательный сбор в казну государства. Размер земельного налога составляет 0,3% от кадастровой стоимости участка для сельскохозяйственных земель и 1,5% для других земель. Размер налога можно уменьшить, если плательщик относится к отдельным категориям.

Встретят в ослепительно белом бикини, феи проститутки Тулы, если нужен ослепительный досуг. Главный плюс проституток из Тулы заключается в том, что они готовы вас принять в любое время. Милые феи проститутки Тулы, сладкие и ухоженные, они такие игривые и раскрепощённые, что у тебя будет сегодня классный секс. Выбери девушку сейчас.